Dù lãi 7 tỷ trong quý 2, Hùng Vương sau "cú sốc" POR14 đang đối mặt với dư nợ vay gần 3.000 tỷ, lỗ luỹ kế 398 tỷ đồng

Thuỷ sản Hùng Vương (HVG) vừa công bố BCTC hợp nhất quý 2/2019 (31/12/2018-31/3/2019) với doanh thu đạt 1.302 tỷ đồng, giảm gần phân nửa so với mức 2.292 tỷ cùng kỳ. Giá vốn tương ứng giảm mạnh khiến lợi nhuận gộp tăng lên 156 tỷ. Do không còn khoản thu từ thanh lý, chuyển nhượng khiến doanh thu tài chính trong kỳ giảm đáng kể, chỉ còn 1,4 tỷ. Chi phí tài chính có sụt giảm, đặc biệt chi phí bán hàng và quản lý giảm mạnh dẫn đến Hùng Vương có lãi 7 tỷ trong quý 2.

Lương nhân viên bán hàng giảm 9 lần, nửa niên độ lãi ròng 25 tỷ đồng

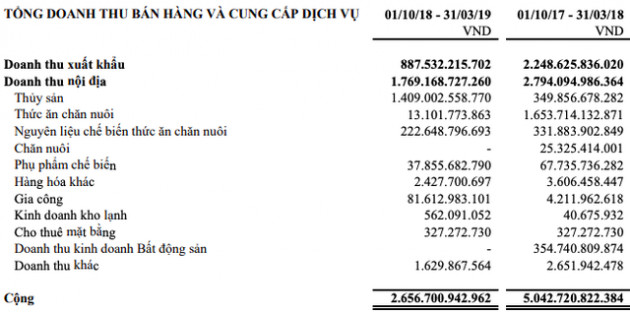

Luỹ kế 2 quý (1/10/2018-31/3/2019), Hùng Vương ghi nhận doanh thu 2.647 tỷ, giảm một nửa so với mức 4.992 tỷ cùng kỳ năm ngoái. Tương ứng mức lợi nhuận gộp 311 tỷ đồng. Đáng chú ý, doanh thu xuất khẩu 2 quý đầu năm của Công ty giảm 2,5 lần, chỉ còn vỏn vẹn 887 triệu đồng. Tương tự, doanh thu nội địa của giảm 60% về 1.769 tỷ đồng.

Về cơ cấu doanh thu nửa đầu niên độ 2018-2019, doanh thu thủy sản tăng đột biến từ 350 tỷ lên 1.409 tỷ đồng, tương ứng giá vốn tăng khiến lợi nhuận gộp từ mảng này vẫn không có nhiều thay đổi so với cùng kỳ.

Ngược lại, nguồn thu từ thức ăn chăn nuôi giảm hơn 127 lần, chỉ còn 13 triệu đồng. Doanh thu nguyên liệu chế biến thức ăn chăn nuôi, phụ phẩm… cũng giảm đáng kể. Công ty hiện không còn nguồn thu từ mảng kinh doanh bất động sản.

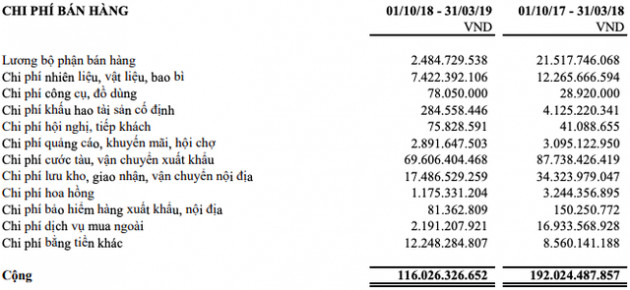

Về chi phí, có chi phí bán hàng được cắt giảm mạnh gần 40% từ mức 192 tỷ về 116 tỷ đồng, trong đó đà giảm chủ yếu do sự sụt giảm lương của bộ phận bán hàng, giảm gần 9 lần về chỉ còn 2,5 tỷ đồng.

Tính chung, lợi nhuận sau thuế cổ đông công ty mẹ Hùng Vương sau nửa niên độ đạt 25 tỷ.

Còn lại gì sau "canh bạc" POR14?

Về Hùng Vương, sau cú sốc POR14 đến nay, vấn đề đáng lo ngại tiếp tục là gánh nặng nợ vay với 3.000 tỷ đồng. Từng tự tin khẳng định sau kết quả POR14, Hùng Vương sẽ không còn cần đến dòng vốn ngân hàng, tuy nhiên những gì còn lại sau tuyên bố đó hiện là bài toán mất cân đối dòng vốn, và những kiến nghị xin giãn nợ nhà băng chưa có câu trả lời.

Tính đến thời điểm 31/3/2019, Hùng Vương có 8.827 tỷ tài sản với 6.991 tỷ tài sản ngắn hạn và 1.836 tỷ tài sản dài hạn. Trong đó, tài sản ngắn hạn đang "dồn" tại khoản phải thu với 4.752,5 tỷ - tương đương tỷ trọng 68%, cùng với 1.809 tỷ hàng tồn kho. Hùng Vương cũng tiếp tục gia tăng trích lập dự phòng đối với hai khoản mục này, bao gồm 679 tỷ dự phòng phải thu ngắn hạn khó đòi và hơn 12 tỷ dự phòng giảm giá hàng tồn.

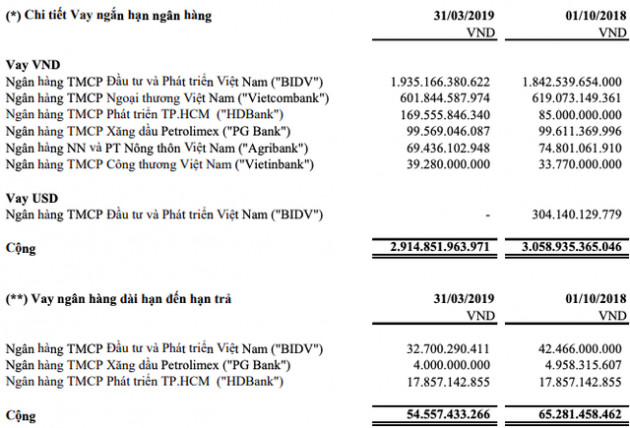

Về nợ, tổng nợ hiện nay của doanh nghiệp ghi nhận 6.630 tỷ đồng, trong đó nợ ngắn hạn 6.481 tỷ (chiếm 93% tài sản ngắn hạn) và nợ dài hạn 149 tỷ đồng. Hiện, Hùng Vương đang nợ ngắn hạn ngân hàng 2.969 tỷ đồng, vay nhiều nhất tại BIDV với hơn 1.935 tỷ đồng, kế tiếp là Vietcombank với 602 tỷ, HDBank 169,5 tỷ cùng một số khoản vat ngắn hạn tại các nhà băng khác. Trong đó, nợ đến hạn trả của doanh nghiệp hơn 54,5 tỷ đồng.

Vốn chủ sở hữu Hùng Vương vào mức 2.197 tỷ, lỗ lũy kế hơn 398 tỷ đồng.

Kết thúc niên độ 2017-2018, BCTC hợp nhất Hùng Vương được lập dựa trên cơ sở hoạt động liên tục, với giả định rằng Tập đoàn sẽ có thể sử dụng các tài sản và thanh toán các khoản nợ phải trả trong quá trình hoạt động kinh doanh bình thường ở tương lai gần. Theo đó, kiểm toán nhấn mạnh các điều kiện này cho thấy sự tồn tại của yếu tố không chắc chắn trọng yếu có thể dẫn đến nghi ngờ đáng kể về khả năng hoạt động liên tục của Tập đoàn.

Kiểm toán cũng nhấn mạnh, khả năng hoạt động kinh doanh của Hùng Vương lúc này phụ thuộc vào khả năng sắp xếp được dòng tiền và kinh doanh có lợi nhuận trong tương lai cũng như việc được tái cơ cấu các khoản nợ ngân hàng.

- Từ khóa:

- Bctc hợp nhất

- Chi phí tài chính

- Nhân viên bán hàng

- Thức ăn chăn nuôi

- Kinh doanh bất động sản

- Chế biến thức ăn chăn nuôi

- Chế biến thức ăn

- Hùng vương

- Por14

- Nợ vay

- Bidv

- Vietcombank

Xem thêm

- Hiệp hội chăn nuôi Đồng Nai 'cầu cứu'

- 'Mỏ vàng' của Việt Nam đang được Mỹ, Campuchia đua nhau săn lùng: Sản lượng mỗi năm hơn 20 triệu tấn, các đại bàng liên tục kéo đến đầu tư

- Ukraine mang đến Việt Nam hơn 1 triệu tấn hàng mà thế giới đang khan hiếm: Nhập khẩu tăng mạnh hơn 800%, trở thành nhà cung cấp lớn nhất cho nước ta

- Lập kỷ lục xuất khẩu, vì sao Việt Nam vẫn mạnh tay nhập hàng triệu tấn mặt hàng này từ Campuchia?

- Hàng triệu tấn hàng từ Ukraine đổ bộ Việt Nam trong 9 tháng đầu năm: Việt Nam nhập khẩu top 10 thế giới vì không thể trồng nội địa

- Việt Nam chi gần 1 tỷ USD nhập khẩu gạo: 'Không có gì to tát, lo ngại'

- Là quốc gia xuất khẩu gạo, vì sao Việt Nam chi tới gần 1 tỷ USD nhập mặt hàng này?

Tin mới

Tin cùng chuyên mục