Dư nợ cho vay margin tại các CTCK "hạ nhiệt", ước tính khoảng 150.000 tỷ đồng vào cuối quý 2/2022

Sau giai đoạn bùng nổ hơn 2 năm vừa qua, thị trường chứng khoán Việt Nam đã quay đầu ghi nhận nhịp điều chỉnh tương đối mạnh kể từ tháng 4/2022 tới nay. Kết thúc phiên giao dịch 30/6, chỉ số VN-Index đạt 1.197,6 điểm, tương ứng mức giảm hơn 20% kể từ đầu năm.

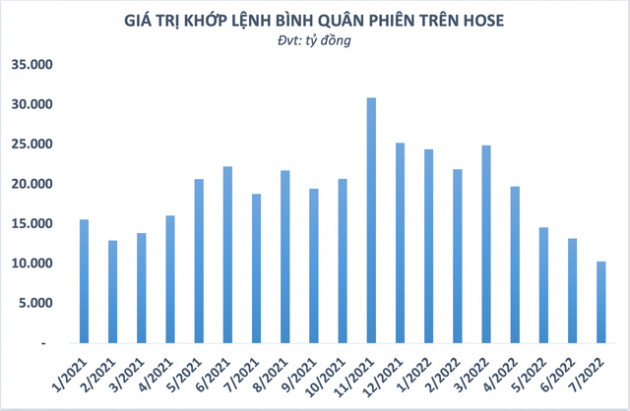

Đặc biệt cùng với sự sụt giảm về điểm số, thanh khoản thị trường cũng ghi nhận sự suy yếu. Những phiên giao dịch tỷ đô trở nên xa vời, giao dịch ở mức thấp là xu hướng chi phối thay vì một sự bùng nổ theo đà như kỳ vọng của nhiều nhà đầu tư. Giá trị khớp lệnh bình quân HoSE trong quý 2 chỉ đạt 17.113 tỷ đồng/phiên, giảm 20% so với cùng kỳ năm 2021. Riêng trong tháng 6, giá trị giao dịch khớp lệnh bình quân trên HoSE đã giảm 7,5% so với tháng trước, xuống dưới 13.500 tỷ đồng/phiên, thấp nhất kể từ tháng 2/2021. Thậm chí trong phiên 23/6, giá trị khớp lệnh trên HoSE còn rơi xuống dưới 10.000 tỷ đồng, lần đầu tiên sau 19 tháng kể từ ngày tháng 11/2020.

Bối cảnh thanh khoản sụt giảm trở thành điều nghịch lý khi lượng tài khoản mở mới không ngừng tăng và lập kỷ lục. Theo VSD, nhà đầu tư trong nước đã mở mới hơn 1,8 triệu tài khoản trong nửa đầu năm 2022, vượt qua con số kỷ lục 1,5 triệu tài khoản trong cả năm ngoái. Lượng tài khoản mở mới trong 6 tháng đầu năm chiếm đến 1/3 tổng số tài khoản chứng khoán trong hơn 22 năm hoạt động.

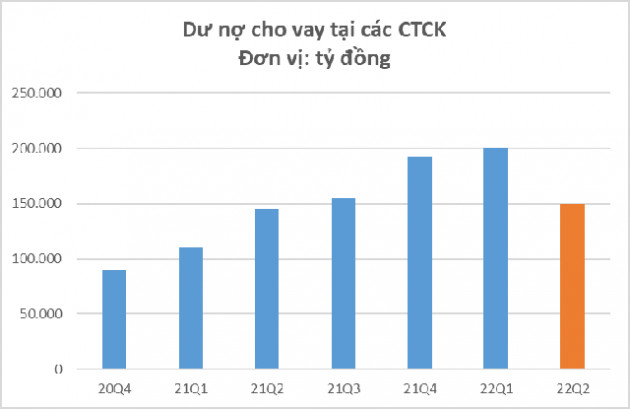

Đặc biệt, bất chấp việc nhà đầu tư cá nhân mở nhiều tài khoản mới, dòng tiền margin trong quý 2 tiếp tục "hạ nhiệt". Theo ước tính của chúng tôi, dư nợ cho vay trên toàn thị trường tính tới cuối quý 2/2022 vào khoảng 150.000 tỷ đồng (~8,7 tỷ USD), giảm khoảng 50.000 tỷ so với quý trước. Cũng cần lưu ý, đây là số dư nợ không bao gồm cho vay 3 bên. Nếu tính thêm dư nợ từ cho vay 3 bên, con số thực tế có thể lên tới hơn 150.000 tỷ đồng.

Trong số 150.000 tỷ đồng dư nợ cho vay có khoảng 140.000 tỷ đồng là dư nợ cho vay margin, còn lại là ứng trước tiền bán. Dư nợ margin trên toàn thị trường ước tính tăng giảm khoảng 42.000 tỷ so với cuối quý 1 năm 2022.

Như vậy, sau giai đoạn bùng nổ tăng trưởng mạnh, dư nợ margin đã có xu hướng quay đầu giảm mạnh. Điều này có thể đến từ việc thị trường có nhiều biến động mạnh, tâm lý nhà đầu tư bị ảnh hưởng sau các vụ việc giao dịch cổ phiếu không minh bạch và trái phiếu doanh nghiệp. Ngoài ra, các công ty chứng khoán cũng buộc phải hạ tỷ lệ tự doanh, cho vay ký quỹ và chuẩn bị thanh khoản do mua lại trái phiếu. Chính điều đó cùng với tâm lý lo ngại về biến động của thị trường quốc tế và các yếu tố vĩ mô dẫn tới trạng thái hoảng loạn và áp lực bán tăng rất mạnh trong thời gian gần đây, phần nào khiến dòng tiền margin giảm sút.

Tính riêng 20 CTCK lớn nhất thị trường có dư nợ margin cuối quý 2 chỉ đạt 128.333 tỷ đồng, giảm khoảng 43.700 tỷ (-25%) so với thời điểm cuối quý 1 liền trước đó.

Dư nợ cho vay tại SSI giảm gần 9.000 tỷ sau 6 tháng đầu năm

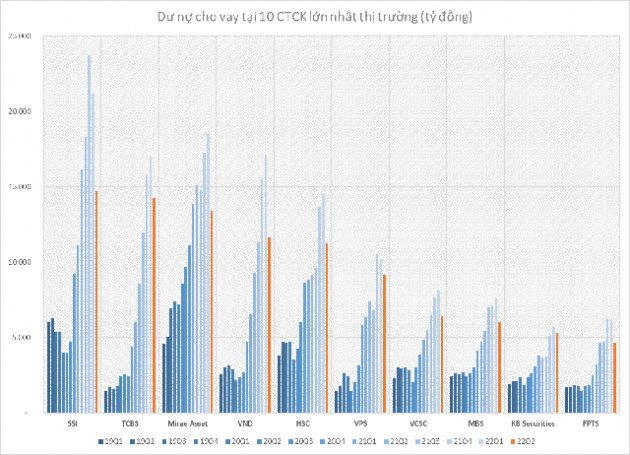

Dư nợ cho vay của các CTCK hầu hết đều giảm tốc trong quý 2. Trong top 20 CTCK có dư nợ lớn nhất thị trường, không có công ty nào ghi nhận mức tăng trưởng dương tại chỉ tiêu này.

Tính tới cuối quý 2/2021, toàn thị trường có 5 công ty có dư nợ cho vay từ 10.000 tỷ trở lên, bao gồm SSI (14.724tỷ đồng), TCBS (14.234 tỷ đồng), Mirae Asset (13.444 tỷ đồng), VNDirect (11.664 tỷ đồng) và HSC (11.272 tỷ đồng). Trong quý 1/2021, danh sách còn có VPS tuy nhiên sang tới quý 2, dư nợ cho vay của CTCK này sụt giảm 10% còn 9.169 tỷ đồng.

Các CTCK lớn có sự mức sụt mạnh nhất về dư nợ cho vay quý 2 phải kể tới SSI khi giảm 6.479 tỷ (-31%) so với cuối quý 1 và giảm gần 9.000 tỷ đồng so với đầu năm, VPS (giảm 32% so với quý 1 và giảm 25% so với đầu năm), MiraeAsset (-27% so với quý 1), KIS (-40% so với quý 1 xuống 4.512 tỷ đồng), SHS (-44% so với quý 1 xuống 2.806 tỷ đồng)…

Ở nhóm CTCK có dư nợ dưới 2.000 tỷ, DNSE là cái tên đáng chú ý khi dư nợ cuối quý 2 ghi nhận tăng trưởng mạnh 46% so với quý trước lên 1.917 tỷ đồng và là CTCK có tốc độ tăng trưởng dư nợ cao nhất thị trường.

Mặt khác, áp lực cạnh tranh đến từ các CTCK ngoại tiếp tục mạnh mẽ, đặc biệt đến từ nhóm CTCK vốn Hàn Quốc. Với tiềm lực tài chính hùng hầu, các CTCK ngoại đang ồ ạt tăng vốn lên hàng nghìn tỷ và gây ra áp lực cạnh tranh mạnh mẽ với các CTCK nội trên mọi phương diện, từ chất lượng dịch vụ cho tới số lượng chi nhánh và đặc biệt ở khả năng cung cấp nguồn vốn cho vay (margin). Riêng trong quý 2 vừa qua, có 3 CTCK ngoại xuất hiện trong top 10 dư nợ và đều là các CTCK Hàn Quốc, bao gồm Mirae Asset, KIS và KB Securities.

Xem thêm

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Bán gần 100.000 xe trong năm 2024, VinFast của tỷ phú Phạm Nhật Vượng đứng đâu trên "bản đồ" các ông lớn ô tô điện thế giới?

- Giá vàng thế giới bất ngờ lao dốc mạnh

- Gen Z ra đường quên ví vẫn thanh toán ‘full dịch vụ’ và cách MoMo trở thành người tiên phong trong lĩnh vực tài chính số

- Nữ đại gia đứng sau chuỗi cafe Katinat sở hữu khối tài sản "khủng" cỡ nào?

- Làm nhân viên đế chế 3.000 tỷ USD Nvidia thế nào? Việc ngập đầu 7 ngày/tuần đến 2h sáng, ngày họp 10 cuộc vẫn không ai kêu ca vì một lý do

- Tin tốt liên quan đến Bộ GTVT, cổ phiếu đầu tư công "toả sáng"

Tin mới

Tin cùng chuyên mục