Đưa ra triển vọng tích cực cho ngành thép song Mirae Asset dự phóng lợi nhuận Hoà Phát (HPG) và Nam Kim (NKG) đồng loạt "đi lùi" trong năm 2022

Báo cáo mới cập nhật của Chứng khoán Mirae Asset tiếp tục đưa ra quan điểm tích cực cho cả ngành thép trong năm 2022.

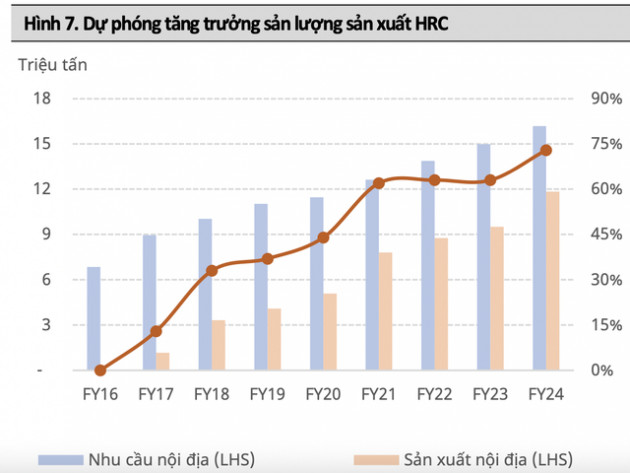

Cụ thể, Mirae Asset cho rằng trong bối cảnh Trung Quốc và Úc tiếp tục căng thẳng thương mại, gây sức ép lên nguồn cung quặng sắt và giá than cốc leo thang giữa xung đột địa chính trị giữa Nga và Ukraine, giá HRC toàn cầu có xu hướng tăng ngược trở lại. Mirae Asset dự phóng giá HRC Thượng Hải sẽ quay lại mức USD850/tấn trong quý 2/2022.

Ngoài ra, các thị trường Bắc Mỹ hay châu Âu mở cửa lại nền kinh tế cũng sẽ thúc đẩy nhu cầu thép và HRC. Nhìn lại năm 2021, sự tăng giá nhanh chóng của HRC đã giúp các công ty ngành thép đều gia tăng biên lợi nhuận gộp từ 3 – 6% nhờ chênh lệch giá nguyên liệu đầu vào. Qua đó, cổ phiếu ngành thép đã diễn biến hết sức tích cực và tạo đỉnh lịch sử.

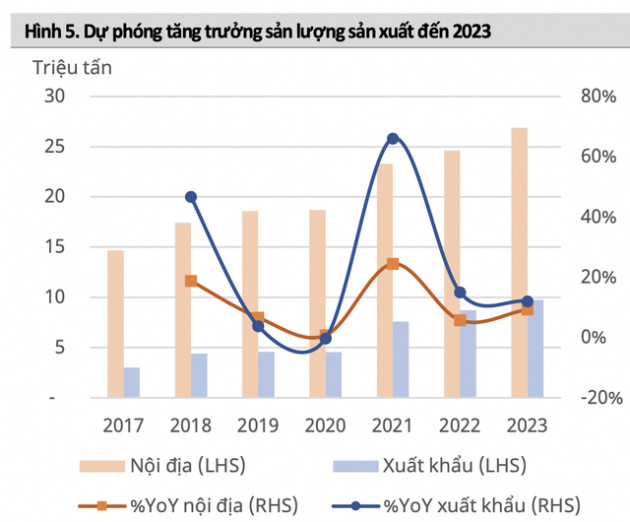

Cũng trong xu hướng phục hồi hậu Covid, trong năm 2022, báo cáo cho rằng ngành bất động sản lẫn xây dựng sẽ hồi phục, qua đó thúc đẩy sản lượng toàn ngành thép. Tuy nhiên, cũng cần lưu ý rằng sản lượng sẽ khó có tăng trưởng đột biến như năm 2021 khi hầu hết các công ty thép nội địa đã chạy hết công suất và chưa có những đại dự án mới đưa vào. Mirae Asset dự phóng sản lượng thép toàn ngành năm 2022 sẽ đạt 33,3 triệu tấn (+8% so với cùng kỳ), riêng sản lượng xuất khẩu đạt mức 8,7 triệu tấn (+15% so với cùng kỳ).

Mặt khác, thị trường xuất khẩu sẽ tiếp tục rộng mở trong năm 2022 dưới tác động từ xung đột giữa Nga – Ukraine khi việc thiếu hụt nguồn cung trầm trọng sẽ giúp các công ty thép Việt Nam sẽ tiếp tục hưởng lợi từ xuất khẩu, đặc biệt từ thị trường Châu Âu và Mỹ.

Mirae Asset đánh giá các công ty được hưởng lợi ở mảng xuất khẩu năm nay sẽ là các công ty tôn mạ. Do mảng tôn mạ hiện tại đang dư khoảng 30% tổng công suất nhưng nhu cầu nhập khẩu mặt hàng CRC và tôn mạ màu rất lớn khi nguồn cung từ Trung Quốc và Nga giảm mạnh. Báo cáo đánh giá ba công ty hưởng lợi từ điều này là Tôn Nam Kim (NKG), Tôn Hoa Sen (HSG) và Tôn Đông Á (TDA).

Đồng thời, bối cảnh lãi suất giảm, tỷ lệ nợ vay/vốn chủ sở hữu giảm, tác động tích cực cho hoạt động sản xuất kinh doanh của các doanh nghiệp.

Tuy nhiên, báo cáo cũng chỉ ra một số rủi ro có thể tác động tiêu cực đến triển vọng ngành thép trong năm 2022 này, liên quan đến biến động giá nguyên vật liệu leo thang có khả năng phản tác dụng khi khiến thị trường xây dựng trầm lắng và sụt giảm sản lượng tiêu thụ. Bên cạnh đó, vẫn còn tồn tại rủi ro lớn về chính sách thay đổi thuế quan như thuế chống bán giá tại thị trường xuất khẩu và một số dòng thép có thể bị hạn chế xuất khẩu.

Mirae Asset lựa chọn hai doanh nghiệp "sáng cửa" nhất trong năm 2022 này.

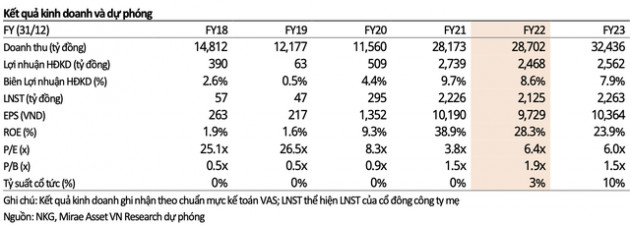

- CTCP Thép Nam Kim (NKG): Trong giai đoạn 2022 - 2023, báo cáo tăng dự phóng lợi nhuận ròng của NKG lên 27%, dựa trên ba luận điểm chính là giá HRC Thượng Hải tăng trở lại mức USD 800/tấn trong tháng 3/2022; nhu cầu lớn từ châu Âu và cơ cấu tài chính doanh nghiệp vững mạnh khi nợ dài hạn chỉ còn chiếm 0,2% tổng tài sản. Do đó, Mirae Asset đưa ra khuyến nghị mua cổ phiếu NKG với lợi nhuận kỳ vọng đạt mức 32,5%.

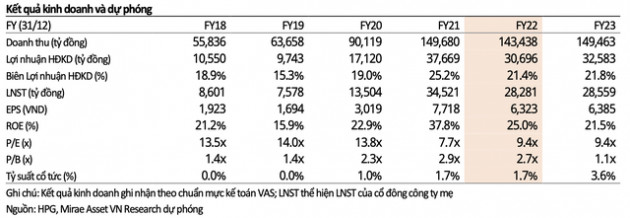

- CTCP Tập đoàn Hoà Phát (HPG): Giai đoạn 2022-2023 Hòa Phát có thể có rủi ro biên lợi nhuận giảm do giá quặng sắt điều chỉnh từ quý 2/2022 và giá than cốc ở mức cao, khả năng giảm từ mức cao năm 2021 về 24%. Mirae Asset dự phóng sản lượng năm 2022 đạt 9,6 triệu tấn (tăng 8,4% so với cùng kỳ), tổng doanh thu và lợi nhuận ròng của HPG năm 2022 lần lượt đạt 143.438 tỷ (-4,9% so với cùng kỳ) và 28.281 tỷ (-18% so với cùng kỳ).

Theo Mirae Asset, giai đoạn 2 khu liên hiệp Dung Quất sẽ hướng đến thị trường xuất khẩu nhiều hơn do thị phần HPG mảng thép xây dựng ở trong nước đã đạt 37%, khó tăng mạnh như giai đoạn 1 trước đó. Mirae Asset khuyến nghị mua cổ phiếu HPG với giá mục tiêu 59.700 đồng/cp, tương ứng với PE dự phóng năm 2022 ở mức 9,4 lần.

- Từ khóa:

- Cổ phiếu

- Thị trường chứng khoán

- Thép

- Hpg

- Nkg

- Ngành thép

Xem thêm

- Việt Nam áp thuế chống bán phá giá thép mạ Trung Quốc, Hàn Quốc

- Một ngành công nghiệp trụ cột của châu Âu trước bờ vực tan rã, quan chức kêu gọi hành động khẩn - Cả Mỹ, Nga, Trung Quốc được gọi tên là tác nhân chính

- Thị trường ngày 13/3: Giá dầu và vàng tăng, nhôm và thép Mỹ gần mức kỷ lục

- Mỹ áp thuế với nhiều nước: Lo hàng tràn vào Việt Nam để 'rửa nguồn'

- Việt Nam áp thuế chống bán phá giá thép cán nóng từ Trung Quốc

- Thái Lan rà soát việc áp thuế chống bán phá giá với sắt, thép Việt Nam

- Mỹ áp thuế 25% đối với mặt hàng thép và nhôm - tác động đến nhiều doanh nghiệp

Tin mới

Tin cùng chuyên mục