Đừng quên dành tiền cho tuần mới, có nhiều cổ phiếu "hot" lên sàn

Tuần mới từ 9/12 đến 13/12/2019 có khoảng 552 triệu cổ phiếu chào sàn, trong đó có 326 triệu cổ phiếu mới và 226 triệu cổ phiếu chuyển sàn từ Upcom.

Thêm một "đứa con" họ Masan: Masan MeatLife lên sàn

Đáng chú ý nhất trong số cổ phiếu lên sàn mới, là hơn 324,3 triệu cổ phiếu MML của CTCP Masan MeatLife. Masan MeatLife sẽ giao dịch phiên đầu tiên trên Upcom ngay từ thứ 2 đầu tuần 9/12/2019 với giá tham chiếu trong ngày giao dịch đầu tiên 80.000 đồng/cổ phiếu.

Với mức định giá này, vốn hóa ngày chào sàn của Masan MeatLife rơi vào khoảng 26.000 tỷ đồng.

Masan MeatLife tiền thân là Công ty TNHH MTV Hoa Kim Ngân, thành lập tháng 10/2011 với vốn điều lệ 10 tỷ đồng. Bước ngoặt lớn đầu tiên là tháng 7/2014 công ty bất ngờ tăng vốn điều lệ lên hơn 2.000 tỷ đồng bằng cách tiếp nhận thành viên góp vốn mới. Sau đó là chuỗi quá trình thâu tóm cổ phần của CTCP Dinh dưỡng Nông nghiệp Quốc tế (ANCO), Công ty TNHH Shika – một công ty có các công ty con đang sở hữu 40% cổ phần tại CTCP Việt Pháp Sản xuất thức ăn gia súc (proconco). Đến tháng 3/2015 công ty mua cổ phần vốn góp trong Công ty TNHH Kenji – một công ty đang sở hữu 13,06% cổ phần Proconco, nâng tổng tỷ lệ sở hữu tại Proconco lên 53,06%.

Sau quá trình thâu tóm, cuối tháng 7/2015 công ty trở thành công ty con của Tập đoàn Masan và đổi tên công ty thành Công ty TNHH Masan Nutri-Science với vốn điều lệ ban đầu hơn 2.000 tỷ đồng và tiếp tục tăng tỷ lệ sở hữu tại ANCO, Visan... Lần gần đây nhất, tháng 8/2019 công ty tăng vốn điều lệ lên hơn 3.243 tỷ đồng như hiện nay.

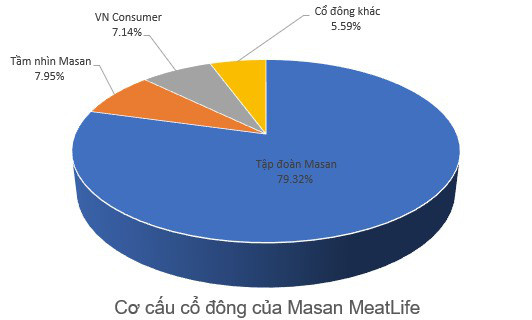

Về cơ cấu cổ đông, ngay trước khi lên sàn Masan MeatLife có 3 cổ đông lớn, trong đó công ty mẹ, Tập đoàn Masan, sở hữu 79,32% vốn và Công ty TNHH Tầm nhìn Masan sở hữu 7,95% vốn. Cổ đông lớn còn lại là VN Consumer Meat II Pte. Ltd sở hữu 7,14% vốn điều lệ. VN Consumer Meat là cổ đông tham gia góp vốn vào công ty từ tháng 9/2017. Lúc đó Công ty phát hành riêng lẻ hơn 16,21 triệu cho quỹ đầu tư VN Consumer với giá phát hành hơn 209.973 đồng/cổ phần.

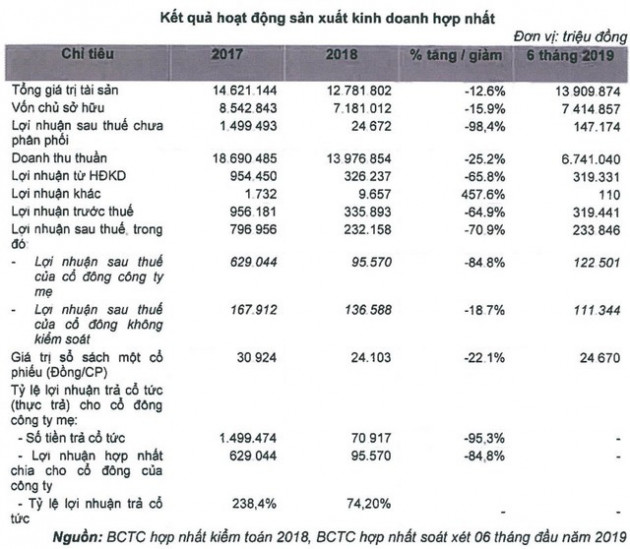

Về hoạt động kinh doanh, Masan MeatLife áp dụng nền tảng 3F "từ trang trại đến bàn ăn" với chuỗi giá trị thức ăn tích hợp: Thức ăn chăn nuôi – Trang trại – Chế biến thịt. Doanh thu năm 2017 đạt 18.690 tỷ đồng, và giảm hơn 25,2% vào năm 2018, còn 13.977 tỷ đồng. Lợi nhuận sau thuế năm 2017 đạt 797 tỷ đồng, và giảm gần 71% vào năm 2018, đạt hơn 232 tỷ đồng. Triêng 6 tháng đầu năm 2019 doanh thu hợp nhất đạt 6.741 tỷ đồng và lợi nhuận sau thuế đạt gần 234 tỷ đồng.

Tổng công ty Idico đưa 192 triệu cổ phiếu lên niêm yết trên HNX

Sở GCDK Hà nội thông báo chấp thuận cho Tổng Công ty Idico – CTCP được niêm yết 192 triệu cổ phiếu lên HNX với mã chứng khoán IDC. Ngày giao dịch đầu tiên 10/12/2019. Giá tham chiếu trong ngày giao dịch đầu tiên 18.500 đồng/cổ phiếu.

Idico có vốn điều lệ 3.000 tỷ đồng tương ứng 300 triệu cổ phần. Tuy nhiên số cổ phần thực sự đủ điều kiện giao dịch chỉ trên 55 triệu cổ phần – là số cổ phần bán ra trong phiên IPO hồi tháng 10/2017 khi công ty tiến hành cổ phần hóa. Sau cổ phần hóa Idico đã tiến hành chào bán 135 triệu cổ phần cho 2 nhà đầu tư chiến lược là Tập đoàn SSG và Bitexco, mỗi bên 67,5 triệu cổ phiếu và một số cổ phần chào bán cho cán bộ công nhân viên công ty. Số còn lại 108 triệu cổ phiếu vẫn thuộc sở hữu của Nhà nước mà đại diện là Bộ xây dựng.

Đáng chú ý, ngoài số cổ phần chào bán trong phiên IPO, thì phần lớn số cổ phần còn lại vẫn trong diện bị hạn chế giao dịch trong thời gian dài 10 năm. Một số ít là từ 3 đến 8 năm kể từ thời điểm cuối năm 2017.

Idico đã khép lại phiên giao dịch cuối cùng trên Upcom trong sắc đỏ với giá đóng cửa 20.100 đồng/cổ phiếu. Như vậy, nếu so với giá chào sàn HNX, nhà đầu tư đã "tạm thiệt" 1.600 đồng trên mỗi cổ phiếu sở hữu.

Diễn biến giá cổ phiếu IDC trong 1 năm gần đây.

Nhựa Hà Nội chuyển sàn, niêm yết lên HOSE

Một cổ phiếu chuyển sàn từ Upcom nữa là Nhựa Hà Nội (NHH). Theo thông báo, toàn bộ 34,44 triệu cổ phiếu NHH sẽ chính thức giao dịch trên HoSE từ 12/12/2019. Giá tham chiếu trong ngày giao dịch đầu tiên 45.900 đồng/cổ phiếu.

Về cơ cấu cổ đông, ngay trước khi lên sàn Nhựa Hà Nội có 1 cổ đông lớn duy nhất là Tập đoàn An Phát Holdings – đơn vị liên tiếp gia tăng tỷ lệ sở hữu. Và thông tin mới cập nhật nhất, ngay đầu tháng 11 vừa qua An Phát Holdings đã nắm giữ 18,3 triệu cổ phần NHH, tương ứng 53,19% vốn điều lệ công ty và trở thành cổ đông nắm quyền chi phối.

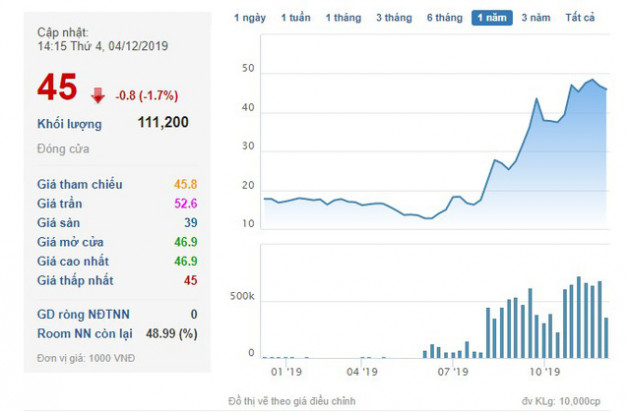

Trên thị trường cổ phiếu NHH đã tăng mạnh từ đầu năm 2019 đến nay, từ vùng giá gần 17.000 đồng/cổ phiếu hồi đầu năm lên 45.000 đồng/cổ phiếu như hiện nay, tương ứng mức tăng khoảng 165%.

Diễn biến giá cổ phiếu NHH trong 1 năm gần đây.

Ngành Cao su đón nhận thêm 1 doanh nghiệp lên sàn

Một doanh nghiệp mới lên sàn trong tuần nữa là Cao su Đắc Lắk với gần 1,66 triệu cổ phiếu đăng ký giao dịch với mã chứng khoán DRG. Giá tham chiếu trong ngày giao dịch đầu tiên 12.700 đồng/cổ phiếu.

Đáng chú ý, Cao su Đắc Lắk có vốn điều lệ 1.558 tỷ đồng tương ứng 155,8 triệu cổ phần. Phiên IPO diễn ra ngày 31/7/2018 có 97.575.500 cổ phần được mang ra chào bán công khai. Tuy nhiên tổng lượng cổ phần bán thành công chỉ 52.500 cổ phần. Số cổ phần còn lại 154.141.600 cổ phần (chiếm 98,94%) thuộc sở hữu của UBND tỉnh Đắc Lắk.

Trong số 1.658.400 cổ phần đăng ký giao dịch trên Upcom lần này, có 1.605.900 cổ phần bán ưu đãi cho cán bộ công nhân viên và 52.500 cổ phần trúng giá công khai. Và số cổ phần bán ưu đãi cho nhân viên bị hạn chế chuyển nhượng trong vòng 3 năm. Do vậy trên thực tế, lượng cổ phiếu DRG được phép giao dịch trên thị trường không nhiều.

Kết quả kinh doanh, doanh thu hợp nhất 6 tháng đầu năm 2019 đạt hơn 415 tỷ đồng. Lợi nhuận sau thuế ghi âm gần 20 tỷ đồng.

Tính đến 30/6/2019 tổng tài sản công ty đạt 3.208 tỷ đồng, giảm hơn 100 tỷ đồng so với thời điểm đầu năm. Nợ phải trả 1.290 tỷ đồng, trong đó vay nợ thuê tài chính ngắn hạn 468 tỷ đồng và vay nợ thuê tài chính dài hạn 541 tỷ đồng.

Xem thêm

- Giá vàng thế giới bất ngờ lao dốc mạnh

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

- Nhà đầu tư hoảng loạn sau phiên "đỏ lửa"

- Thị trường "rực lửa", VN-Index mất mốc 1.200 điểm

- Thị trường chứng khoán sẽ hoàn thiện về "chất", có "bước đi đầu" đến mục tiêu nâng hạng

- Dự thảo 4 Thông tư về thị trường chứng khoán: Thiết lập lộ trình công bố thông tin bằng tiếng Anh

Tin mới

Tin cùng chuyên mục