Được coi là 'cảnh sát thị trường', giới bán khống trên Phố Wall có nguy cơ 'tuyệt chủng' vì sự hung hãn của nhóm nhà đầu tư Reddit

Cuộc "tấn công" gần đây nhất nhắm đến nhóm nhà đầu tư bán khống trên Phố Wall đã diễn ra từ cách đây rất lâu, ít nhất là từ thời Napoleon. Ông đã gọi nhóm này là "những kẻ phản bội" vì đặt cược vào chứng khoán của chính phủ.

Nhóm nhà đầu tư bán khống vẫn sống sót thậm chí là sau nhiều cuộc tấn công khác trong vài thế kỷ tiếp theo. Tuy nhiên, sự trỗi dậy của GameStop (GME) có thể đánh dấu sự kết thúc cho kỷ nguyên của giới bán khống. Họ là những người lâu nay đã nỗ lực vạch trần sai lầm của các doanh nghiệp, họ đặt cược cổ phiếu đó sẽ rớt giá và có những bước đi công khai.

Thiệt hại lớn nhất đối với nhóm này xảy ra vào ngày 29/1. Đó là khi Andrew Left của Citron Research cho biết họ sẽ ngừng cung cấp dịch vụ phân tích bán khống sau 20 năm. Trong khi đó, những quỹ khác buộc phải có những chiến lược mềm mỏng hơn, hoặc đưa ra những bước đi đa dạng hơn. Melvin Capital đã buộc phải "rút lui" bằng cách bán tháo vị thế bán khống đối với GME, Carson Block cùng những quỹ khác thì giảm khoản đặt cược. Còn 1 số quỹ phòng hộ đang chịu lỗ 2 con số.

Nhóm nhà đầu tư "bị ghét" nhưng không thể thiếu

Đương nhiên, rất ít người trên Phố Chính hoặc các doanh nghiệp Mỹ lại chịu tổn thất, bởi họ coi nhóm bán khống là những con kền kền với nhiều hành vi đáng ngờ. Tuy nhiên, 1 số nhà đầu tư cho rằng nhóm bán khống là "cảnh sát thị trường" dường như đang thất vọng. Đó là bởi, ở rất nhiều thời điểm, nhóm bán khống được coi là "liều thuốc giải độc" quan trọng để phát hiện các công ty lừa đảo. Enron là ví dụ đáng chú ý nhất.

Ngay cả trước khi cuộc tấn công của nhóm wallstreetbets diễn ra, bán khống vẫn không phải là hoạt động dễ dàng. Phần lớn các khoản đặt cược bán khống đã không còn phù hợp với diễn biến của thị trường, do sự phổ biến của các quỹ chỉ số và thị trường tăng giá dài nhất lịch sử.

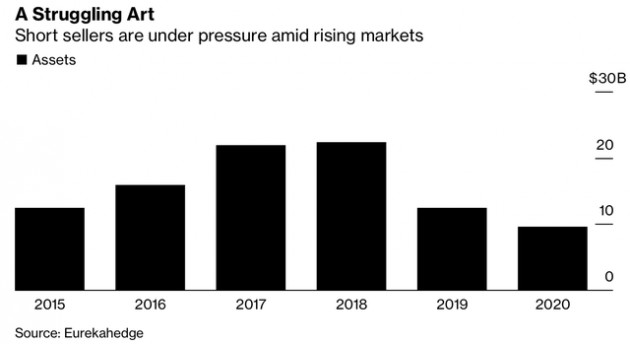

Trong một khoảng thời gian, số lượng nhóm bán khống đã giảm dần. Trong số hàng nghìn quỹ phòng hộ trong ngành trị giá 3,6 nghìn tỷ USD, chỉ có khoảng 120 quỹ chuyên về đặt cược vào cổ phiếu. Hơn nữa, theo Eurekahedge, tổng giá trị tài sản của họ đã giảm hơn 1 nửa xuống còn 9,6 tỷ USD trong 2 năm qua.

Tổng giá trị tài sản của các quỹ bán khống quản lý.

Crispin Odey – một trong những nhà quản lý quỹ phòng hộ đặt cược giá xuống, nói về xu thế này: "Mọi thứ giống như đang xem các cảnh sát bố ráp ngân hàng. Vị thế bán khống trên thị trường đã giảm bớt, trước khi nhà đầu tư Reddit tấn công."

"Luật chơi" mới

Một trong những quỹ phòng hộ đang tìm cách "chạy trốn" nhóm nhà đầu tư hung hãn. Block đã phải cắt giảm một loạt khoản bán khống. Trong khi đó, 1 quỹ trị giá 1,5 tỷ USD tại London từng có thành tích tốt nhất trong ngành từ chối nêu tên, vì lo ngại nhà đầu tư nhỏ lẻ sẽ săn lùng họ. Một quỹ khác đang chỉ định nhân viên "nằm vùng" trong WSB để tìm kiếm dấu hiệu nếu họ nhắm đến khoản đặt cược của mình.

Gabriel Grego – nhà đầu tư bán khống, nhà sáng lập Quintessential Capital Management, cho biết ông đang tạm dừng các khoản đặt cược giá xuống ở Mỹ. Đó là bởi, ông cho rằng "bán khống vẫn còn hiệu quả" nhưng hiện là lúc phải thận trọng. Ông nói thêm, sự trỗi dậy của GME cho thấy nhà đầu tư nhỏ lẻ đã nhận thức được sức mạnh của họ và điều này sẽ không sớm kết thúc.

Nhóm bán khống đã phải đối mặt với những cuộc "vây hãm" như vậy rất nhiều lần, trong hơn 4 thế kỷ tồn tại. Giao dịch đầu tiên được cho là diễn ra vào năm 1609, khi 1 trader là Isaac Le Maire bán khống cổ phiếu của công ty East India Company. 1 năm sau, công ty này thuyết phục chính phủ Hà Lan về việc cấm bán khống, nói rằng những người như Le Mairegây tổn hại cho những người vô tội sở hữu cổ phiếu.

200 năm sau đó, Napoleon đã cấm hoạt động này. Trong thời điểm Phố Wall sụp đổ năm 1929, nhà đầu tư bán khống Ben Smith đã phải thuê vệ sĩ vì bị những nhà đầu tư giận dữ đe dọa. Khi cuộc khủng hoảng tài chính 2008 xảy ra, các cơ quan quản lý Mỹ cùng 1 số quốc gia cũng hạn chế hoạt động bán khống cổ phiếu tài chính. Gần đây, Elon Musk cũng chỉ trích hoạt động này, gọi đây là "lừa đảo".

Tuy nhiên, theo góc nhìn khác, nhà đầu tư bán khống được coi "cảnh sát thị trường", họ giành nhiều thời gian để theo dõi, phân tích cả những doanh nghiệp lớn và có khả năng chịu tổn thất rất lớn. Những người ủng hộ nhóm bán khống nói rằng, trong một thế giới mà ngành nghiên cứu TTCK không thể đưa ra khuyến nghị bán đối với các công ty đang gặp khó khăn và đầu tư thụ động đang đóng vai trò lớn hơn, thì hậu duệ của La Maire là rất cần thiết.

Lấy ví dụ về vụ bê bối kế toán của Enron. Jim Chanos – nhà sáng lập quỹ phòng hộ Kynikos Associates, đã giúp vạch trần hành vi gian lận và đẩy giá cổ phiếu từ 79,14 USD trong năm 2000 xuống 60 USD vào tháng 12/2001. Gần đây nhất, cơ quan quản lý Đức cũng dành lời khen ngợi cho nhóm bán khống, khi họ làm sáng tỏ việc Wirecard thiếu 2,3 tỷ USD tiền mặt.

Hiện tại, các quỹ phòng hộ đặt cược có đòn bẩy chống lại các công ty chỉ nhắm đến lợi nhuận ngắn hạn lại phải đối mặt với rủi ro tồn tại lớn nhất. Họ được cho là những người có chọn lọc, tránh những giao dịch đã quá "đông đúc", vay ít hơn và tránh tìm đến các công ty có nhiều nhà đầu tư nhỏ lẻ tham gia. Quan trọng nhất, họ có thể "rút lui" nếu được yêu cầu.

Một số quỹ khác có thể sử dụng quyền chọn bán với giao dịch OTC để thực hiện bán khống, bởi giao dịch này không nhất thiết phải được tiết lộ trong hồ sơ pháp lý. Tuy nhiên, khoản đặt cược này của Melvin Capital được nêu rõ trong hồ sơ công khai, do đó họ trở thành mục tiêu đầu tiên của nhóm nhà đầu tư Reddit.

Nhiều người tin rằng hoạt động bán khống có đạo đức hoặc theo dõi những công ty gian lận sẽ tồn tại. Các nhà đầu tư nhỏ lẻ thậm chí có thể ít nhận được động lực để nổi dậy, chống lại một nhóm bán khống có mục đích tốt. Tuy nhiên, họ lại ít chắc chắn về khả năng hồi phục của bán khống tự động – khi đặt cược vào cổ phiếu không phải vì lý do lừa đảo mà là nguyên tắc cơ bản. Ví dụ như vụ đặt cược của Melvin với GME.

Hiện tại, câu chuyện của GME thể hiện cho một sự thay đổi về quyền lực chưa từng có. Một môi trường "đầy rẫy" tiền rẻ, giao dịch chứng khoán quá dễ dàng mà không cần hoa hồng, một xã hội có nhiều người chán nản vì đại dịch đã thúc đẩy các nhà đầu tư nhỏ lẻ đi săn lùng những "thợ săn".

Tham khảo Bloomberg

Xem thêm

- Giá bạc hôm nay 31/3: ổn định sau khi tăng mạnh, thị trường thế giới bất ngờ có 'biến'

- Vàng tăng 30% từ đầu năm nhưng nếu ‘all-in’ vào 4 loại hàng hóa này, nhà đầu tư còn lãi đậm hơn nhiều

- Thị trường ngày 19/9: Giá dầu và vàng giảm dù Fed hạ mạnh lãi suất

- Thị trường ngày 29/8: Giá cao su đạt đỉnh 13 năm, dầu và vàng giảm

- Thủ tướng Phạm Minh Chính: Không để xảy ra việc găm hàng, đầu cơ, tăng giá

- Vàng lại lập đỉnh lịch sử, một ‘thế lực’ đang ồ ạt gom hàng bất chấp lý do

- Loại hạt đặc trưng của Việt Nam liên tục hốt bạc từ Đông sang Tây: giá trong nước lập đỉnh lịch sử 30 năm, nhiều nhà đầu tư lựa chọn chỉ sau dầu và vàng

Tin mới

Tin cùng chuyên mục