Được mua 'rẻ' cổ phiếu VNG Corporation, BigV là ai?

CTCP VNG (VNG Corporation) vừa công bố Nghị quyết ĐHĐCĐ bất thường năm 2022 theo hình thức lấy kiến cổ đông bằng văn bản.

Tất cả các nội dung đều được các cổ đông thông qua, trong đó có 2 tờ trình đáng chú ý là: Phương án chào bán cổ phiếu quỹ cho CTCP Công nghệ BigV và nhà đầu tư mua cổ phiếu quỹ này không phải chào mua công khai.

Theo tài liệu ĐHĐCĐ công bố trước đó, BigV sẽ được VNG Corporation chào bán riêng lẻ toàn bộ hơn 7,1 triệu cổ phiếu quỹ đang nắm giữ, chiếm 24,7% lượng cổ phiếu đang lưu hành của VNG. Giá chào bán 177.881 đồng/CP, tương ứng số tiền thu về tối đa hơn 1.264 tỷ đồng. Thời gian dự kiến thực hiện trong năm 2023, sau khi được UBCKNN chấp thuận. Lô cổ phiếu này sẽ bị hạn chế chuyển nhượng trong vòng một năm.

Hiện tại, BigV đang nắm 5,7% vốn điều lệ của VNG Corporation. Nếu việc chuyển nhượng thành công, BigV sẽ nâng tỷ lệ sở hữu lên 30,5% của công ty công nghệ này, tương ứng hơn 8,7 triệu cổ phiếu nắm giữ.

Nếu thương vụ thành công, trong hơn 1.264 tỷ đồng thu được, VNG Corporation dự kiến sẽ chi 764 tỷ đồng cho chi phí bản quyền phần mềm trò chơi, 500 tỷ đồng còn lại dùng cho marketing.

Trường hợp thiếu hụt vốn dự kiến thu được từ đợt chào bán, VNG Corporation sẽ sử dụng bù đắp bằng nguồn vốn khác của công ty hoặc vay ngân hàng hoặc huy động từ các nguồn khác hợp lệ.

Mức định giá siêu rẻ hé lộ thân thế BigV

Điểm thu hút sự chú ý của giới đầu tư trong thương vụ này là mức giá chào bán 177.881 đồng/CP cho BigV là rất thấp, chỉ bằng gần 1/10 so với con số 1,7 triệu đồng/CP mà Công ty quản lý quỹ Mirae Asset chi mua cổ phần VNG Corporation trong năm 2021. Khoản đầu tư này nhiều khả năng ghi nhận trên BCTC của Mirae Asset dưới dạng nhà đầu tư ủy thác nước ngoài, với tổng giá trị hơn 1.228 tỷ đồng.

Hay, hồi năm 2019, Temasek (Singapore) phải chi 662,4 tỷ đồng mua 355.820 cổ phiếu quỹ của VNG Corporation, tương đương giá trị giao dịch bình quân hơn 1,8 triệu đồng/CP.

Bản thân giá bán này cũng thấp hơn giá gốc cổ phiếu quỹ mà VNG Corporation nắm giữ. Theo đó, tại ngày 30/6, VNG Corporation ghi nhận nắm 9,97 triệu cổ phiếu quỹ, tổng giá trị hơn 1.943 tỷ đồng, tương đương 194.906 đồng/CP, cao hơn 9% so với mức giá mà VNG Corporation chào bán cổ phiếu quỹ cho BigV. Hay nói cách khác, VNG Corporation đã chấp nhận bán lỗ phần lớn cổ phiếu quỹ đang nắm giữ cho BigV.

Nên chăng, cách hợp lý để lý giải giá bán 177.881 đồng/CP là bắt đầu từ thân thế của Công ty Công nghệ BigV.

Theo dữ liệu của Nhadautu.vn , BigV được thành lập vào tháng 8/2021, vốn điều lệ 101 tỷ đồng – mức thấp hơn rất nhiều so với số tiền phải bỏ ra giao dịch mua cổ phiếu quỹ VNG Corporation. Công ty hoạt động chính trong lĩnh vực dịch vụ công nghệ thông tin và dịch vụ khác liên quan đến máy vi tính. Người đại diện pháp luật là ông Ngô Vi Hải Long (SN 1984).

Cơ cấu cổ đông BigV hiện gồm: Ông Ngô Vi Hải Long (40%), Bùi Thiên Kim (30%), Trần Bá Khôi Nguyên (30%). Hồi tháng 6/2020, cũng xuất hiện một cá nhân tên Ngô Vi Hải Long sinh năm 1984 là đại diện của VNG Corporation trong vụ tranh kiện chấp hợp đồng dịch vụ tại TP. HCM.

Mối liên hệ giữa BigV và VNG Corporation chưa dừng lại ở đó. Theo tìm hiểu, BigV còn có liên hệ nhất định với CTCP A4B - pháp nhân được thành lập vào tháng 2/2022, vốn điều lệ 500 tỷ đồng, cơ cấu cổ đông gồm: Ông Nguyễn Ngọc Trân (98,6%) – em trai bà Nguyễn Thị Ngọc Vân, nguyên Phó Tổng giám đốc Ngân hàng TMCP Đông Á; bà Đàm Thị Thúy (0,7%); và VNG Corporation (0,7%).

Ngoài ra, BigV cũng có sự liên hệ với CTCP Mixus (hoạt động ghi âm và xuất bản âm nhạc) – công ty con của VNG Corporation .

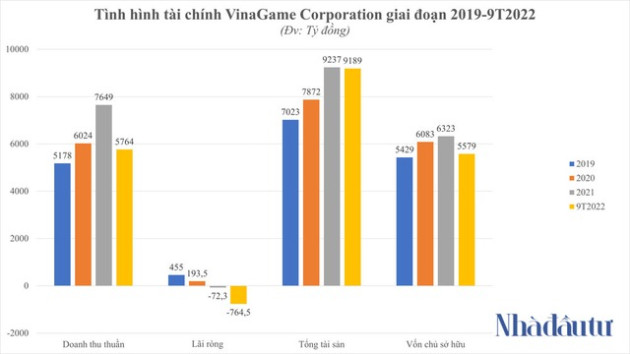

Trở lại với VNG Corporation, tính riêng quý III/2022, VNG Corporation báo lỗ ròng 254,5 tỷ đồng, trong khi cùng kỳ năm trước lãi 31,7 tỷ đồng.

Lũy kế 9 tháng năm 2022, doanh thu của VNG Corporation đạt hơn 5.760 tỷ đồng, đi ngang so với cùng kỳ. Trừ đi các chi phí, lợi nhuận 9 tháng đầu năm lại lỗ tới 419 tỷ đồng, giảm mạnh so với số lãi 529 tỷ đồng cùng kỳ năm 2021.

Trên bảng cân đối kế toán, tổng tài sản của VNG Corporation tại ngày 30/9/2022 đạt 9.189 tỷ đồng, giảm nhẹ so với thời điểm đầu năm. Nợ phải trả 3.610 tỷ đồng, tăng gần 24%.

Xem thêm

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- GBA 2024 – Một năm chuyển mình tăng trưởng và đầu tư chiến lược trong quan hệ kinh tế Việt - Đức

- Thị trường ngày 30/11: Dầu giảm, vàng tăng, quặng sắt cao nhất 1 tháng

- Thị trường ngày 27/11: Dầu giảm, vàng thấp nhất 1 tuần, cà phê gần mức cao nhất nhiều thập kỷ

Tin mới

Tin cùng chuyên mục