FE Credit, HD Saison, M-Credit đang làm ăn ra sao trong đại dịch?

Đối tượng khách hàng chính của các công ty tài chính tiêu dùng là người thu nhập thấp, với các sản phẩm chính là cho vay trả góp, thẻ tín dụng. Trong khi đó, dịch bệnh hoành hành trong hơn 1 năm qua đã khiến nhiều lao động thất nghiệp, mất thu nhập, ảnh hưởng tới khả năng trả nợ, nhu cầu vay mượn để chi tiêu cũng giảm sút. Tuy nhiên, kết quả kinh doanh của các công ty tài chính thời gian qua lại có sự phân hoá, có công ty sụt giảm lợi nhuận, nhưng cũng có công ty hoạt động bùng nổ.

Lợi nhuận của FE Credit giảm sút

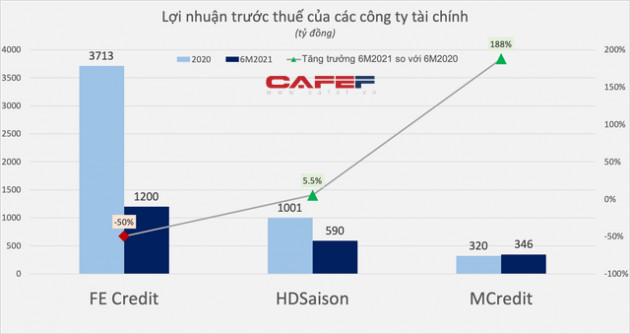

FE Credit - công ty tài chính tiêu dùng lớn nhất tại Việt Nam liên tiếp ghi nhận lợi nhuận sụt giảm trong năm 2020 và nửa đầu năm 2021.

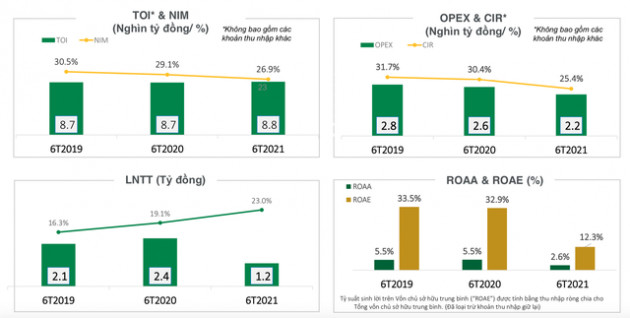

Trong 6 tháng đầu năm 2021, lợi nhuận trước thuế của công ty này chỉ đạt 1.200 tỷ đồng, bằng một nửa so với cùng kỳ năm 2020. Chỉ số tỷ suất sinh lời trên vốn chủ sở hữu trung bình (ROAE) và tỷ suất sinh lời trên tổng tài sản trung bình (ROAA) lần lượt đạt 12,3% và 2,6%, thấp hơn nhiều so với nửa đầu những năm trước. Theo đó, FE Credit chỉ còn đóng góp 12% cho lợi nhuận hợp nhất của VPBank, trong khi tỷ lệ này trước khi xảy ra đại dịch là từ 40-50%.

Cuối tháng 6, tổng dư nợ tín dụng đạt 61,3 nghìn tỷ đồng, chỉ tăng 1,8% so với cách đây 1 năm. 6 tháng đầu năm 2021, doanh thu của công ty đạt 8,8 nghìn tỷ đồng, chỉ nhỉnh hơn một chút so với mức 8,7 nghìn tỷ đạt được cùng kỳ năm 2019, 2020. NIM hiện chỉ còn 26,9%, thấp hơn đáng kể so với 29,1% cùng kỳ năm 2020 và 30,5% cùng kỳ năm 2019.

Tuy nhiên, điểm sáng là tỷ lệ chi phí hoạt động/ tổng thu nhập của FE Credit được cải thiện mạnh mẽ. Chi phí hoạt động 6 tháng đầu năm của công ty ở mức 2,2 nghìn tỷ đồng, giảm so với mức 2,6 nghìn tỷ cùng kỳ năm ngoái. Tỷ lệ CIR ở mức 25,4%, thấp hơn so với mức 30,4% cùng kỳ năm 2020.

Kết quả kinh doanh của FE Credit

VPBank - ngân hàng mẹ của FE Credit vừa qua đã bán 49% vốn công ty tài chính này cho SMBC - một định chế tài chính lớn của Nhật Bản với định giá FE Credit lên tới 2,8 tỷ USD. Theo đó, VPBank ước tính thu về khoảng 30.000 tỷ đồng từ thương vụ. Đây cũng là khoản đầu tư lớn nhất của nhà đầu tư nước ngoài vào ngành tài chính Việt Nam từ trước đến nay.

Lãnh đạo VPBank cho biết, việc kết quả kinh doanh năm 2020-2021 của FE Credit sụt giảm là điều nằm trong chiến lược. Về dài hạn, việc hợp tác với SMBC sẽ đưa FE Credit tiếp tục phát triển và tăng trưởng.

Trước đó, trong năm 2020, lợi nhuận trước thuế của FE Credit đạt 3.713 tỷ đồng, giảm 17% so với năm 2019, đóng góp 29% trong tổng lợi nhuận ngân hàng hợp nhất. Tổng dư nợ tín dụng của công ty tăng 8,9% trong năm lên 66.000 tỷ đồng. Cuối năm 2020, công ty có hơn 12.000 điểm bán hàng và hơn 34.000 điểm thu tiền mặt.

HD Saison lãi trước thuế 6 tháng đầu năm đạt 590 tỷ đồng

Cuối tháng 6/2021, tổng tài sản của HD Saison đạt 15,8 nghìn tỷ đồng, giảm nhẹ so với mức 16,1 nghìn tỷ đồng cuối năm 2020; dư nợ cho vay đạt 14,39 nghìn tỷ đồng, tăng nhẹ so với mức 14,23 nghìn tỷ cuối năm 2020.

Lợi nhuận trước thuế 6 tháng đầu năm 2021 của HD Saison đạt 590 tỷ đồng, tăng 5,5% so với cùng kỳ năm ngoái. ROAE và ROAA lần lượt đạt 28,6% và 5,9%.

Tỷ lệ chi phí trên tổng thu nhập (CIR) tiếp tục được cải thiện mạnh mẽ, hiện chỉ 46,7%, thấp hơn mức 50,6% năm 2020 và 51,4% năm 2019.

Tỷ lệ nợ xấu cuối tháng 6 duy trì tương đương hồi đầu năm ở mức 5,8%. Trong khi đó tỷ lệ nợ xấu của ngân hàng mẹ HD Bank là 0,8%. Theo đó, tỷ lệ nợ xấu của ngân hàng hợp nhất chỉ ở mức 1,2%.

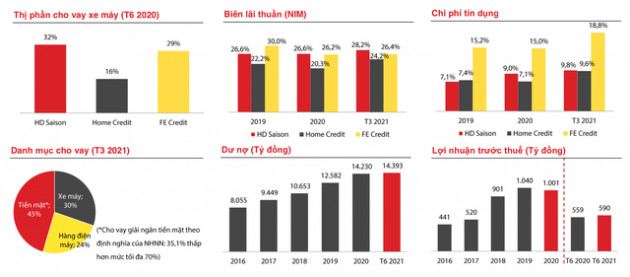

HD Saison cho biết công ty đang có lợi thế ở mảng cho vay trả góp mua xe máy, với thị phần đạt 32%. Biên lãi thuần (NIM) của công ty đạt 28,2%, chí phí tín dụng chỉ 9,8%.

Trong danh mục cho vay của công ty tài chính này, cho vay tiền mặt chiếm tới 45% (trong đó cho vay giải ngân tiền mặt theo định nghĩa của NHNN là 35,1%, thấp hơn mức tối đa 70%). Cho vay hàng điện máy chiếm 24% và cho vay xe máy chiếm 30%. Công ty có tới 20.902 điểm giao dịch tại thời điểm cuối tháng 6/2021 phủ khắp 63/63 tỉnh thành phố.

Kết quả kinh doanh HD Saison

Trước đó, trong năm 2020, tổng tài sản của HD Saison tăng 8,7%; lợi nhuận trước thuế đạt 1.001 tỷ dồng, xấp xỉ năm 2019. Hiện HDBank sở hữu 51% vốn tại HD Saison, phần còn lại là của Credit Saison - nhà đầu tư đến từ Nhật Bản.

M-Credit báo lãi 6 tháng tăng gần gấp 3 lần cùng kỳ

Hiện FE Credit là công ty có thị phần lớn nhất thị trường, theo sau là Home Credit, HD Saison và MCredit. Trong đó, chỉ riêng Home Credit là 100% vốn nước ngoài, còn 3 công ty còn lại đều do ngân hàng Việt nắm quyền chi phối.

Trong khi FE Credit và HD Saison dường như tăng trưởng chậm lại trong 2 năm gần đây thì M-Credit, công ty tài chính do ngân hàng MB sở hữu 50% lại tăng trưởng ấn tượng.

Cụ thể, trong 6 tháng đầu năm 2021, doanh thu của M-Credit đạt 2.168 tỷ đồng (tăng 16% so với cùng kỳ năm 2020). Lợi nhuận trước thuế đạt 346 tỷ đồng, tăng tới 188% so với cùng kỳ. Hiện vốn điều lệ của M-Credit ở mức 800 tỷ đồng.

Trước đó, trong năm 2020, lợi nhuận trước thuế của M-Credit cũng tăng tới 77% đạt 320 tỷ đồng. Dư nợ đạt mốc trên 10.000 tỷ đồng, tăng 18,3%, là một trong số ít công ty tài chính tiêu dùng duy trì được đà tăng trưởng dư nợ 2 con số trong năm 2020.

M-Credit được thành lập năm 2016 do MB sở hữu 100% vốn điều lệ. Năm 2017, MB bán 50% vốn cho ngân hàng Shinsei của Nhật Bản.

So với FE Credit hay HD Saison thì M-Credit là công ty có quy mô nhỏ hơn nhiều và tuổi đời cũng ít hơn. Hiện vốn điều lệ của FE Credit đạt gần 11.000 tỷ đồng, HD Saison là 2.000 tỷ đồng và M-Credit là 800 tỷ đồng. Dư nợ cho vay của FE Credit ước tính gấp khoảng 6 lần MCredit và gấp 4 lần HD Saison.

Điểm chung của FE Credit, M-Credit và HD Saison là đều đã có đối tác chiến lược đến từ Nhật Bản.

- Từ khóa:

- Fe credit

- Mcredit

- Hd saison

- Ngân hàng

- Tài chính tiêu dùng

- Cho vay trả góp

- Công ty tài chính

Xem thêm

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

- Mỹ có động thái mới nhất với dầu Nga: Đánh thẳng huyết mạch giao dịch với các khách hàng, giá dầu dễ có biến động lớn

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

- Buồn của thị trường ô tô lớn thứ 2 ĐNÁ: cuộc chiến giá xe điện khốc liệt nhưng doanh số toàn thị trường vẫn lao dốc, chưa bằng 1 nửa VinFast ở Việt Nam

- Nhu cầu vàng hạ nhiệt do các NHTW giảm mua, 'người anh em họ' này lại lên ngôi nhờ năng lượng mặt trời

Tin mới

Tin cùng chuyên mục