FE Credit làm ăn thế nào trong quý 1/2021?

Theo VPBank, quý 1/2021, công ty con FE Credit đã giải ngân hơn 15.500 tỷ đồng, tăng 5% so với cùng kỳ năm 2020, nhưng thấp hơn so với quý 1/2019 (đạt gần 17.000 tỷ đồng).

Tại ngày 31/3/2021, tổng dư nợ tín dụng của FE Credit là 66.000 tỷ đồng, tăng 7,1% so với cùng kỳ. Trong đó, dư nợ của khách hàng hiện hữu chiếm 62%, khách hàng mới là 38%.

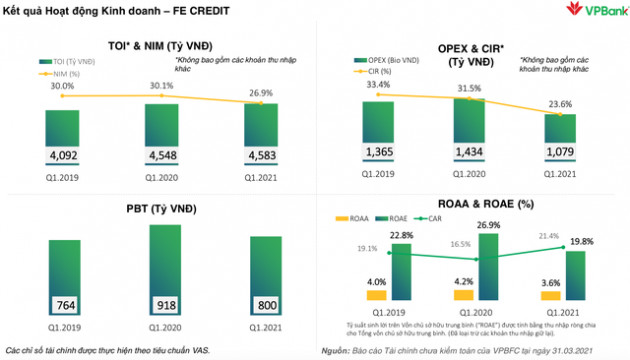

Doanh thu quý 1 năm nay của FE Credit đạt 4.583 tỷ đồng, NIM ở mức 26,9%. Mức NIM này thấp hơn đáng kể so với cùng kỳ của 2 năm trước (khoảng 30%). Tuy nhiên, tỷ lệ chi phí/thu nhập (CIR) lại được cải thiện mạnh, giảm từ 31,5% xuống còn 23,6%.

Lợi nhuận trước thuế của FE Credit quý 1/2021 là 800 tỷ đồng, giảm 118 tỷ so với cùng kỳ năm 2020. Tỷ lệ đóng góp của FE Credit là 20% trong lợi nhuận trước thuế hợp nhất VPBank.

Có thể thấy, tỷ trọng đóng góp của FE Credit trong tổng lợi nhuận hợp nhất đã giảm đi đáng kể so với những năm trước đây: giai đoạn 2017-2019 khoảng 40-45%; năm 2020 là gần 30%.

Tại ĐHĐCĐ thường niên mới đây, ông Nguyễn Đức Vinh - CEO VPBank cũng cho biết, khả năng năm 2021 hoặc 2 năm tới, lợi nhuận thu được từ FE Credit có thể giảm một ít hoặc không tăng nhưng về dài hạn lợi nhuận sẽ tăng. FE Credit sẽ tiếp tục là mảng kinh doanh quan trọng của ngân hàng.

VPBank đã ký thỏa thuận chuyển nhượng 50% vốn tại FE Credit cho nhà đầu tư Nhật Bản - SMBC (49%) và Công ty chứng khoán Bản Việt - VCSC (1%). Ông Nguyễn Đức Vinh cho biết, FE Credit sau khi bán vốn vẫn là công ty con của VPBank, vẫn hạch toán trong bảng cân đối hợp nhất.

Tổng Giám đốc VPBank nhấn mạnh, việc bán 50% vốn FE Credit không có nghĩa VPBank bỏ "gà đẻ trứng vàng" mà là tìm đối tác chiến lược để đem lại giá trị lớn hơn. "VPBank sẽ cùng với SMBC làm sao để FE Credit phát triển mạnh mẽ hơn nữa", ông nói.

Ông Nguyễn Đức Vinh cũng tự hào chia sẻ, FE Credit đang chiếm tới 50% thị phần thị trường tín dụng tiêu dùng Việt Nam. Mặc dù năm 2020 là năm mà hầu hết các công ty tài chính tiêu dùng trên toàn thế giới chịu ảnh hưởng nặng nề bởi Covid-19, mức ảnh hưởng tới FE Credit so với các đổi thủ cạnh tranh là ở mức rất thấp. Điều này không chỉ là đánh giá của riêng ngân hàng mà còn là đánh giá của Fitch Ratings và nhiều tổ chức đầu tư trên thế giới. Mặc dù kết quả kinh doanh năm 2020 của FE Credit có giảm sút nhưng điều này nằm trong chiến lược. Những năm trước, đóng góp của FE Credit cho ngân hàng hợp nhất khoảng 40%, nhưng đến 2020 tỷ lệ còn khoảng 30%.

Chủ tịch VPBank - ông Ngô Chí Dũng cho biết, ngân hàng đặt kỳ vọng vào việc hợp tác với SMBC để đưa FE Credit lên tầm cao mới trong tương lai.

Ông Ngô Chí Dũng chia sẻ, ngân hàng đã xem xét hai phương án bán vốn FE Credit, bao gồm thực hiện bán vốn qua IPO và bán vốn cho cổ đông chiến lược. Nếu thực hiện IPO, VPBank thậm chí có thể bán được FE Credit với giá cao hơn và các nhà tư vấn đã đưa ra phương án tiến gần với giá trị định giá gần 4 tỷ USD. Tuy nhiên, VPBank đã quyết định bán 50% vốn FE Credit, với mức định giá 2,8 tỷ USD.

Trong quá trình tiếp xúc với cá nhà đầu tư, VPBank đã lựa chọn SMBC của Nhật Bản - công ty tài chính tiêu dùng lâu đời nhất, thị phần tín dụng tiêu dùng lớn nhất ở Nhật Bảm. "Họ có cam kết rất mạnh mẽ, tiếp tục phát triển FE Credit lên tầm cao mới . Trong quá trình làm việc, chúng tôi và đối tác đã đạt được những sự tin tưởng lớn", Chủ tịch VPBank cho biết.

Ông Ngô Chí Dũng cũng thừa nhận, mỗi khi nhắc tới FE Credit, thị trường trong nước thường nói tới rủi ro. Song qua thương vụ bán vốn vừa rồi, có thể thấy các nhà đầu tư nước ngoài có đánh giá rất khác về FE Credit.

"Thời gian vừa qua, tín dụng tiêu dùng còn khá mới ở Việt Nam và cái nhìn của xã hội với FE Credit cho đến giờ còn khá khắt khe. Mặc dù rõ ràng, các công ty tín dụng tiêu dùng nói chung là tổ chức tài chính hoạt động chuyên sâu vào phục vụ nhu cầu tài chính của những người thu nhập thấp, thu nhập trung bình và họ gần như chưa được ngân hàng phục vụ. Tôi tin rằng chúng ta cứ làm đúng, làm tốt thì dần dần sẽ được đánh giá đúng. Chúng tôi cũng sẽ cải thiện công tác truyền thông để thị trường có cái nhìn đúng hơn", ông Dũng nói.

Xem thêm

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

- Mỹ có động thái mới nhất với dầu Nga: Đánh thẳng huyết mạch giao dịch với các khách hàng, giá dầu dễ có biến động lớn

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

- Buồn của thị trường ô tô lớn thứ 2 ĐNÁ: cuộc chiến giá xe điện khốc liệt nhưng doanh số toàn thị trường vẫn lao dốc, chưa bằng 1 nửa VinFast ở Việt Nam

- Cứu nguy tỷ phú Elon Musk giữa bão tẩy chay, Tổng thống Mỹ Donald Trump hứa mua xe Tesla 'ngay sáng mai' để ủng hộ

Tin mới

Tin cùng chuyên mục