Fiin Group: Giá trị huy động vốn qua thị trường trái phiếu của doanh nghiệp niêm yết vượt xa thị trường cổ phiếu

Báo cáo "Thị trường trái phiếu doanh nghiệp Việt Nam" do FiinGroup phát hành đưa ra một bức tranh tổng quát về tình hình trái phiếu doanh nghiệp năm 2020.

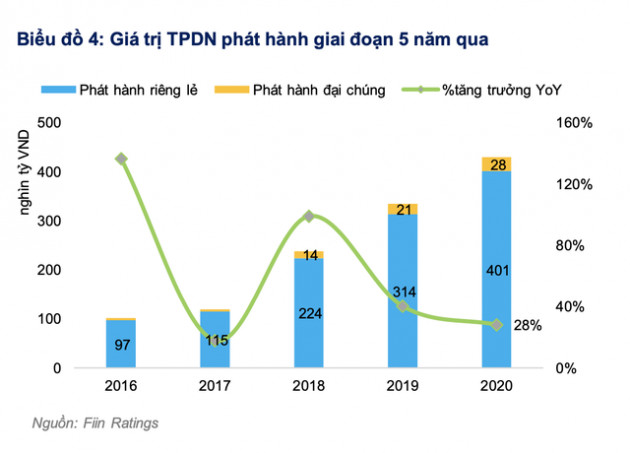

Theo đó, mặc dù có sự trầm lắng trong quý 4 năm 2020 sau khi Nghị định 81/2020 có hiệu lực, hoạt động phát hành TPDN nhìn chung vẫn diễn ra rất sôi động trong năm 2020 với giá trị phát hành mới đạt 429,5 nghìn tỷ VND, tăng 28,3% so với năm 2019.

Quy mô phát hành mới này đã giúp cho thị trường TPDN đạt quy mô 950,3 nghìn tỷ VND (trong tổng số hơn 1,2 triệu tỷ đồng đã phát hành 5 năm qua), tương đương 15,1% GDP và 10,3% tổng dư nợ tín dụng toàn hệ thống ngân hàng.

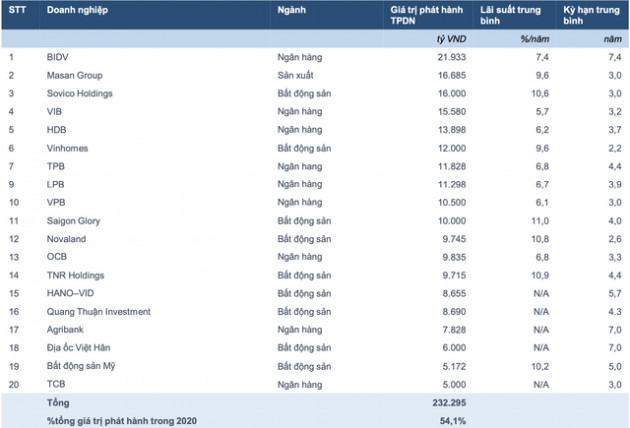

Các doanh nghiệp Bất động sản vẫn là những nhà phát hành lớn nhất với giá trị 162 nghìn tỷ VND (chiếm 38,5% tổng giá trị phát hành) tăng 100,1% so với năm 2019. Các nhà phát hành nổi bật nhất là Tập đoàn Sovico, TNR, Vinhomes và Novaland (chiếm 11% tổng giá trị phát hành trong 2020).

Ở các nhóm ngành còn lại, bên cạnh nhóm ngân hàng và các tổ chức tài chính (chiếm 31,6% tổng giá trị phát hành), lĩnh vực năng lượng cũng đang thu hút được sự chú ý với các chính sách khuyến khích đầu tư vào năng lượng tái tạo, với giá trị phát hành của lĩnh vực này đạt 33,8 nghìn tỷ, tăng 193,1% so với năm 2019.

Top 20 doanh nghiệp phát hành trái phiếu lớn nhất năm 2020

Hình thức phát hành năm 2020 chủ yếu vẫn là phát hành riêng lẻ cho các nhà đầu tư tổ chức, nhất là các ngân hàng thương mại.

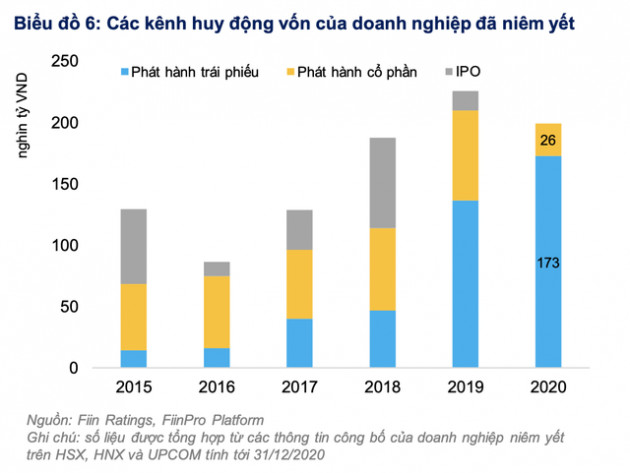

Một điểm đáng chú ý, theo số liệu của Fiin Group, tính riêng các doanh nghiệp niêm yết, giá trị TPDN phát hành của các doanh nghiệp này đạt 173.000 tỷ (tăng 26,8%), bỏ xa so với con số vốn phát hành cổ phần trên TTCK (đạt 26.000 tỷ đồng – giảm 78,6% so với năm 2019).

Lý do (i) TTCK biến động mạnh do tác động của Covid-19 và chủ trương giảm vốn và ngắn hạn cho vay trung và dài hạn của các NHNN về việc kiểm soát hạn mức tín dụng cho ngành BĐS. Cụ thể theo Thông tư 22.2019, hệ số rủi ro đối với khoản vay kinh doanh bất động sản tăng từ 150% lên 200%.

Ngoài ra, theo Thông tư 08/2020 của NHNN, tỷ lệ tối đa về nguồn vốn ngắn hạn cho vay trung và dài hạn cần tuân thủ sẽ giảm từ 45% về 40% đến 30/9/2021, và tiếp tục giảm theo lộ trình về 30% tại 01/10/2023. Từ đó, kênh trái phiếu đang trở thành nguồn huy động vốn trung và dài hạn dần thay thế cho kênh tín dụng truyền thống.

Theo Fiin, trong bối cảnh tiêu chuẩn cho vay đang bị thắt chặt, đặc biệt với các ngành bị hạn chế cấp tín dụng như Bất động sản, BOT giao thông và hạ tầng, và đại đa số các doanh nghiệp đều không có tài sản thế chấp để có thể vay vốn trực tiếp từ ngân hàng, kênh TPDN đã và đang trở thành một kênh huy động vốn thay thế.

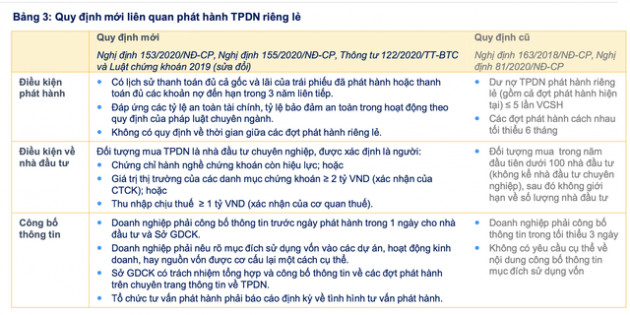

Tác động của quy định mới

Nghị định 153/2020 mặc dù gỡ bỏ các điều kiện phát hành trái phiếu cho doanh nghiệp nhưng lại giới hạn đối tượng mua trái phiếu là các nhà đầu tư chứng khoán chuyên nghiệp (nhà đầu tư chứng khoán chuyên nghiệp được xác định là người có chứng chỉ hành nghề chứng khoán, hoặc có NAV trên 2 tỷ đồng có xác nhận của CTCK, hoặc có thu nhập chịu thuế trên 1 tỷ đồng/năm).

Điều này, theo Fiin Group sẽ giảm mức hấp thụ của kênh phát hành riêng lẻ trong ngắn hạn và do đó, ở góc độ "ép cầu" thì hoạt động phát hành riêng lẻ có thể kém sôi động hơn trong năm 2021.

Theo đánh giá của Fiin, việc chuẩn hóa về yêu cầu và quy trình cho phát hành ra công chúng sẽ giúp kênh huy động này diễn ra sôi động hơn trong năm 2021 dù các thủ tục và yêu cầu cao hơn về xin phê duyệt, công bố thông tin, và xem xét xếp hạng tín nhiệm độc lập cho nhà phát hành và trái phiếu chào bán.

Do đó, Fiin Group cho rằng hoạt động của thị trường TPDN năm 2021 vẫn sẽ sôi động, nhưng về quy mô thì sẽ khó đạt được giá trị phát hành như năm 2020 vừa qua. Các hoạt động phát hành riêng lẻ vẫn sẽ chiếm tỷ trọng lớn, nhưng các hoạt động phát hành ra công chúng sẽ được chú ý và chiếm tỷ trọng lớn hơn trong thời gian tới, thay vì chỉ chiếm 6,5% tổng giá trị phát hành như trong năm 2020.

Xem thêm

- Nhà đầu tư nên làm gì khi giá vàng liên tục lập đỉnh lịch sử?

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Dự báo nhiều cơ hội tăng trưởng hấp dẫn cho bất động sản công nghiệp năm 2025

- Thị trường ngày 16/11: Giá vàng ghi nhận tuần giảm mạnh nhất 3 năm, dầu giảm hơn 2% trong khi nhôm tăng vọt

- Thị trường ngày 15/11: Giá dầu tăng, vàng thấp nhất hai tháng, cà phê cao nhất 13 năm

- Thị trường ngày 19/10: Giá vàng vượt mốc lịch sử 2.700 USD/ounce, dầu, quặng sắt giảm

- Thu hút trên 23,5 tỷ USD vốn FDI, cơ hội lớn mở ra cho các doanh nghiệp trong lĩnh vực cơ khí và chế biến chế tạo Việt Nam

Tin mới

Tin cùng chuyên mục