FiinGroup: Cổ phiếu ngân hàng không còn nhiều hấp dẫn, dư địa tăng giá cho nhóm Bảo hiểm, BĐS và Bán lẻ

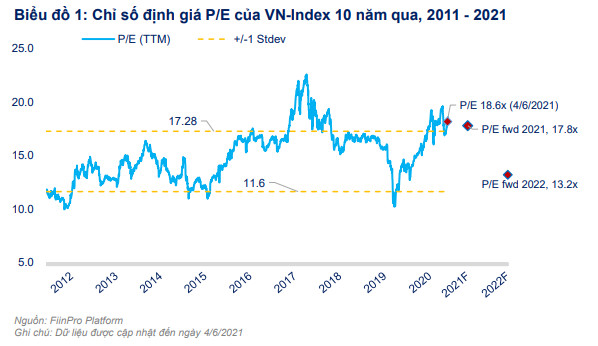

Báo cáo mới đây của FiinGroup nhận định, VN-Index hiện được định giá P/E ở mức 18,6x lợi nhuận trượt 4 quý gần nhất đến hết quý 1 năm 2021 và P/B ở mức 2,8x. Đây là mức định giá vẫn chưa quá cao so với trung bình 1 lần độ lệch chuẩn của chỉ số định giá này trong vòng 10 năm qua.

Thị trường Việt Nam vẫn có mức định giá hấp dẫn

Ngoài ra, FiinGroup cũng đưa ra dự báo P/E năm 2021 sẽ ở mức 17,8x và P/B ở mức 2,1x. Với số liệu dự báo này, chỉ số PEG (đánh giá tương quan giữa P/E hiện tại của thị trường và tăng trưởng lợi nhuận năm tiếp theo) được xem là ở mức khá hấp dẫn là 0,89.

Bình luận về ý kiến cho rằng TTCK Việt Nam hiện nay tương đồng với giai đoạn bùng nổ năm 2007 và sau đó đổ vỡ vào đầu 2008 và đi vào giai đoạn thoái trào đến tận 2015, FiinGroup cho rằng, rủi ro sẽ không lớn như vậy khi hiện tại, thay vì khối ngoại bơm tiền vào thị trường, dòng tiền chủ yếu đến từ nhà đầu tư trong nước, khối ngoại thì vẫn đang "xả hàng" mạnh mẽ. Thanh khoản, vốn hóa và số lượng tài khoản đều gấp từ 9-17 lần quá khứ trong khi mức định giá lại thấp và hấp dẫn hơn rất nhiều.

Tương quan với các nước trong khu vực, VN-Index hiện đang được giao dịch thấp hơn về lợi nhuận. Tuy nhiên trong tương quan với giá trị sổ sách, thị trường Việt Nam hiện đang giao dịch với mức cao hơn đáng kể so với các thị trường khác.

Mặt khác, chỉ số VN-Index có mức tăng trưởng lớn nhất từ đầu năm tới nay so với các thị trường mới nổi. Đáng chú ý là rất ít thị trường trong khu vực có thể có được dự báo triển vọng tăng trưởng lợi nhuận trong năm 2021 là 20,6%, điều này có thể tạo nên sự khác biệt cho thị trường Việt Nam trong thời gian sắp tới.

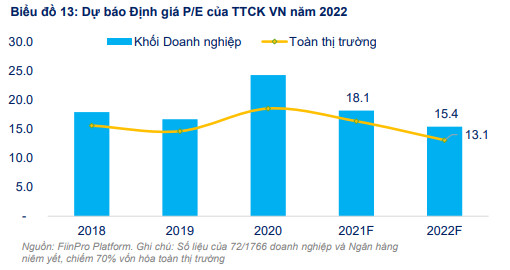

Xa hơn về triển vọng lợi nhuận năm 2022, tăng trưởng LNST được ước tính ở mức 33,4%. Động lực chính thúc đẩy sẽ tiếp tục đến từ các doanh nghiệp đầu ngành Bất động sản (+19,2%), Tài nguyên Cơ bản (+22,1%), Công nghệ Thông tin (+31,4%). Trong khi đó, một số nhóm ngành bị ảnh hưởng nặng nề bởi dịch Covid-19 như Du lịch & Giải trí và Dầu khí được dự báo sẽ hồi phục mạnh mẽ, với LNST tăng lần lượt là 114,7% và 153,6%.

Chỉ số P/E dự kiến năm 2022 đạt 18,6x và PEG ở mức 0,56x và LNST năm 2022, chưa tính đến ảnh hưởng của pha loãng cổ phiếu như đã công bố phát hành trong 2021.

Định giá cổ phiếu ngân hàng không còn hấp dẫn trong khi dư địa tăng trưởng khối Bảo hiểm, Bất động sản và Bán lẻ còn nhiều

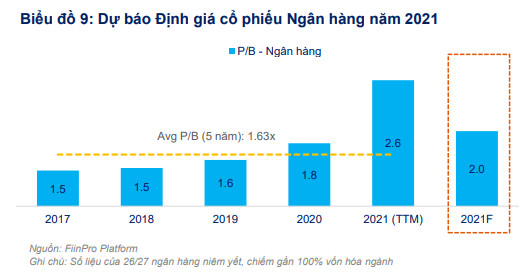

Báo cáo của FiinGroup cũng đưa ra khuyến nghị liên quan đến nhóm cổ phiếu Ngân hàng khi ngành này đóng góp đến 43% lợi nhuận toàn thị trường, dự báo khối Ngân hàng sẽ có LNST tăng trưởng 23,8% trong năm 2021. Đáng chú ý, chỉ số nhóm đã tăng trưởng 34,4% kể từ đầu năm cho thấy định giá cổ phiếu nhóm này không còn nhiều hấp dẫn so với triển vọng lợi nhuận năm 2021.

Theo đó, việc theo dõi trong quý 2/2021 và các thay đổi chính sách như lãi suất huy động, tỷ lệ trích lập dự phòng nợ xấu, tăng trưởng lợi cũng như hoạt động phát hành pha loãng sẽ là yếu tố quan trọng để nhà đầu tư cần theo dõi và đánh giá ảnh hưởng đến tâm lý thị trường nói chung và đến các chỉ số nền tảng này của thị trường.

Đặc biệt, yếu tố rủi ro pha loãng theo đánh giá của Fiingroup cũng khá lớn. Số lượng cổ phiếu mới phát hành của toàn bộ doanh nghiệp niêm yết là 102,6 nghìn tỷ, trong đó các ngân hàng chiếm 21,4% và lên tới 22 nghìn tỷ đồng. Do đó, lãi cơ bản trên cổ phiếu EPS nhóm Ngân hàng có mức tăng trưởng thấp hơn nhiều LNST, dự báo chỉ đạt 4,6%; P/B dự kiến năm 2021 là 2,0x, thấp hơn so với mức hiện tại (2,6x).

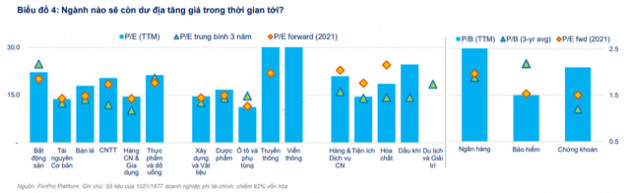

Phần lớn các ngành đều được dự báo sẽ tăng trưởng LNST năm 2021 với chất lượng dần cải thiện, cụ thể là Dầu khí với tiềm năng tăng trưởng lên tới 740%, chủ yếu đến từ nhóm "hạ nguồn" (BSR, PLX, OIL); ngành Bán lẻ (MWG, DGW) hay Hàng cá nhân & Gia dụng. Bên cạnh đó, nhóm Bất động sản có LNST năm 2021 dự kiến tăng 22,4%, thấp hơn so với tốc độ tăng trưởng kép hàng năm giai đoạn 2016-2020.

Riêng nhóm cổ phiếu VN30, FiinGroup cho rằng đang có mức định giá hấp dẫn hơn đáng kể so với bình quân của cả thị trường, tuy nhiên EPS của nhóm (4,4%) dự kiến tăng khá thấp so với tăng trưởng LNST (19%) chủ yếu do ảnh hưởng của hoạt động phát hành pha loãng và huy động vốn cổ phần mới.

Báo cáo cũng nhận định, cổ phiếu ngành Bảo hiểm, Bất động sản và Bán lẻ đang còn dư địa tăng trưởng nhiều, đang được định giá khá hấp dẫn. Đồng thời, dự báo nhóm doanh nghiệp niêm yết phi tài chính sẽ tăng trưởng LNST 20,7% trong năm 2021, từ đó giúp cải thiện định giá của khối cổ phiếu ngành này. FiinGroup ước tính P/E năm 2021 của khối Phi tài chính đạt 20,1x và P/B dự báo ở mức 2,2x.

Xem thêm

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- Giá xăng giảm mạnh gần 2.000 đồng/lít, xuống mức thấp nhất gần 4 năm

- Ô tô Honda đồng loạt giảm giá đậm trong tháng 4: Cao nhất 250 triệu đồng, kèm nhiều quà tặng

- Bị Mỹ ‘dằn mặt’, một quốc gia BRICS lập tức nói lời tạm biệt với dầu Venezuela: Từng nhập 2 triệu thùng/tháng, dầu Nga chuẩn bị ‘hốt bạc’

- Đề xuất giảm thuế VAT 2% với xăng dầu, máy giặt, lò vi sóng

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

Tin mới

Tin cùng chuyên mục