Fintech liên tục "đốt tiền' giành thị phần, thanh toán điện tử của Việt Nam vẫn chậm nhất trong nhóm ASEAN 5

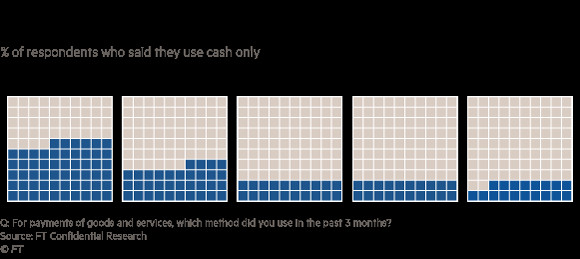

Một cuộc khảo sát gần đây của FT Confidential Research cho thấy 46% người dân thành thị sử dụng tiền mặt để thực hiện các giao dịch ở Việt Nam. Điều này cũng cho thấy Chính phủ đang đi đúng lộ trình đáp ứng mục tiêu giảm các giao dịch tiền mặt ở thành thị xuống còn 50% vào năm 2020. Tuy nhiên, Việt Nam vẫn còn chậm chân trong chấp nhận thanh toán phi tiền mặt so với các nước ở khối ASEAN 5 và có khả năng vẫn như vậy nếu như các quy định không được nới lỏng.

Chính phủ kỳ vọng thanh toán di động sẽ thúc đẩy xu hướng thanh toán không tiền mặt, dựa vào việc điện thoại thông minh ngày càng phổ biến ở Việt Nam, hơn nữa dân số trẻ và am hiểu công nghệ. Theo NHNN, đang có 41 ngân hàng và 23 công ty Fintech phi ngân hàng cung cấp dịch vụ thanh toán di động hiện nay.

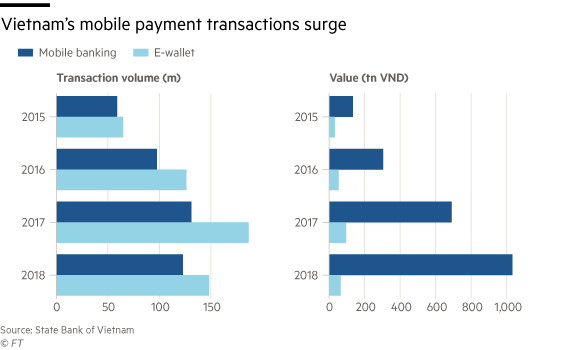

Mặc dù chiếm chưa đến 10% các giao dịch kỹ thuật số, các giao dịch dựa trên thiết bị di động đã phát triển rất nhanh chóng tại Việt Nam. Trong 9 tháng đầu năm 2018, các giao dịch mobile banking tăng 126% so với cùng kỳ đạt tới 1,03 triệu tỷ đồng (tương đương với 44,5 tỷ USD) trong khi các giao dịch qua ví điện tử - dịch vụ thanh toán di động được cung cấp bằng các công ty Fintech đã tăng tốc 161% đạt 65.000 tỷ đồng.

Ví điện tử có quy mô tương đối nhỏ, tuy nhiên có thể tác động lớn đến chương trình phát triển thanh toán không tiền mặt của Chính phủ, vì các ví điện tử được thiết kế để xử lý các giao dịch hàng ngày, có giá trị thấp. Quy mô trung bình của một giao dịch ví điện tử là khoảng 19 USD, thấp hơn nhiều so với 366 USD mỗi giao dịch của mobile banking.

Các Fintech đã tiên phong trong việc áp dụng thanh toán di động tại Việt nam, đặc biệt là thanh toán các mặt hàng hằng ngày với chi phí thấp. Những công ty này đang tiếp tục phát triển ứng dụng đa công dụng và đổ nhiều tiền đầu tư để lôi kéo người dùng mới.

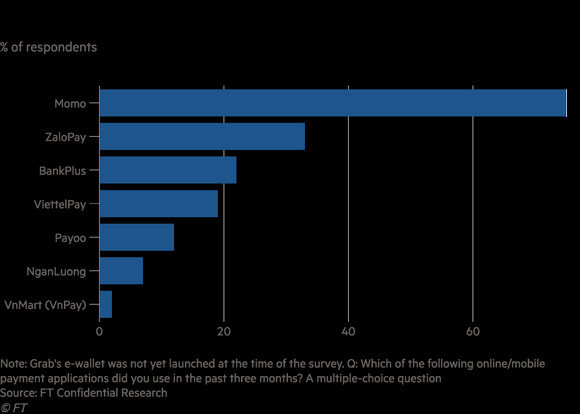

Ứng dụng nội địa Momo đang là ví điện tử phổ biến nhất ở Việt Nam và rất tích cực trong việc xây dựng thị phần. Tính đến tháng 11/2018, Momo đã có người dùng thứ 10 triệu, đánh dấu mức tăng gấp 10 lần so với 2 năm trước đó. Ứng dụng này đã thu hút được nguồn vốn từ nước ngoài từ rất sớm với 28 triệu USD từ Goldman Sachs và Standard Chartered Private Equity vào năm 2016.

ZaloPay, ví điện tử được nhắc đến nhiều nhứ hai trong cuộc khảo sát của FT Confidential Research, rất nhanh chóng phát triển sau khi ra mắt vào cuối năm 2017, dựa trên mạng lưới 100 triệu người dùng từ Zalo của công ty mẹ VNG Corporation.

Trong khi đó Grab đã sử dụng ưu đãi giảm giá để thuyết phục khách hàng không dùng tiền mặt trong thanh toán. Grab vốn có được sự hậu thuẫn của SoftBank đã mua lại toàn bộ hoạt động tại Đông Nam Á của Uber vào năm ngoái, đang "đốt" không ít tiền để hình thành thói quen cho người tiêu dùng tại Việt Nam, từ việc đi lại, giao hàng thực phẩm cho đến thanh toán kỹ thuật số.

Các ngân hàng và công ty Fintech hiện nay chủ yếu chọn hợp tác với nhau. Các nhà băng có xu hướng không xem Fintech là những mối đe dọa khi những ví điện tử có tiếng kết hợp với mạng lưới rộng lớn của ngân hàng sẽ đem đến hoa hồng và phí.

Tuy nhiên, bài báo trên Nikkei cho rằng các Fintech ở Việt Nam đang gặp nhiều rào cản bởi quy định của NHNN là yêu cầu các tài khoản của ví điện tử phải được kết nối với các tài khoản của ngân hàng. Điều này có nghĩa, nếu không có tài khoản ngân hàng, bạn không thể mở một tài khoản ví điện tử ở đây.

Việc đăng ký tài khoản cũng phức tạp khi dịch vụ Internet Banking thường đi kèm với một khoản phí hàng tháng và có xu hướng bị người dùng xa lánh. Hơn nữa tại Việt Nam, chỉ 31% người trưởng thành có tài khoản ngân hàng.

Trước những bất cập này, Chính phủ đã chỉ đạo NHNN trước quý III/2019 phải báo cáo phương án cho phép nạp tiền mặt vào ví điện tử không qua tài khoản thanh toán ngân hàng.

- Từ khóa:

- Thanh toán điện tử

- Ví điện tử

- Giao dịch tiền mặt

- Thanh toán di động

- điện thoại thông minh

- Dịch vụ thanh toán

- Thiết bị di động

Xem thêm

- Gần như mọi điện thoại Samsung bán ra trên thế giới đều sản xuất ở Việt Nam: Thời của Trung Quốc đã qua

- Điện thoại 5 triệu có tính năng vượt máy cao cấp: Màn 6,8 inch, pin 5000mAh nhưng dùng được cả tuần

- iPhone thực ra dùng mãi thành quen chứ chẳng tốt đến thế: Chỉ là "biểu tượng sang chảnh" mà thôi?

- Tranh thủ Apple bị cấm bán iPhone, một hãng điện thoại Trung Quốc nhanh chân tấn công thị trường đông dân thứ 4 thế giới

- Samsung cố mãi vẫn thua trên "sân nhà": Người trẻ Hàn Quốc giờ mê iPhone hơn Galaxy - Vì đâu nên nỗi?

- 100.000 ứng dụng xuất hiện trên hệ điều hành 'cây nhà lá vườn' mới hơn 1 năm tuổi: Liệu giấc mơ của Huawei có quá xa vời?

- Smartphone Trung Quốc cho iPhone "xách dép": Chuyển file "nắm và thả" như phim viễn tưởng!

Tin mới

Tin cùng chuyên mục