Gần 1 thế kỷ sau ngày thứ Hai đen tối đầu tiên: Liệu mỗi lần sụt giảm mạnh mẽ của TTCK sẽ đi kèm với đại suy thoái?

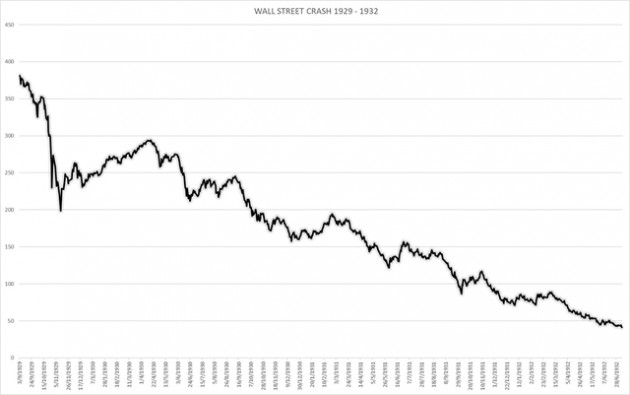

Thứ Hai, ngày 28/10/1929, Hoa Kỳ bắt đầu bước vào một cuộc đại suy thoái tồi tệ, khi thị trường chứng khoán sụt giảm 13% tổng giá trị, mức sụt giảm trong một ngày đứng thứ hai trong lịch sử.

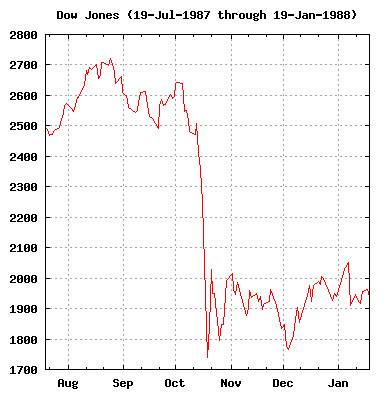

Lần sụt giảm mạnh nhất diễn ra 58 năm sau đó, cũng vào một ngày thứ Hai, và cũng trong tháng 10. Cả hai đều được báo chí mô tả là Ngày thứ Hai đen tối.

Đáng chú ý, khi ấy giới chuyên gia đã lo ngại rằng, sự sụp đổ của thị trường chứng khoán tại Phố Wall sẽ tạo ra nhiều hệ luỵ xấu cho Phố lớn. Và quả thực, tỷ lệ thất nghiệp đã tăng với tốc độ chóng mặt sau sự kiện thứ Hai đen tối năm 1929, từ 8% trong năm 1929 lên mức 24% trong năm 1932.

Sự sụt giảm khủng khiếp trong một ngày của thị trường chứng khoán năm 1929 khi ấy đã dẫn đến sự xuất hiện của một cuộc đại suy thoái. Tuy vậy, nhà kinh tế học người Mỹ, ông Roger Farmẻ cho rằng, không phải lần nào sự sụt giảm mạnh mẽ của thị trường chứng khoán cũng đi kèm với một cuộc đại suy thoái.

Vào thứ Hai, ngày 19/10/1987, thị trường chứng khoán Hoa Kỳ chứng kiến một sự sụt giảm còn lớn hơn, khi chỉ số S&P 500 giảm tới 21% trong một ngày, từ mốc 283 xuống 225. Nhưng, sự sụt giảm lần này lại không ảnh hưởng nhiều đến tỷ lệ thất nghiệp.

Tại sao sự kiện xảy ra vào năm 1987 lại khác so với năm 1929 như vậy?

Trên thực tế, mặc dù thị trường mất tới 21% giá trị chỉ trong một ngày, nhưng xu hướng giảm này lại không kéo dài lâu. Nó chỉ làm biến mất sự tăng trưởng mà thị trường đã tạo dựng được trong nhiều năm trước đó.

Những gì diễn ra vào năm 1929 trái ngược với điều này. Chỉ số S&P khi ấy mất tới 1/3 giá trị chỉ trong một tháng, và tiếp tục giảm xuống chỉ còn 12% giá trị so với đỉnh mà nó đạt được, trước khi sự sụt giảm xảy ra. Mức đáy này có giá trị tuyệt đối thấp chưa từng có kể từ năm 1898.

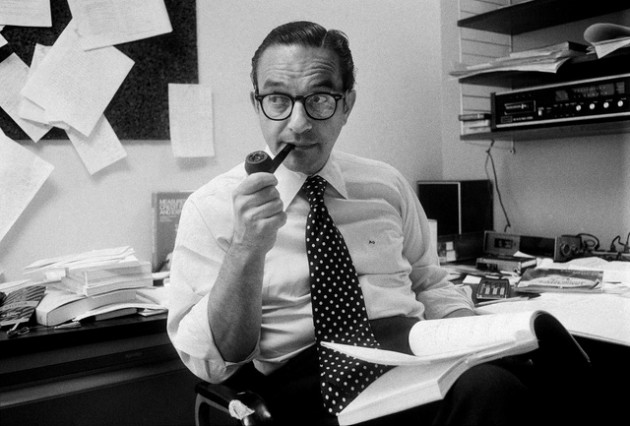

Giới chuyên gia cho rằng, việc thị trường hồi phục tương đối nhanh vào năm 1987 là nhờ một phần hành động kịp thời của FED. Chủ tịch FED khi đó, ông Alan Greenspan, nhận thức đầy đủ mức độ nghiêm trọng của cuộc Đại suy thoái những năm 1930.

Ông Alan Greenspan.

Để đối phó với sự sụt giảm nghiêm trọng của thị trường, ông cho công bố rộng rãi chính sách về việc FED sẵn sàng đáp ứng mọi khoản vay tiền mặt của các ngân hàng, đồng thời cũng mở một kênh tiếp cận mới dành cho các nhà môi giới chứng khoán và ngân hàng đầu tư đang bị thiệt hại.

Khi đó, trên giấy tờ, các nhà đầu tư Hoa Kỳ đã mất tới 500 tỷ USD chỉ trong một ngày, và hầu hết các tổ chức tài chính tại Hoa Kỳ đều rơi vào trạng thái không có khả năng thanh khoản, vì nắm trong tay số lượng nợ lớn hơn số tài sản nhiều lần. Các ngân hàng đầu tư, cùng với các nhà đầu tư chứng khoán khi ấy đang rất cần một sự viện trợ tiền mặt quy mô từ chính phủ, để có thể dãn các khoản nợ ngắn hạn và tiếp tục hoạt động.

FED nhanh chóng nhận ra sự mong muốn này, và thông báo họ sẽ làm mọi thứ để đảm bảo tính thanh khoản của thị trường.

Sự viện trợ tài chính từ FED đã thành công. Tài sản bắt đầu phục hồi giá trị, và cuộc đại suy thoái lần hai đã không xảy ra. Tới tháng 7/1989, chỉ số S&P 500 đã hồi phục lại mức đỉnh của năm 1987. Đồng thời, với đà lên của thị trường, tài sản của các ngân hàng đầu tư và tổ chức môi giới chứng khoán hồi phục theo, họ đã có thể hoàn trả các khoản vay trước đó.

Thực tế cũng có thể đã đi theo một kịch bản khác. Nếu các ngân hàng thương mại từ chối cho các tổ chức môi giới chứng khoán vay, và nếu các ngân hàng đầu tư lớn nhất như Goldman Sachs, Morgan Stanley hoặc Merrill Lynch tuyên bố phá sản, sự sụt giảm ban đầu của thị trường sẽ hình thành nên một vòng lặp giảm điểm ổn định, và khủng hoảng sẽ xuất hiện.

Vào thời điểm đó và cả bây giờ, mọi thứ phụ thuộc rất lớn vào niềm tin của nhà đầu tư.

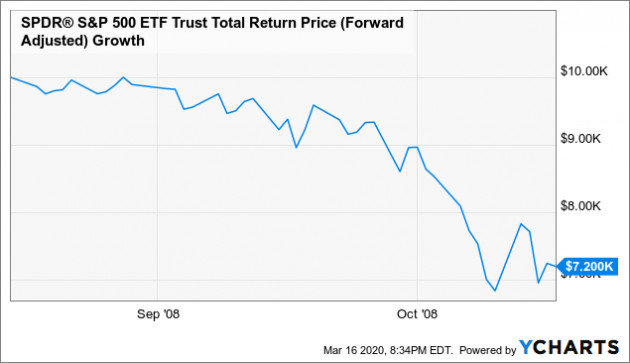

Trường hợp tương tự đã xảy ra vào tháng 10/2008, khi chỉ số S&P mất hơn 40% tổng giá trị của mình. Khi đó, rất nhiều nhà bình luận đã bắt đầu so sánh tình trạng hiện thời với cuộc Đại suy thoái năm 1929. Nhưng những kinh nghiệm có được từ sự sụp đổ của thị trường năm 1987 đã cho thấy, giá cổ phiếu sụt giảm một cách mạnh mẽ không phải lúc nào cũng đi kèm với khủng hoảng kinh tế xảy ra.

Vậy năm 2008, kịch bản sẽ gần giống với năm 1930 hơn hay gần giống với năm 1987 hơn? Thực tế, sự sụp đổ năm 2008 mang trong nó những tính chất của cả hai sự sụp đổ trước đó. Giống như những năm 1930, giá trị của cổ phiếu cũng như bất động sản giảm xuống, tỷ lệ thất nghiệp tăng cao. Tuy vậy, khác với năm 1930, FED rất quyết liệt trong việc viện trợ cho các tổ chức tài chính lớn.

Giá trị thị trường chứng khoán giảm mãnh liệt tính từ đỉnh tháng 2/2007, và cho đến tháng 1/2008 gần như không có dấu hiệu gì là thị trường sẽ có thể phục hồi. Như vậy, sự xuất hiện của một cuộc khủng hoảng xảy ra vào tháng 12/2007 cho thấy, sự sụp đổ của thị trường chứng khoán đã bước đầu có ảnh hưởng tới nền kinh tế.

- Từ khóa:

- Tỷ lệ thất nghiệp

- Thị trường chứng khoán

- Tổng giá trị

- đáng chú ý

- Kinh tế học

- Xu hướng giảm

- Giá trị tuyệt đối

- Môi giới chứng khoán

- Ngân hàng đầu tư

Xem thêm

- Mazda CX-8 2024 ra mắt Việt Nam tuần này: Giá dự kiến từ 969 triệu, thiết kế mới, dễ nâng cấp ADAS đấu Santa Fe

- Giá vàng thế giới bất ngờ lao dốc mạnh

- Phụ phẩm tôm lâu nay toàn bỏ đi hóa ra giá trị cả tỷ USD

- Sức mua ô tô bật tăng

- Quốc gia đặc biệt "không thích iPhone, chỉ mua điện thoại Samsung": Đến Xiaomi ở đây còn bán nhiều hơn

- Giá xe máy bất ngờ thủng đáy: Honda Vision thấp nhất 29 triệu đồng, Honda SH, Lead, Yamaha Janus… giảm tối đa 25 triệu

- Lì xì 'có một không hai' cho trăm nghìn chủ xe VinFast, tỷ phú Phạm Nhật Vượng chi tổng cộng bao nhiêu tiền?

Tin mới

Tin cùng chuyên mục