Giá thép lên cao kỷ lục do sự thay đổi chính sách của Trung Quốc

Tất cả các yếu tố lúc này đều đẩy giá thép tăng. Đó là nhu cầu tăng cao và giá các nguyên liệu sản xuất thép đều tăng, trong đó có quặng sắt.

Trên sàn Thượng Hải, giá thép thanh vằn – dùng trong xây dựng - lúc kết thúc phiên giao dịch 6/5 tăng 4,7% lên kỷ lục cao mới là 5.672 CNY/tấn; thép cuộn cán nóng – dùng trong sản xuất xe cộ và thiết bị gia dụng – tăng 4% và cũng đạt kỷ lục 5.957 CNY/tấn; trong khi thép không gỉ tăng 4,3% so với phiên giao dịch liền trước (30/4).

Giá quặng sắt phiên này cũng tăng sau khi Trung Quốc đình chỉ "vô thời hạn" mọi hoạt động trong khuôn khổ Đối thoại Kinh tế chiến lược Trung Quốc – Australia, trong bối cảnh quan hệ giữa Bắc Kinh và Canberra trở nên xấu đi. Australia là nhà cung cấp quặng sắt lớn nhất thế giới và đáp ứng khoảng 2/3 tổng nhu cầu nguyên liệu thô nhập khẩu vào Trung Quốc.

Quặng sắt trên sàn Đại Liên phiên này tăng 6,8% lên 1.184 CNY (182,77 USD)/tấn. Trên sàn Singapore, quặng sắt kỳ hạn tháng 6 cũng tăng 4,9% lên 196,1 USD/tấn.

Giá than luyện cốc trên sàn Đại Liên cùng phiên tăng 8%, trong khi than luyện cốc tăng 5,6% so với phiên liền trước.

Trung Quốc, nhà sản xuất thép hàng đầu thế giới, đã áp đặt một loạt các biện pháp trừng phạt thương mại đối với các mặt hàng xuất khẩu của Australia, từ rượu đến than. Các nhà phân tích cho rằng động thái của Trung Quốc cho thấy nước này đang nỗ lực giảm phụ thuộc vào quặng sắt Australia. Đến nay, nhập khẩu quặng sắt Australia vào Trung Quốc giảm mạnh. Tuy nhiên, "Trung Quốc khó có thể cấm nhập khẩu các mặt hàng của Australia mà vốn phụ thuộc rất nhiều vì điều đó sẽ tác động đến nền kinh tế trong nước", nhà kinh tế cấp cao Yanting Zhou của Wood Mackenzie cho biết. Theo ông: "Chính phủ có nhiều khả năng sẽ tăng chi phí hành chính cho việc nhập khẩu hàng hóa từ Australia nếu họ muốn hành động."

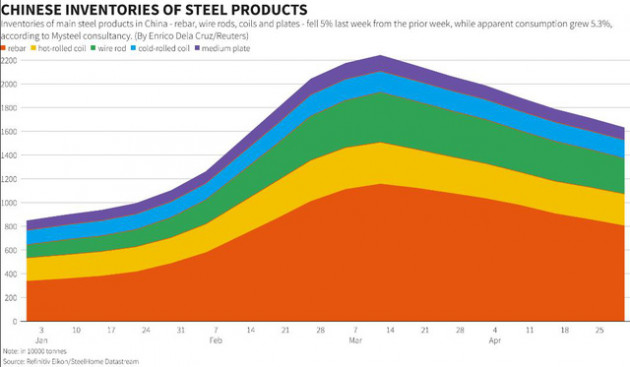

Nhu cầu thép trên thị trường Trung Quốc đang tăng rất mạnh, thể hiện qua việc tồn kho các sản phẩm thép chủ chốt (thép cây, thép cuộn và thép tấm) đã giảm 5% trong tuần qua so với tuần trước đó, trong khi mức tiêu thụ tăng mạnh 5,3%, số liệu của công ty tư vấn Mysteel cho thấy.

Tồn trữ sản phẩm thép của Trung Quốc đang giảm nhanh

Một động thái nữa của Trung Quốc cũng cho thấy nhu cầu thép của nước này đang rất mạnh. Đó là chính sách mới có hiệu lực từ ngày 1/5 vừa qua, theo đó thuế nhập khẩu gang thỏi, phôi thép và thép phế liệu được điều chỉnh về 0; đồng thời xóa bỏ chính sách hoàn thuế xuất khẩu thép, với mục tiêu giảm chi phí nhập khẩu, tăng cường nhập khẩu các nguồn lực thép và hỗ trợ việc giảm sản lượng thép thô trong nước nhằm giảm khí phát thải.

Trước đó, Trung Quốc, nước sản xuất quá nửa sản lượng thép toàn cầu, đã cam kết giảm sản lượng thép năm nay như là một phần trong kế hoạch giảm phát thải carbon từ một trong những ngành công nghiệp ô nhiễm nhất.

Ngoài biện pháp thuế, phí, các biện pháp hành chính cũng được áp dụng, như việc chính quyền Đường Sơn (thuôc tỉnh Hà Bắc, Trung Quốc) yêu cầu 23 nhà sản xuất tại địa phương này phải cắt giảm sản lượng thép trong năm 2021 để giảm phát thải carbon 30-50%.

Bộ Công nghiệp Trung Quốc mới đây thông báo sẽ thắt chặt kiểm soát hoạt động sản xuất thép ở các khu vực bị ô nhiễm không khí chính bằng những quy định mới sẽ có hiệu lực kể từ ngày 1/6. Những cơ sở sản xuất thép có công nghệ thấp, lạc hậu cũng như năng lực nấu chảy hợp kim sắt thấp sẽ không được tiếp tục hoạt động kể từ 1/6.

Phân tích tác động của các chính sách mới của Trung Quốc đối với thị trường sắt thép thế giới cho thấy, thay đổi trên về chính sách của Trung Quốc sẽ có tác động đến sản xuất và xuất nhập khẩu thép toàn cầu bởi nước này đứng đầu thế giới về sản xuất thép (gần 1 tỷ tấn thép thô năm 2019 trong tổng sản lượng thế giới 1,9 tỷ tấn năm), xuất khẩu thép (64 triệu tấn thép các loại năm 2019 trong tổng xuất khẩu 438 triệu tấn của thế giới) và nhập khẩu thép (1,1 tỷ tấn quặng sắt năm 2019 trên tổng nhập khẩu của thế giới là 1,6 tỷ tấn).

Việc Chính phủ Trung Quốc khuyến khích các nhà sản xuất trong nước dùng nhiều hơn nguồn gang, phôi thép và thép phế nhập khẩu để sản xuất thép theo công nghệ lò điện hồ quang sẽ làm tăng đột ngột nhu cầu nhập khẩu đối với những nguyên liệu này, đẩy giá chúng – vốn đã cao kỷ lục – sẽ còn tăng thêm nữa.

Song ngược lại, việc nhập khẩu các nguyên liệu thay thế quặng sắt để sản xuất thép này sẽ làm giảm nhu cầu nhập khẩu quặng sắt và than mỡ luyện cốc của Trung Quốc, nhờ đó sẽ giảm áp lực về giá quặng sắt, than mỡ luyện cốc/than cốc.

Đối với Việt Nam, những thay đổi về chính sách liên quan đến ngành thép gần đây của Trung Quốc được nhận định sẽ làm lợi cho các nhà sản xuất thép dùng công nghệ lò cao của Việt Nam (như TISCO, Công ty Khoáng sản và Luyện kim Việt Trung (VTM), Hòa Phát, Formosa Hà Tĩnh…) nhờ giảm chi phí nguyên liệu nhập khẩu như quặng sắt và than mỡ/cốc. Tuy nhiên, đối với các nhà sản xuất thép theo công nghệ lò điện hồ quang (Thép Việt Ý, Thép Miền Nam…), việc thay đổi chính sách trên của Trung Quốc sẽ tác động trên khía cạnh giá nguyên liệu đầu vào tăng, đặc biệt là thép phế liệu.

Tham khảo: Refinitiv

- Từ khóa:

- Thép

- Giá thép

- Thép trung quốc

- Quặng sắt

- Than đá

- Than cốc

- Trung quốc

- Thị trường thép trong nước

- Thép phế

Xem thêm

- Mẫu xe hatchback thiết kế cực đẹp khuấy đảo thị trường, giá quy đổi ngang Hyundai Grand i10

- Honda bất ngờ tung ra mẫu xe tay ga 125 cc nhìn giống như con lai giữa Honda Air Blade và Honda Lead nhưng giá thì chưa tới 40 triệu đồng

- Thị trường ngày 4/4: Giá dầu lao dốc hơn 6%, vàng, kim loại cơ bản, quặng sắt …..đồng loạt giảm

- Vì sao giá lợn hơi tăng cao bất thường?

- Thị phần 'khổng lồ' của Mỹ trong tổng kim ngạch xuất khẩu của Việt Nam: Gấp đôi so với Trung Quốc, châu Âu, nước ta có 15 ‘kho báu’ tỷ đô xuất khẩu

- Mỹ công bố thuế đối ứng 46% với Việt Nam - những mặt hàng nhập khẩu từ Mỹ vào Việt Nam đang chịu mức thuế bao nhiêu?

- Việt Nam có loại cây trà quý hiếm: "Thần dược" ra sao mà người Trung Quốc lùng mua cả cây, hoa, lá?