Giá thép sẽ ra sao thời gian tới, sau 8 lần giảm?

Ngày 9/7, nhiều doanh nghiệp thép tiếp tục hạ giá sản phẩm với mức giảm lên đến 300.000 đồng/tấn. Đợt điều chỉnh này là lần giảm thứ 8 liên tiếp từ ngày 11/5.

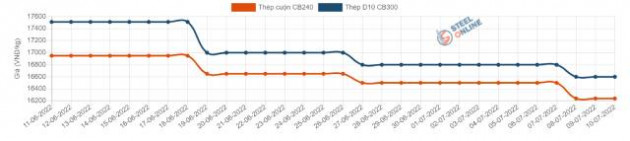

Tại khu vực miền Bắc, Hòa Phát điều chỉnh giảm 360.000 đồng/tấn và 200.000 đồng/tấn đối với thép cuộn CB240 và thép thanh vằn D10 CB300. Sau điều chỉnh, giá hai loại này còn 16,24 triệu đồng/tấn và 16,6 triệu đồng/tấn.

Diễn biến giá thép Hòa Phát đến ngày 10/7. Nguồn: Steel Online |

Với thép Việt Ý, CB240 và D10 CB300 giảm lần lượt 200.000 đồng/tấn và 210.000 đồng/tấn xuống còn 16,16 triệu đồng/tấn và 16,56 triệu đồng/tấn. Về thép Việt Đức, hai loại thép trên giảm lần lượt 300.000 đồng/tấn và 190.000 đồng/tấn còn 16,06 triệu đồng/tấn và 16,51 triệu đồng/tấn. Với thép Kyoei, giá hôm nay là 16,06 triệu đồng/tấn và 16,46 triệu đồng/tấn đối với CB240 và D10 CB300 sau khi giảm 200.000 đồng/tấn và 140.000 đồng/tấn theo thứ tự.

Như vậy, trong 2 tháng, giá thép ghi nhận lần giảm thứ 8 với tổng mức giảm đến hơn 3 triệu đồng/tấn, tùy từng thương hiệu và loại thép.

Vì sao giá thép liên tục giảm?

Theo lý giải của Hiệp hội Thép Việt Nam, trong những tháng đầu năm 2022, kinh tế Việt Nam phục hồi. Tuy nhiên, cầu sử dụng thép trong các công trình xây dựng không cao nên tiêu thụ thép giảm. Áp lực cầu yếu ở thị trường Trung Quốc và toàn cầu kéo theo giá giao dịch các sản phẩm thép giảm.

Bên cạnh đó, giá nguyên vật liệu giảm liên tục từ cuối tháng 4 khiến thị trường chững lại. Ngày 7/6, giá phôi thép giao dịch tại Đông Nam Á ở mức 649 USD/tấn, giảm 163 USD/tấn so với đầu tháng 5. Trước nhu cầu giảm, nhà phân phối tìm cách giảm tồn kho, chỉ mua loại và lượng cần thiết để đáp ứng nhu cầu của khách hàng kéo tiêu thụ thép trong nước đi xuống.

Theo báo cáo của SSI Research, nhu cầu thép trong nước giảm khoảng 6% so với cùng kỳ trong 5 tháng đầu năm. Sau khi tăng 15% trong quý I do nhu cầu bị dồn nén, sản lượng tiêu thụ thép thành phẩm trong nước (bao gồm thép xây dựng, tôn mạ và thép ống) trong tháng 4 và tháng 5 đã giảm khoảng 32% so với cùng kỳ.

Các chuyên gia của SSI Research cho rằng nhu cầu yếu hơn đáng kể có thể là do sự kết hợp của ba yếu tố là giá thép cao, cùng với sự gia tăng của các chi phí vật liệu xây dựng khác khiến hoạt động xây dựng bị đình trệ. Bên cạnh đó, lo ngại về việc giá thép tạo đỉnh khiến các nhà phân phối tạm dừng việc dự trữ hàng tồn kho. Các chính sách quản lý siết chặt hơn dòng vốn vào lĩnh vực bất động sản cũng ảnh hưởng đến nhu cầu thép và giá thép.

Quá trình giảm giá thép có thể kéo dài

Giá thép xây dựng tại Việt Nam đã giảm khoảng 11% so với mức đỉnh vào tháng 3, trong khi giá thép cuộn cán nóng (HRC) cũng giảm 25% so với mức đỉnh vào đầu tháng 4, theo diễn biến của giá thép thế giới, SSI Research dẫn số liệu.

Sau khi tăng 56% khi xung đột Nga-Ukraine bắt đầu, hiện giá thép HRC tại EU đã điều chỉnh khoảng 35% về dưới mức trước khi căng thẳng xảy ra. Giá HRC ở Trung Quốc và Mỹ cũng giảm 15-20% trong 3 tháng qua do ít hoạt động xây dựng và sản xuất hơn, trong bối cảnh lạm phát trên toàn thế giới và đặc biệt là do nhu cầu yếu ở Trung Quốc trước tình hình giãn cách xã hội, thời tiết bất lợi và thị trường bất động sản tăng trưởng chậm lại do lãi suất tăng.

|

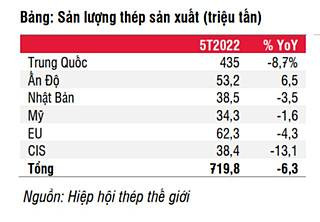

Sản lượng thép thế giới. Nguồn: SSI Research |

Về nguồn cung, sản lượng thép toàn cầu nhìn chung đã giảm trong nửa đầu năm, với tổng sản lượng sản xuất ước tính giảm 6,3% so với cùng kỳ trong 5 tháng đầu năm. Tuy nhiên, tính theo tháng, sản lượng thép sản xuất tại Trung Quốc đã tăng dần trong 3 tháng qua, làm gia tăng lượng hàng tồn kho tại nhà máy và tạo thêm áp lực lên diễn biến giá thép trong khu vực.

SSI Research chỉ ra rằng giá than cốc đã giảm 36% so với mức đỉnh hồi tháng 3, trong khi giá quặng sắt cũng giảm 13% trong 3 tháng qua do sản lượng thép sản xuất giảm (đặc biệt là từ Trung Quốc). Mặc dù giá nguyên vật liệu giảm có thể dẫn đến việc các công ty phải trích lập dự phòng hàng tồn kho trong ngắn hạn, nguyên liệu đầu vào rẻ hơn có thể giúp giảm chi phí sản xuất của các công ty trong các quý tiếp theo.

Do tỷ suất lợi nhuận của các công ty Trung Quốc đã giảm xuống mức tối thiểu, nên giá thép trong thời gian tới sẽ khó có thể giảm với tốc độ mạnh như trong những tháng qua. Tuy nhiên, sự hồi phục của giá thép cũng tương đối hạn chế do nhu cầu yếu cho đến khi Trung Quốc mở cửa hoàn toàn nền kinh tế.

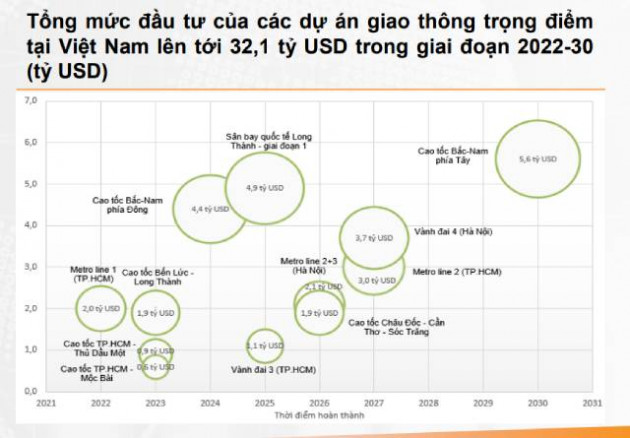

Theo báo cáo chiến lược 6 tháng cuối năm của VNDirect, tổng mức đầu tư của các dự án giao thông trọng điểm tại Việt Nam lên tới 32,1 tỷ USD trong giai đoạn 2022-30. Trong cả năm 2022, các chuyên gia của VNDirect vẫn duy trì kỳ vọng vốn đầu tư công thực hiện tăng 20-30% so với cùng kỳ khi tăng trưởng trong nửa cuối năm 2022 sẽ cao hơn nửa đầu năm nhờ mức nền thấp của cùng kỳ 2021. Với việc Việt Nam vẫn đang từng bước mở cửa lại nền kinh tế sau dịch bệnh, VNDirect kỳ vọng giải ngân đầu tư công sẽ tăng trưởng trong ngành xây dựng và vật liệu xây dựng.

|

Các dự án giao thông trọng điểm trong giai đoạn 2022-2023. Nguồn: VNDirect |

Báo cáo của VNDirect cho rằng việc đẩy mạnh phát triển cơ sở hạ tầng và sự nóng lên của thị trường bất động sản nhà ở sẽ giúp sản lượng tiêu thụ thép xây dựng của Việt Nam tăng lần lượt 5% trong năm 2022 và 15% trong 2023.

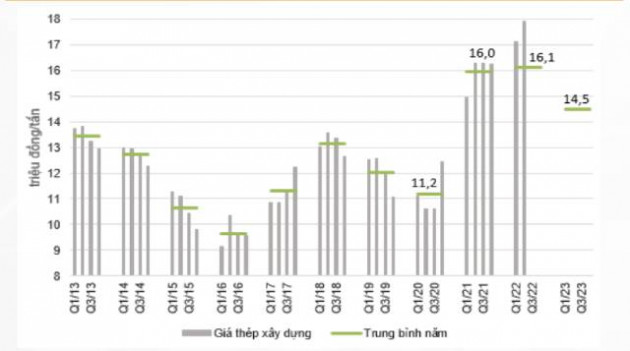

VNDirect kỳ vọng giá bán thép xây dựng sẽ giảm dần về mức trung bình trong dài hạn, tuy nhiên triển vọng nhu cầu thép phục hồi mạnh sau đại dịch và giá nguyên liệu đầu vào vẫn duy trì ở mức cao sẽ khiến quá trình giảm giá này kéo dài hơn dự kiến. CTCK cho rằng giá thép xây dựng nội địa sẽ tăng 1% so với cùng kỳ trong năm 2022 trước khi giảm 10% so với cùng kỳ trong năm 2023.

Diễn biến giá thép qua các năm. Nguồn: VNDirect |

Xuất khẩu sẽ giảm tốc đến cuối năm

Theo nhận định của SSI Research, xuất khẩu vẫn ổn định trong quý II năm nay, nhưng có thể giảm tốc trong các quý tới. Sản lượng xuất khẩu của thép thành phẩm đạt tăng 13% trong giai đoạn 5 tháng đầu năm 2022.

Tuy nhiên, kênh xuất khẩu vẫn có xu hướng chững lại trong những tháng qua, đặc biệt trong mảng tôn mạ, với sản lượng hàng tháng thấp hơn khoảng 30% so với mức đỉnh trong IV/2021. Sự sụt giảm về sản lượng như vậy là do nhu cầu giảm ở các thị trường xuất khẩu chủ chốt (đặc biệt là Mỹ và EU), những thị trường mà trong điều kiện thuận lợi từng chiếm 60-70% sản lượng xuất khẩu tôn mạ của Việt Nam. Các công ty tôn mạ như Hoa Sen và Thép Nam Kim đã nhận được đơn đặt hàng xuất khẩu thực hiện cho đến cuối tháng 7 và tháng 8 với sản lượng khoảng 60.000 tấn/tháng. Tuy nhiên, việc các đơn hàng xuất khẩu trước từ 1 đến 2 tháng cho thấy xu hướng chậm lại so với giai đoạn các công ty ký được trước khoảng 3-4 tháng.

Cũng theo SSI Research, xuất khẩu trong nửa cuối năm có thể bị ảnh hưởng tiêu cực từ các biện pháp bảo hộ mà EU áp đặt. EU đã bổ sung Việt Nam vào nhóm “các nước khác” với hạn ngạch nhập khẩu dành cho nhóm này là 2,1 triệu tấn thép mạ kẽm nhúng nóng (HDG) từ ngày 1/7/2021 đến ngày 30/6, và tăng 4%/năm trong hai năm tới. Theo EU, sản lượng xuất khẩu HDG của Việt Nam sang châu Âu ước đạt 979.000 tấn vào năm 2021. Với điều chỉnh này, xuất khẩu từ Việt Nam sang EU có thể sẽ giảm trong thời gian tới. Tuy nhiên, đóng góp từ thị trường EU đối với xuất khẩu thép Việt Nam cũng đã giảm so với giai đoạn trước do giá thép EU giảm đáng kể trong những tháng gần đây.

- Từ khóa:

- Giá thép

- Thép

- Triển vọng giá thép

- Thị trường thép

Xem thêm

- Việt Nam áp thuế chống bán phá giá thép mạ Trung Quốc, Hàn Quốc

- Một ngành công nghiệp trụ cột của châu Âu trước bờ vực tan rã, quan chức kêu gọi hành động khẩn - Cả Mỹ, Nga, Trung Quốc được gọi tên là tác nhân chính

- Thị trường ngày 25/3: Giá dầu, đồng, sắt thép và cao su đồng loạt tăng, vàng quay đầu giảm

- Thị trường ngày 13/3: Giá dầu và vàng tăng, nhôm và thép Mỹ gần mức kỷ lục

- Mỹ áp thuế với nhiều nước: Lo hàng tràn vào Việt Nam để 'rửa nguồn'

- Việt Nam áp thuế chống bán phá giá thép cán nóng từ Trung Quốc

- Thị trường ngày 28/02: Dầu bật tăng, vàng thấp nhất 2 tuần, gạo thấp nhất 20 tháng

Tin mới

Bảng giá cập nhật trực tuyến

Tin cùng chuyên mục