Giá thuê đất khu công nghiệp thấp hơn 33% so với Thái Lan, Indonesia, chuyên gia SSI Research chọn 3 cổ phiếu tiềm năng nhất

Các chuyên gia phân tích của Công ty Chứng khoán SSI (SSI Research) vừa có báo cáo chi tiết về ngành bất động sản khu công nghiệp trong năm 2022.

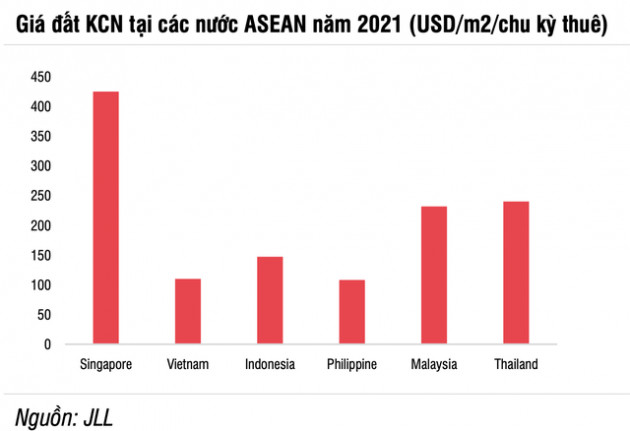

Giá cho thuê đất KCN thấp hơn 20-33% so với Thái Lan, Indonesisa

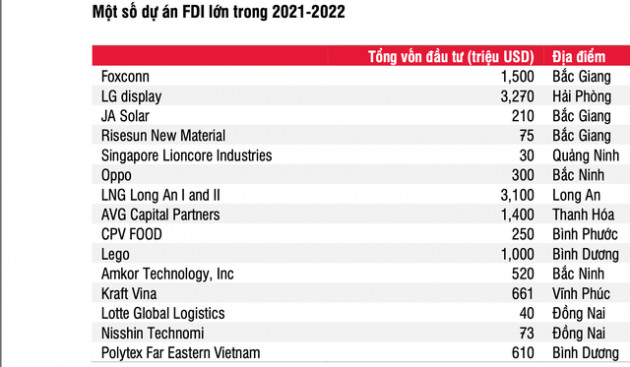

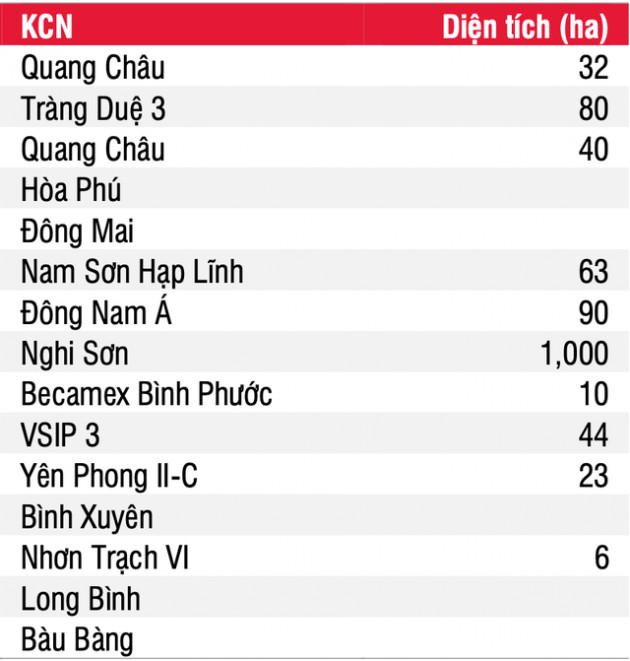

SSI Research cho rằng nhu cầu thuê đất tại các khu công nghiệp (KCN) sẽ phục hồi trong 2022 khi các hợp đồng ghi nhớ (MOU) đã ký trong 2021 sẽ được hoàn tất trong 2022. Theo Ban Quản lý các Khu công nghiệp Bình Dương, diện tích đã ký MOU tại Bình Dương đạt 250 ha, trong đó KCN Cây Trường (tổng diện tích 700 ha) và KCN NTU3 (tổng diện tích 346 ha) sẽ đi vào hoạt động vào năm 2022. Diện tích đã ký MOU tại Bà Rịa- Vũng Tàu và Long An đạt lần lượt 200 ha. Khi hộ chiếu Vaccine có hiệu lực và đường bay quốc tế được triển khai bình thường trở lại, các nhà đầu tư nước ngoài có thể tiếp tục kế hoạch khảo sát đã bị trì hoãn trước đó.

Nguồn SSI Research

Nguồn SSI Research

Đặc biệt SSI Research nhấn mạnh nhu cầu thuê đất KCN vẫn tăng mạnh do dịch chuyển sản xuất từ Trung Quốc sang Việt Nam.

Các dự án hạ tầng như dự án cao tốc Biên Hòa – Vũng Tàu, Dầu Dây – Phan Thiết, Cao tốc Bắc – Nam, Cảng Thị Vải – Cái Mép, Cảng Gemalink sẽ tạo giao thông thuận tiện kết nối các khu công nghiệp. Cụ thể, Tỉnh Long An ước tính nhận gần 30 nghìn tỷ đồng cải thiện cơ sở hạ tầng trong giai đoạn 2021-2015. Các dự án cơ sở hạ tầng tại Bà Rịa- Vũng Tàu 2021-2025 bao gồm: Dự án xây dựng cầu Phước An – nối với xã Phú Mỹ, tỉnh Bà Rịa - Vũng Tàu và huyện Nhơn Trạch, tỉnh Đồng Nai với tổng mức đầu tư khoảng 4.879 tỷ đồng, đường 991B nối Quốc lộ 51, cảng Cái Mép với tổng mức đầu tư hơn 4 nghìn tỷ đồng. Theo đó, KCN Châu Đức (SZC), KCN Phú Mỹ (IDC), VSIP và Becamex (BCM), và KBC sẽ được hưởng lợi từ các dự án cơ sở hạ tầng nói trên.

"Giá đất KCN ở Việt Nam vẫn ở mức thấp so với các nước trong khu vực, thấp hơn từ 20% -33% so với Indonesia và Thái Lan, những quốc gia có lợi thế về vốn FDI như Việt Nam. Theo Colliers, giá thuê tại các trung tâm KCN như Bogor -Sukabumi, Tangerang và Bekasi ở Indonesia, trung bình dao động trong khoảng 157 USD-295 USD/m2/chu kỳ thuê, cao hơn từ 42% -51% so với các trung tâm KCN tại Việt Nam như Bình Dương, Đồng Nai, Bắc Ninh và Hải Phòng.

Giá đất KCN tại Việt Nam ước tính tăng từ 8% -9% tại miền Nam và 6% -7% tại miền Bắc vào năm 2022", SSI Research nêu.

Giá thuê đất KCN tại Việt Nam vẫn thấp nhất khu vực ASEAN

Sẽ có nhiều doanh nghiệp bất động sản KCN hưởng lợi năm 2022

Chuyên gia của SSI nhấn mạnh yếu tố nguồn cung đất KCN mới dự kiến sẽ tăng đáng kể trong 2-3 năm tới. Theo Bộ Kế hoạch và Đầu tư, đến cuối tháng 5/2021, cả nước có 38 dự án KCN mới/ mở rộng được Thủ tướng Chính phủ phê duyệt, nâng số KCN đã thành lập lên 394. Các dự án KCN mới này sẽ đi vào hoạt động trong vòng 2-3 năm tới.

Năm 2022, lợi nhuận ròng của KCN ước tính phục hồi với mức tăng 18% -26%, do tổng diện tích đất cho thuê tăng từ 15% -20% mỗi năm. Lợi nhuận của NTC, BCM, LHG và KBC ước tính tăng mạnh do có thêm doanh thu từ các KCN mới đi vào hoạt động như NTU3, Cây Trường, LH3 mở rộng và Nam Sơn Hạp Lĩnh. Các KCN hiện tại với lợi thế về chi phí đầu tư thấp như Hựu Thạnh (IDC) và Châu Đức (SZC) sẽ tiếp tục có biên lợi nhuận cao. Giá đất cho thuê KCN ước tính tăng từ 8% -9% tại miền Nam và từ 6% -7% tại miền Bắc vào năm 2022.

Doanh thu và lợi nhuận sau thuế của SZC năm 2021 ước tính đạt 935 tỷ đồng (+35,3%) và 424 tỷ đồng (+36,1%) do các MOU đã cam kết sẽ được ký hợp đồng chính thức vào năm 2022. Diện tích đất cho thuê ước tính đạt 150 ha tại KCN Châu Đức.

Doanh thu khu công nghiệp của IDC sẽ tăng trưởng 75% YoY, trong đó diện tích thuê đạt 60 ha tại KCN Hựu Thạnh (gấp đôi năm ngoái) với giá 137 USD/m2/chu kỳ thuê (+5%). Doanh thu và lợi nhuận sau thuế hợp nhất ước tính lần lượt là 7,5 nghìn tỷ đồng (+ 32%) và 1,6 nghìn tỷ đồng (+ 32,6%), tương ứng với EPS 2022 là 4.291 đồng.

Năm 2022, doanh thu và lợi nhuận của KBC sẽ ghi nhận việc mở bán Khu đô thị Tràng Cát và doanh thu ổn định từ các KCN đang hoạt động. SSI ước tính doanh thu thuần và lợi nhuận sau thuế lần lượt đạt 10,6 nghìn tỷ đồng (+124%) và 3,8 nghìn tỷ đồng (+205,4%).

Ngoài ra, đất chuyển đổi từ trồng cây cao su sang khu công nghiệp của PHR, DPR và GVR sẽ giúp tăng diện tích KCN mới thêm 5.000 ha trong giai đoạn 2022-2023.

Ba cổ phiếu tiềm năng nhưng KBC đã phản ánh vào giá

"Với triển vọng tích cực như trên, chúng tôi ưa thích BCM và NTC với tiềm năng tăng giá hấp dẫn. Bên cạnh đó, mặc dù duy trì quan điểm tích cực về hoạt động cho thuê KCN và bán đất dân cư của KBC trong giai đoạn sắp tới, chúng tôi cho rằng những kỳ vọng này đã phản ánh vào giá cổ phiếu ở mức nhất định, khiến tiềm năng tăng giá hiện tại hạn chế. Do đó, chúng tôi khuyến nghị nhà đầu tư nên mua vào khi giá giảm", các chuyên gia phân tích của SSI định giá BCM giá mục tiêu 1 năm là 80.400 đồng/cổ phiếu, và NTC giá mục tiêu 1 năm là 267.600 đồng/cổ phiếu

Với NTC, KCN NTC3 là động lực tăng trưởng chính cho NTC trong 5 năm tới. KCN NTC3 có tổng diện tích đất 345 ha, với tổng vốn đầu tư là 1.485 tỷ đồng. Sở hữu lợi thế kết nối với các trung tâm công nghiệp như TP HCM và Bình Dương, KCN NTC3 sẵn sàng thu hút các nhà đầu tư. Diện tích đã ký MOU tại NTC3 đạt hơn 90 ha. SSI ước tính diện tích đất thương mại là 259 ha, với giá thuê 130 USD/m2/chu kỳ thuê, với tổng doanh thu của NTC3 là 8,7 nghìn tỷ đồng. NPV của dự án ước tính là 3 nghìn tỷ đồng. Năm 2022, tăng trưởng lợi nhuận ròng ước tính đạt 3 con số nhờ KCN NTC3. Dự báo lợi nhuận sau thuế của NTC đạt 906 tỷ đồng (+ 207% vào năm 2022 chủ yếu từ việc cho thuê 50 ha trong KCN NTC3 với giá 130 USD/m2/chu kỳ thuê. Tiền mặt đạt 1,3 nghìn tỷ đồng - chiếm 32% tổng tài sản.

BCM là công ty đang đầu trong lĩnh vực phát triển khu công nghiệp với quỹ đất có sẵn 590 ha, bên cạnh các liên doanh lớn như VSIP (BCM nắm giữ 49%) và Warburg Pincus (BCM nắm giữ 30%). Với quỹ đất thương mại rộng 648 ha tại Thành phố mới Bình Dương và Khu dân cư Bàu Bàng và Mỹ Phước, SSI Research kỳ vọng biên lợi nhuận gộp đạt mức 43%. Giá bán kỳ vọng đạt mức cao khi khung giá đất Bình Dương giai đoạn 2020-2024 được áp dụng ở Bình Dương trong năm 2022 với mức tăng 5%/ năm.

Năm 2022, tăng trưởng lợi nhuận ròng ước tính đạt 2 con số do giá đất tăng và tăng diện tích đất cho thuê tại các khu công nghiệp của công ty. SSI Research ước tính doanh thu đạt 9,8 nghìn tỷ đồng (+ 44,2%) và lợi nhuận sau thuế đạt 4,2 nghìn tỷ đồng (+ 56,3%). Trong đó, doanh thu khu công nghiệp ước tính đạt 3,6 nghìn tỷ đồng (+58,8%) với 136 ha đất cho thuê từ KCN Bàu Bàng, KCN Cây Trường tại Bình Dương. Doanh thu bất động sản nhà ở ước tính đạt 3,4 nghìn tỷ đồng (+15,9%) và đến từ các dự án mới ở Bình Dương, Mỹ Phước và Bàu Bàng (thuộc tỉnh Bình Dương)…

- Từ khóa:

- Cổ phiếu

- Bất động sản

- Khu công nghiệp

- Kcn

- Ssi research

- Phân tích

- Ngành bất động sản

- Giá đất

- Cho thuê

- Chứng khoán

- Cổ phiếu tiềm năng nhất

Xem thêm

- Một tỉnh cách Hà Nội 60 km ghi nhận kim ngạch xuất khẩu tăng hơn 2 tỷ USD, 2 năm liên tiếp tăng trưởng cao nhất cả nước

- Doanh nhân Phạm Nhật Minh Hoàng đưa dịch vụ thuê và kinh doanh xe điện VinFast vào Đà Nẵng

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Dừng chính sách thuê pin, VinFast sẽ bán lại pin xe máy điện đang cho thuê tới khách hàng, chiết khấu cao nhất 86%

- Nhà đầu tư nên làm gì khi giá vàng liên tục lập đỉnh lịch sử?

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Bán gần 100.000 xe trong năm 2024, VinFast của tỷ phú Phạm Nhật Vượng đứng đâu trên "bản đồ" các ông lớn ô tô điện thế giới?

Tin mới

Tin cùng chuyên mục