“Gió ngược chiều” với nhóm cổ phiếu bất động sản thương mại

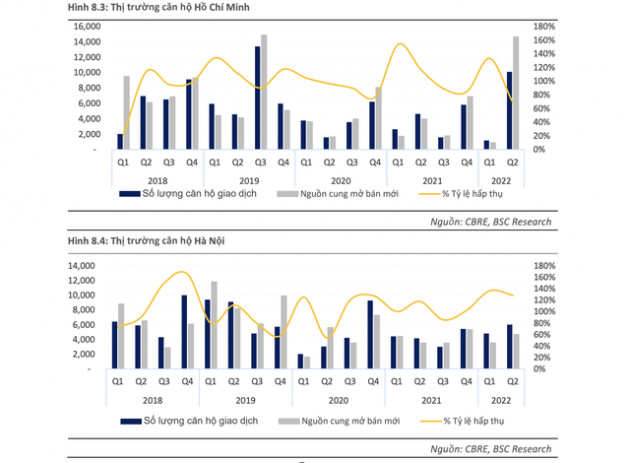

BSC cho rằng đối với ngành bất động sản (BĐS) thương mại thì phân khúc cao cấp tiếp tục thống lĩnh thị trường cả ở TP Hồ Chí Minh và Hà Nội trong bối cảnh nguồn cung vẫn còn hạn chế, chỉ được dẫn dắt bởi một vài dự án lớn. Nguồn cung toàn thị trường bất động sản của Hà Nội và TP Hồ Chí Minh trong quý 2/2022 ghi nhận mức tăng trưởng mạnh đạt lần lượt là 4.675 sản phẩm (+32%) và 14.644 sản phẩm… Tuy nhiên các sản phẩm đều tập trung chính tại một vài dự án lớn Vinhomes Grand Park (chiếm đến 88% nguồn cung tại thị trường TP Hồ Chí Minh). Phân khúc cao cấp tiếp tục dẫn dắt cả 2 thị trường lớn khiến giá bán bình quân tiếp tục nhích tăng đạt lần lượt 1.872 USD/m2 (+13,2%) và 2.455 USD/m2 (+2,7%). Tỷ lệ hấp thụ dự án đạt bình quân quanh mức 70-80%...

Số lượng căn hộ mở bán nửa cuối năm 2022 vẫn còn rất thấp so với nhu cầu chung, đặc biệt phân khúc trung cấp.

Theo dự báo của CBRE, nguồn cung mới thị trường TP Hồ Chí Minh và Hà Nội sẽ có cải thiện đáng kể lần lượt đạt 22.000 căn hộ (TP HCM, +46%) và 20.000 căn hộ (+25%). Lũy kế đến hết quý 2/2022, số lượng nguồn cung mới dự kiến mở bán nửa cuối năm 2022 tại hai thị trường TP HCM và Hà Nội lần lượt là 6.478 căn và 11.800 căn trong đó phân khúc cao cấp và phân khúc hạng sang tiếp tục dẫn dắt. Điều này dẫn đến sự lệch pha giữa nhu cầu thực tế (phân khúc trung cấp) so với phân khúc các chủ đầu tư giới thiệu trong vài năm trở lại đây (phân khúc cao cấp và hạng sang) ...

Áp lực bởi đáo hạn lượng lớn trái phiếu

Có thể nói, trái phiếu doanh nghiệp là câu chuyện nóng trong 6 tháng đầu năm 2022 đã tác động mạnh mẽ đến thị trường BĐS. Trong nửa đầu năm 2022, thị trường bất động sản đón nhận các thông tin từ việc “thanh lọc thị trường” và trái phiếu bất động sản từ Tập Tân Hoàng Minh. Tuy nhiên BSC nhận thấy một số tín hiệu tích cực đến từ việc một số doanh nghiệp bất động sản niêm yết có sức khỏe tài chính tốt đã phát hành thành công các gói trái phiếu trong tháng 5 và tháng 6 như Novaland (100 triệu USD), NLG (500 tỷ đồng), VIC (100 triệu USD), AGG (300 tỷ đồng).

Cổ phiếu bất động sản nóng lên cùng giá đất

Điểm rơi đáo hạn tập trung chính vào năm 2023-2024, trong đó quy mô đáo hạn trái phiếu các doanh nghiệp bất động sản chiếm khoảng 40-45% tổng giá trị phát hành. Theo thống kê từ BSC, tổng giá trị phát hành trái phiếu trong năm 2020 và năm 2021 lần lượt là 458,7 nghìn tỷ và lũy kế 775,8 nghìn tỷ đồng, trong đó nhóm ngành bất động chiếm khoảng 40-45% tổng giá trị phát hành.

Tổng quy mô trái phiếu đáo hạn nhóm BĐS thương mại trong năm 2023-2024 ước tính lần lượt khoảng 317,5 nghìn tỷ đồng và 363,4 nghìn tỷ đồng, cao hơn mức 220 nghìn tỷ đồng năm 2022, do đó đây là áp lực tương đối lớn đặc biệt đối với các doanh nghiệp BĐS. BSC kỳ vọng Nghị định 153/CP sửa đổi sẽ sớm được ban hành và thông qua trong năm 2023, theo đó có thể tháo gỡ nút thắt và khơi thông hoạt động huy động vốn thông qua kênh trái phiếu

Quy mô đáo hạn trái phiếu các doanh nghiệp bất động sản niêm yết năm 2023 chỉ chiếm khoảng 10% tổng giá trị đáo hạn. Theo thông tin từ báo cáo tài chính các doanh nghiệp niêm yết, tổng quy mô đáo hạn trái phiếu các doanh nghiệp bất động sản trên sàn năm 2023 và 2024 lần lượt là 33.111 tỷ đồng và 23.225 tỷ đồng. Tổng giá trị đáo hạn trên chỉ chiếm lần lượt khoảng 10,3% và 6,4% tổng giá trị đáo hạn năm 2023 và 2024. Trong đó một số doanh nghiệp có mức đáo hạn lớn trong năm 2023 bao gồm NVL (19.109 tỷ đồng), VHM (3.834 tỷ đồng), AGG (1.209 tỷ đồng), PDR (2.546 tỷ đồng), KBC (2.900 tỷ đồng).

BSC đánh giá tổng giá trị đáo hạn các doanh nghiệp trên sàn chỉ ở mức thấp, áp lực chủ yếu sẽ nằm ở các công ty bất động sản chưa niêm yết. Ngoài ra, các doanh nghiệp có quy mô đáo hạn lớn như NVL, VHM đều ghi nhận giá trị bán hàng mở mới lớn và khả năng huy động vốn từ nước ngoài thông qua các hình thức phát hành trái phiếu, trái phiếu chuyển đổi, do đó khả năng cân đối dòng tiền và việc trả nợ vay là khả thi.

Đánh giá trung lập với nhóm cổ phiếu BĐS

Từ những thực tế phân tích này BSC hạ đánh giá từ mức khả quan xuống mức trung lập đối với ngành BĐS do các yếu tố “cơn gió ngược chiều” bao gồm: Môi trường lãi suất dần tăng lên; Room tín dụng bị thắt chặt hơn đối với nhóm BĐS có thể ảnh hưởng đến sức mua của thị trường và ảnh hưởng từ việc phát hành trái phiếu có thể tạo ra áp lực về dòng tiền doanh nghiệp.

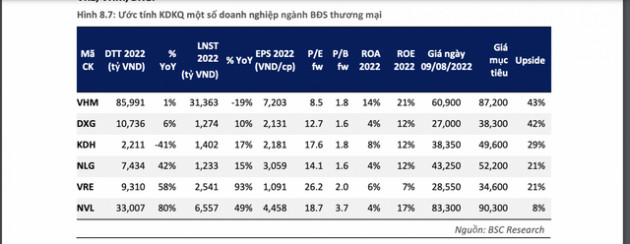

Tuy nhiên, BSC cũng thấy được một số yếu tố tích cực bao gồm: Lợi nhuận dự phóng các doanh nghiệp bất động sản vẫn duy trì được mức tăng một chữ số. Bên cạnh đó, mức định giá ngành bất động sản đang ở mức hấp dẫn (P/B ,2 lần so với mức bình quân 5 năm là 2,3 lần) và Nghị định 153/CP sửa đổi sẽ tháo gỡ nút thắt về việc phát hành trái phiếu doanh nghiệp. BSC khuyến nghị nhà đầu tư cân nhắc mua với các cổ phiếu: KDH, NLG, VRE, VHM, DXG.

Xem thêm

- Nhà đầu tư nên làm gì khi giá vàng liên tục lập đỉnh lịch sử?

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Dự báo nhiều cơ hội tăng trưởng hấp dẫn cho bất động sản công nghiệp năm 2025

- Thị trường ô tô cuối năm: Xe sang 'cật lực' đẩy hàng tồn kho

- Thị trường ngày 16/11: Giá vàng ghi nhận tuần giảm mạnh nhất 3 năm, dầu giảm hơn 2% trong khi nhôm tăng vọt

- Thị trường ngày 15/11: Giá dầu tăng, vàng thấp nhất hai tháng, cà phê cao nhất 13 năm

- Thị trường ô tô tăng tốc nhờ chính sách giảm 50% phí trước bạ, người Việt tiếp tục chuộng xe nội hơn xe ngoại

Tin mới

Tin cùng chuyên mục