Gỡ nút thắt room ngoại: NVDR thế giới làm cả trăm năm, Việt Nam bắt đầu có khái niệm trong Luật Chứng khoán sửa đổi

Năm 2019 TTCK Việt Nam chứng kiến sự quan tâm đặc biệt của Chính phủ, từ sự xuất hiện của Thủ tướng Nguyễn Xuân Phúc trong ngày lễ đánh cồng đầu năm, Phó Thủ tướng Vương Đình Huệ tham dự và phát biểu chỉ đạo tại Hội nghị triển khai nhiệm vụ 2019, đến việc Thủ tướng ký Quyết định 242/2019 phê duyệt Đề án "Cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025", theo hướng phát triển TTCK trở thành kênh dẫn vốn trung và dài hạn của nền kinh tế, có thể sánh vai với hệ thống ngân hàng.

Kỳ họp Quốc hội lần này, Chính phủ cũng trình lên Quốc hội dự thảo Luật chứng khoán sửa đổi, tạo một bước đột phá mới cả về lượng và chất cho sự phát triển sau này của TTCK.

Nút thắt nới room

Một trong các nút thắt hiện nay trong việc nâng hạng thị trường và thu hút vốn nước ngoài đó là giới hạn tỷ lệ sở hữu của nhà đầu tư ngoại. Mặc dù Nghị định 60 đã quy định với các công ty đại chúng mà ngành nghề không hạn chế, thì "tỷ lệ sở hữu nước ngoài (FOL) là không hạn chế, trừ trường hợp Điều lệ công ty có quy định khác".

Tại Luật Chứng khoán sửa đổi lần này, quy định về tỷ lệ sở hữu NĐT nước ngoài được quy định rất mở: "Chính phủ quy định cụ thể tỷ lệ sở hữu nước ngoài, điều kiện, trình tự, thủ tục đầu tư, việc tham gia của nhà đầu tư nước ngoài, tổ chức kinh tế có vốn đầu tư nước ngoài trên thị trường chứng khoán Việt Nam".

Nếu so với các nước trong khu vực như Thái Lan vẫn giới hạn tỷ lệ sở hữu nước ngoài tối đa 49%, TTCK Việt Nam đã tiến rất xa. Tuy nhiên luật đã mở còn thực tế triển khai lại vướng mắc. Trong số hơn 370 doanh nghiệp niêm yết trên HoSE chỉ có 25 DN mở room 100% và chỉ có 3 DN mở room từ 51%-75%. Có 3 lí do khiến việc nới room ngoại gặp khó: (i) liên quan đến vấn đề pháp lý, các DN phải rà soát lại ngành nghề kinh doanh có điều kiện, (ii) liên quan đến quyền lợi kinh tế, một số ngành như y tế hay IT nếu vốn nước ngoài trên 51% sẽ không được tham gia các dự án công, (iii) bản thân các DN giới hạn quyền kiểm soát của NĐT ngoại.

Giải pháp

Các giải pháp giải bài toán nới room hiện nay được đưa ra bao gồm: Đợi Chính phủ tiếp tục cắt giảm ngành nghề kinh doanh có điều kiện, nới room trong từng lĩnh vực chuyên ngành như ngân hàng, hàng không; hai là chứng chỉ quỹ ETF (đã triển khai) và chứng quyền có đảm bảo - covered warrant (dự kiến triển khai cuối tháng 6/2019); ba là nghiên cứu cổ phiếu không có quyền biểu quyết và chứng chỉ lưu ký không có quyền biểu quyết (NVDR).

Một số nhà đầu tư cho rằng covered warrant có thể giải quyết bài toán hết room nhưng chi phí cho sản phẩm này rất đắt đỏ, chưa kể tại Việt Nam hiện nay mới chỉ cho giao dịch covered warrant một chiều (chưa cho short). Covered warrant tại Việt Nam do các công ty chứng khoán phát hành, tuy nhiên một số công ty chứng khoán 100% vốn ngoại lại không thể mua cổ phiếu hết room để làm tài sản đảm bảo (xây kho để phòng hộ rủi ro - hedging), do đó cần phải có giải pháp khác bên cạnh covered warrant.

Theo bà Nguyễn Thị Việt Hà, Uỷ viên chuyên trách HĐQT Sở GDCK Tp.HCM, với mô hình cổ phiếu không có quyền biểu quyết đang áp dụng tại Malaysia và Nhật Bản, đây không phải là một dòng cổ phiếu phát hành song song với cổ phiếu phổ thông mà đây chính là cổ phiếu phổ thông, nếu NĐT nước ngoài mua vượt room thì bị mất quyền biểu quyết. Ở thị trường Malaysia thì FOL được quy định tại điều lệ công ty và không bị quản lý tại Sở giao dịch. Do đó NĐT nước ngoài được mua thoải mái cho đến thời điểm chốt danh sách cổ đông cho từng sự kiện thì Công ty lưu ký chứng khoán mới xác định cổ đông nước ngoài nào nằm trong hạn mức room được hưởng quyền biểu quyết như NĐT bình thường, còn trên mức quy định thì chỉ được hưởng quyền lợi tài chính trừ quyền biểu quyết.

Tại Nhật, FOL không được quy định ở công ty mà quy định theo luật chuyên ngành, NĐT nước ngoài được giao dịch không hạn chế, trên website của VSD công bố tỷ lệ sở hữu của NĐT đối với mỗi cty còn room. Những cổ phiếu vượt room không được quyền biểu quyết nhưng được hưởng quyền lợi đầy đủ về tài chính.

Sản phẩm này được đề xuất lên UBCK nhưng nó sẽ thay đổi cơ chế quản lý từ tiền kiểm sang hậu kiểm. Tại Malaysia hay Nhật Bản, NĐTNN được giao dịch không hạn chế cho đến khi lập danh sách cổ đông thì tổ chức phát hành mới kiểm tra tỷ lệ sở hữu và xác định cổ đông nào có quyền lợi biểu quyết tuy nhiên triển khai sản phẩm này tại Việt Nam phải được điều chỉnh trong Luật Chứng khoán vì liên quan đến nghĩa vụ của Sở và VSD về quản lý room và điều chỉnh Luật DN về quyền của NĐT nước ngoài.

Chứng chỉ lưu ký không có quyền biểu quyết (NVDR)

NVDR (Non-Voting Depositary Receipt) - Chứng chỉ lưu ký không có quyền biểu quyết là một loại chứng chỉ lưu ký đặc biệt, được phát hành bởi một tổ chức thứ ba gọi là Tổ chức phát hành NVDR (một công ty con của Sở GDCK). Tổ chức phát hành NVDR sẽ chuyển giao cho nhà đầu tư (NĐT) tất cả quyền lợi tài chính gắn liền với cổ phiếu như cổ tức, quyền mua cổ phiếu mới... ngoại trừ quyền biểu quyết cho NĐT (trừ trường hợp biểu quyết về vấn đề hủy niêm yết cổ phiếu).

Sản phẩm này trên thế giới được triển khai từ những năm 1920 (cách đây gần 100 năm). Tại Thái Lan sản phẩm này rất phát triển. Thái Lan vẫn đang giới hạn sở hữu nước ngoài ở mức 49%, năm 2000 Thái Lan đưa vào triển khai NVDR để thúc đẩy giao dịch của NĐT nước ngoài và được NĐT đón nhận. Theo công bố của Sở GDCK Thái Lan, giá trị giao dịch của NVDR trên TTCK Thái Lan chiếm 15% tổng giá trị giao dịch toàn thị trường và 40% giao dịch của nhà đầu tư nước ngoài.

Theo ông Nguyễn Hoài Giang, Phó Tổng giám đốc CTCP Chứng khoán TP.HCM (HSC), về mặt kỹ thuật việc triển khai NVDR là hoàn toàn có thể thực hiện được.

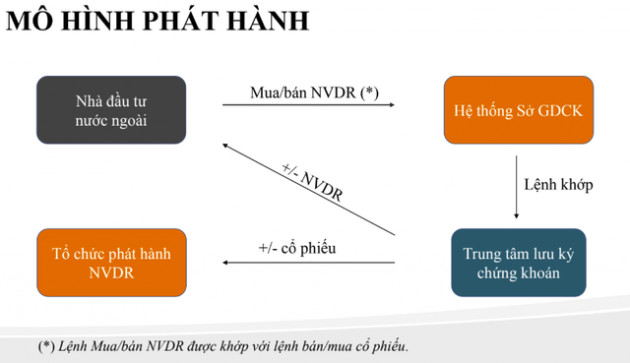

Mô hình phát hành NVDR (giao dịch như với cổ phiếu thường, giá bằng cổ phiếu thường, chỉ bắt đầu phân tách từ VSD và NĐT phải tích vào ô R khi đặt lệnh)

Việc triển khai NVDR tại Việt Nam: Đã có khái niệm trong Luật Chứng khoán sửa đổi

Theo bà Trân Thị Hồng Hà, Phó vụ trưởng Vụ Phát triển thị trường UBCK, sản phẩm NVDR đã được HoSE đề xuất cách đây 6 năm tuy nhiên sản phẩm này chưa thể triển khai do 3 vướng mắc: (i) chưa có quy định cụ thể tại các văn bản luật, (ii) Luật chưa cho phép Sở GDCK được thành lập công ty con do kinh nghiệm của Thái đơn vị phát hành NVDR là thuộc công ty con của SET, (iii) quyền biểu quyết của tổ chức phát hành NVDR.

Theo bà Hà, dự thảo Luật chứng khoán (sửa đổi) đã có khái niệm bao quát về chứng chỉ lưu ký để có thể đưa sản phẩm này có khả năng thực thi.

Khoản 4 điều 61 dự thảo quy định: "Bộ Tài chính hướng dẫn cụ thể hoạt động chuyển giao chứng khoán để phát hành chứng chỉ lưu ký và hoạt động niêm yết chứng khoán tại thị trường chứng khoán nước ngoài".

Khoản 2 điều 43 dự thảo quy định Sở GDCK được thành lập công ty con, như vậy 2 nút thắt về mặt quy định luật đã được tháo gỡ.

Duy nhất vấn đề về quyền biểu quyết thuộc về ai phụ thuộc vào Luật Doanh nghiệp, đây là một vấn đề tranh cãi lớn và chưa được nghiên cứu sâu. NVDR Thái có quyền tham dự các cuộc họp cổ đông nhưng sẽ không bỏ phiếu trừ khi cuộc họp đã được gọi cụ thể để xem xét hủy bỏ niêm yết. Các chuyên gia cho rằng có thể giới hạn tỷ lệ phát hành NVDR ở mức 15% số cổ phiếu phổ thông và tổ chức phát hành NVDR vẫn sẽ tham dự ĐHCĐ và biểu quyết. Nhưng quyền biểu quyết được phân bổ mặc định theo tỷ lệ biểu quyết của các NĐT trong nước. Một vấn đề nữa là hiện nay việc biểu quyết của nhà đầu tư trong nước và nước ngoài xảy ra đồng thời, nên ý kiến đóng góp là chờ có kết quả NĐT trong nước bỏ phiếu thì tổ chức phát hành NDVR sẽ bỏ phiếu theo đúng tỷ lệ của NĐT trong nước.

Tại Thái Lan, một nhà đầu tư chỉ được phép nắm giữ bất kỳ sự kết hợp nào của NVDR và cổ phiếu với tổng số ít hơn 25% tổng số quyền biểu quyết của công ty mục tiêu. Và bất cứ giao dịch nào đạt bội số của 5% cũng đều phải thông báo.

Ông Bùi Hoàng Hải, Vụ trưởng Vụ quản lý Kinh doanh Chứng khoán, Ủy ban Chứng khoán Nhà nước (UBCKNN) cho biết việc triển khai NVDR không nhất thiết phải sửa luật Doanh nghiệp. Nếu làm theo NVDR của Thái Lan có thể có một số khó khăn. Về giải pháp có thể áp dụng ADR hay JDR là NVDR được phát hành bởi sự phối hợp của các ngân hàng lưu ký, nếu đi theo con đường này chỉ cần sửa ở cấp Thông tư và nghị định, các giải pháp khác như cho phép phát hành ETF dựa trên single stock (chưa có mô hình này tại Việt Nam), hoặc là covered warrant chỉ cần thay đổi một chút về mặt kỹ thuật là có thể thay thế được NDVR.

Cách giao dịch NVDR

NVDR do Thai NVDR là một công ty con của Sở GDCK Thái (SET) phát hành. Cách thức giao dịch của NVDR rất đơn giản, giá giao dịch bằng với giá cổ phiếu thường, NĐTNN chỉ cần tích vào ô đánh dấu (-R), để giao dịch như mua bán cổ phiếu thường.

Ví dụ: NĐT nhập lệnh giao dịch NVDR của cổ phiếu ABC bằng cách nhập lệnh giao dịch cổ phiếu ABC và đánh dấu trên lệnh đây là lệnh NVDR. Lệnh NVDR sẽ được khớp bình thường cùng với lệnh cổ phiếu trong cùng sổ lệnh. Điều này có nghĩa, một lệnh mua NVDR có thể được khớp với một lệnh bán NVDR hoặc một lệnh bán cổ phiếu.

Khi kết quả khớp lệnh chuyển đến Trung tâm Lưu ký chứng khoán, đối với những lệnh khớp được đánh dấu NVDR thì trung tâm này sẽ thực hiện bút toán đồng thời trong tài khoản của NĐT và Tổ chức phát hành NVDR như sau:

- Nếu là lệnh mua: tăng số lượng cổ phiếu ABC nắm giữ cho Tổ chức phát hành NVDR (thay vì cho NĐT) và ghi có số lượng NVDR cho NĐT. Đây được xem là khâu phát hành NVDR.

- Nếu là lệnh bán: giảm số lượng cổ phiếu ABC nắm giữ của Tổ chức phát hành NVDR (thay vì cho NĐT) và trừ số lượng NVDR của NĐT. Đây được xem là khâu thu hồi NVDR. (Nguồn: CTCK Yuanta)

- Từ khóa:

- Nvdr

- Room ngoại

- Nới room

- Luật chứng khoán sửa rổi

- Covered warrant

- Chứng chỉ lưu ký không có quyền biểu quyết

Xem thêm

- Rổ chỉ số gồm toàn cổ phiếu kín “room” ngoại dần hết “hot”?

- Nước ngoài bán ròng 13,4 triệu cổ phiếu STB khi vấn đề "room" ngoại tại Sacombank chưa ngã ngũ

- Chứng khoán Yuanta: NHNN đang xem xét room ngoại cho HDBank, MB và VPBank lên trên 30%

- Chuyên gia đánh giá thế nào về động thái cấp tiếp hạn mức tăng trưởng tín dụng 1,5 – 2% ngày 5/12 của NHNN?

- Doanh nghiệp "khát" vốn, trông nới thêm hạn mức tín dụng

- Đề nghị nới room tín dụng cho doanh nghiệp nhập xăng dầu

- KBSV: Sẽ có thêm đợt nới room tín dụng vào tháng 11, mức tăng thêm dao động 0,5-1,2%

Tin mới

Tin cùng chuyên mục