Gỗ Trường Thành (TTF): Năm 2021 đặt kế hoạch lãi tăng gấp 3 lần, rót vốn vào công ty nội thất Natuzzi Singapore

Gỗ Trường Thành (TTF) đã công bố kế hoạch họp ĐHĐCĐ thường niên 2021. Bên cạnh quyết định hủy phương án phát hành cổ phiếu riêng lẻ để hoán đổi nợ tại DongABank, TTF cũng dự trình cổ đông kế hoạch M&A công ty ngoại cũng như chỉ tiêu kinh doanh 2021.

Cụ thể, TTF dự kiến sẽ đầu tư vào Công ty Natuzzi Singapore Pte.ltd có trụ sở tại Singapore. Giá trị đầu tư do HĐQT quyết định nhưng không vượt quá 20% vốn điều lệ Natuzzi. Trong đó, Natuzzi Singapore là đơn vị trực thuộc Natuzzi S.p.A., được thành lập năm 1959 và cũng là công ty nội thất lớn nhất của Ý cũng như giữ vị trí quan trọng trong ngành công nghiệp đồ nội thất trên toàn cầu.

Song song, TTF còn lên chiến lược đẩy mạnh mảng xuất khẩu, trong đó tích cực nâng cao hợp đồng dài hạn, tập trung chủ lực vào thị trường Mỹ, Ý, châu Âu, Trung Quốc, Nhật Bản… thông qua các kênh bán lẻ. Công ty đang tiếp tục tìm đối tác tiềm năng trong lĩnh vực đồ gỗ nội thất để liên doanh.

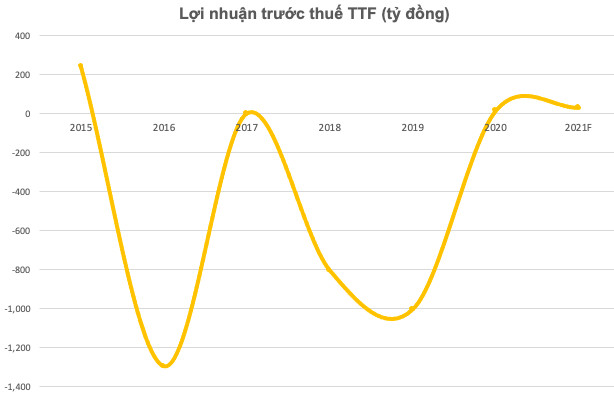

Về chỉ tiêu kinh doanh, năm 2021 TTF đặt ra kế hoạch doanh thu tăng 67% lên 2.025 tỷ đồng; lãi trước thuế 59 tỷ đồng, gấp 3,2 lần thực hiện năm trước. Bày tỏ tham vọng của mình tại đối thoại 2045 mới đây, Chủ tịch Mai Hữu Tín cho biết dấu mốc năm 2045 như là một chiến lược 25 năm của TTF. Cụ thể hơn, kế hoạch 10 năm tới đây được Công ty xác định là thập kỷ nhảy vọt, đưa TTF trở thành doanh nghiệp gỗ hàng đầu Asean cả về công nghệ, sản lượng, doanh thu, nhất là thị trường đồ gỗ nội thất.

Dù vậy, tham vọng trên có lẽ vẫn đối mặt với nhiều thách thức. Khi mà, Công ty tính đến cuối năm 2020 đang lỗ luỹ kế hơn 3.000 tỷ đồng. Tại BCTC kiểm toán, kiểm toán có nêu ý kiến nhấn mạnh tồn tại của yếu tố không chắc chắn trọng yếu có thể dẫn đến sự nghi ngờ về khả năng hoạt động liên tục của Công ty.

Trong đó, tổng nợ phải trả và nợ phải trả ngắn hạn cũng vượt quá tổng tài sản và tài sản ngắn hạn với số tiền lần lượt là 585 tỷ đồng và 1.268 tỷ đồng. Ngoài ra, các khoản vay ngân hàng và bên thứ 3 của TTF còn quá hạn thanh toán với số tiền 124 tỷ đồng.

Chưa kể, việc tất toán khoản nợ quá hạn hơn 123 tỷ tại DongABank – rào cản của TTF trong việc tiếp cận vốn vay – sau 1 năm vẫn chưa thực hiện được. ĐHĐCĐ thường năm 2020 của TTF đã thông qua phương án phát hành riêng lẻ gần 58 triệu cổ phiếu với giá 2.128 đồng/cp, tỷ lệ hoán đổi là 0,2218:1 (2.218 đồng nợ đổi được 1 cổ phần phát hành thêm).

"Với khoản nợ này, TTF không còn cách nào khác để mà làm, Công ty không thể nào vay ngân hàng từ khi tôi tiếp nhận. Đơn giản vì khoản vay cũ tại DongABank là nợ xấu, chưa có điều kiện để trả dứt điểm. Giữa chúng ta với DongABank có ít nhất vài chục lần làm việc, thậm chí ngân hàng đã khởi kiện công ty", ông Mai Hữu Tín, Chủ tịch TTF lúc bấy giờ chia sẻ.

Trong đó, TTF dự kiến phát hành cho đối tác thứ ba mua lại khoản nợ trên. Tuy nhiên, đến nay các bên không thống nhất được các vấn đề, do đó hiện Công ty vẫn chưa tìm được đối tác phù hợp để mua lại nợ tại DongABank.

Tại Đại hội tới đây, TTF sẽ trình cổ đông phương án khác thay thế, trong đó TTF dự trình phương án phát hành cổ phần ưu đãi nhằm huy động vốn.

Xem thêm

- Phố đồ thờ Đê La Thành ảm đạm ngày cận Tết

- Giảm lỗ trong quý 4, Gỗ Trường Thành (TTF) báo lãi ròng 11 tỷ đồng cả năm

- Đức Long Gia Lai (DLG): Quý 4 lỗ kỷ lục gần 500 tỷ đồng do trích lập dự phòng

- Một cá nhân bất ngờ “cắt lỗ” gần 31 triệu cổ phiếu Gỗ Trường Thành (TTF) với giá chưa bằng một nửa tiền gốc

- Lần đầu muốn trực tiếp nắm giữ cổ phiếu Gỗ Trường Thành (TTF), Chủ tịch Mai Hữu Tín lại chỉ mua một nửa số lượng đăng ký

- Mua thêm gần 31 triệu cổ phiếu TTF, một cá nhân trở thành cổ đông lớn của Gỗ Trường Thành

- Hơn 5 năm tham gia giải cứu Gỗ Trường Thành, ông Mai Hữu Tín lần đầu tiên đăng ký mua cổ phiếu, số lượng 10 triệu đơn vị

Tin mới

Tin cùng chuyên mục