Góc nhìn: Ngân hàng “thức” cùng nợ xấu

Theo quy định, nợ xấu tại các ngân hàng đang tái cơ cấu bắt buộc thuộc diện "Mật". Còn lại, đến thời điểm này hầu hết các ngân hàng thương mại (NHTM) đều đã công bố báo cáo tài chính quý 2/2021.

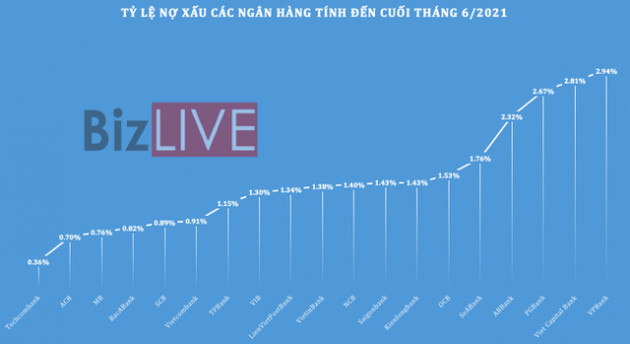

Một quý có tới 2/3 thời gian nằm gọn trong đợt bùng phát dịch Covid-19, xẩy ra tại nhiều địa phương trên cả nước, song, như BiZLIVE tập hợp dữ liệu vừa qua, tỷ lệ nợ xấu của hầu hết các NHTM vẫn ở dưới 3% - mốc theo chuẩn kế toán Việt Nam dùng để tham chiếu cho nhiều giới hạn hoạt động.

Dù vậy đã có nhiều cảnh báo nợ xấu sẽ tăng lên, thậm chí khả năng tăng mạnh thời gian tới. Cả Chính phủ và Ngân hàng Nhà nước (NHNN) cũng dự báo xu hướng đó.

Còn hiện tại, tình hình nợ xấu cập nhật đến cuối quý 2 qua báo cáo tài chính của các NHTM cho thấy sự ấn tượng, nếu không nói là kỳ tích.

TRÁI DẤU - NỢ XẤU THẤP, LỢI NHUẬN TĂNG

Theo dữ liệu BizLIVE tập hợp bước đầu của 19 thành viên niêm yết, lịch sử hệ thống NHTM Việt Nam lần đầu tiên ghi nhận có trường hợp tỷ lệ nợ xấu chỉ 0,36% - tại Techcombank, cực thấp và theo chuẩn mực phân loại khắt khe hơn so với tất cả các giai đoạn trước đây.

Rất thấp như vậy, có một khía cạnh được để ý: mẫu số tham chiếu quá nhỏ, tới đây nếu nợ xấu nói chung tăng lên như các dự báo, thì mức tăng theo đó có thể tạo cảm giác mạnh và cao, "hình ảnh" ngân hàng bởi vậy có thể bớt "đẹp" đi…

Về tổng thể, dữ liệu nhiều thành viên trong nhóm 19 NHTM nói trên cho thấy nợ xấu đang tăng lên. Song tất cả đều dưới mốc 3% và đa số dưới 1,5%. Trong bối cảnh tác động tiêu cực và lâu dài của đại dịch Covid-19, tình hình nợ xấu như vậy là tích cực, nếu không nói là kỳ tích trong kiểm soát chất lượng tín dụng .

Rộng hơn, dữ liệu mới cập nhật của Chính phủ cũng cho thấy, tỷ lệ nợ xấu nội bảng của hệ thống các TCTD đến cuối tháng 5/2021 ở mức 1,77%, dù tăng so với mức 1,69% vào cuối năm 2020 nhưng vẫn ở mức thấp.

Là thấp, nhưng chưa phản ánh hết thực chất. Một phần lớn nợ xấu đang nằm ở VAMC và nợ cơ cấu lại mà không chuyển nhóm theo Thông tư 01 (và Thông tư 03 sửa đổi) để hỗ trợ khách hàng bị ảnh hưởng bởi Covid-19. Ở góc nhìn này, theo dữ liệu Chính phủ vừa công bố, tính đến tháng 5/2021 quy mô nợ xấu nhận diện tổng thể lại giảm 3,4% so với cuối 2020, ở khoảng 4,4%.

Như vậy, nợ xấu nhận diện tổng thể vẫn ở 4,4% khiến tỷ lệ nội bảng 1,77% không hẳn thấp và không hẳn là ấn tượng hay kỳ tích trong bối cảnh tác động sâu rộng của Covid-19?

Nhìn cả một quá trình, suốt một thập kỷ qua kể từ khi nợ xấu được nhận diện tổng thể vào năm 2012 với mức độ lên tới trên 17%, thì việc tồn tại "hai sổ" trong xác định nợ xấu vẫn luôn có như vậy.

Cụ thể, từ năm 2012 đã có cơ chế Quyết định 780 cho phép cơ cấu nợ mà không phải chuyển nhóm, rồi sau đó đến Thông tư 09 vào năm 2014, cùng giai đoạn có VAMC ra đời và mua nợ xấu…, quy mô nằm ở "sổ thứ hai" vẫn thường trên 300.000 tỷ đồng thay vì gộp vào nội bảng ("sổ thứ nhất") của các NHTM.

Đến nay, cũng có khoảng hơn 336.000 tỷ đồng nợ được cơ cấu lại mà không phải chuyển nhóm theo chủ trương hỗ trợ khách hàng bị ảnh hưởng bởi Covid-19. Song tổng thể vẫn được kiểm soát ở mức rất thấp so với các giai đoạn trước đây.

Từ trên 17%, nợ xấu nhận diện tổng thể giảm về còn 4,4% nói trên, hay 1,77% nợ xấu nội bảng cho thấy một kết quả xử lý ấn tượng gần chục năm qua. Trong khi nợ xấu liên tục giảm những năm qua (trước thời điểm Covid-19 xẩy ra) thì tăng trưởng tín dụng - mở rộng mẫu số tính nợ xấu - lại liên tục tăng trưởng. Sự trái dấu này khiến tỷ lệ nợ xấu càng thấp.

Kết quả xử lý nợ xấu nói trên cũng góp phần giải thích vì sao lợi nhuận nhiều ngân hàng thương mại tăng trưởng mạnh những kỳ gần đây.

Một mặt chi phí dự phòng đã được dồn trích đủ hoặc đáp ứng yêu cầu quy định những năm qua mà bớt níu kéo. Mặt khác, quan trọng hơn, nợ xấu không có nghĩa là mất đi, mà nhiều NHTM vẫn thu hồi được để hoàn nhập dự phòng, hạch toán trở lại vào lợi nhuận.

Một dữ liệu mà Chính phủ vừa công bố cho thấy, từ 15/8/2017 đến 31/5/2021, chỉ riêng kết quả xử lý nợ xấu nội bảng xác định theo Nghị quyết số 42 của Quốc hội (về thí điểm xử lý nợ xấu), chủ yếu thông qua hình thức khách hàng trả nợ, đã là 130,1 nghìn tỷ đồng - một sự gắn kết lớn thúc đẩy cho lợi nhuận các NHTM khi hoàn nhập…

Ở một khía cạnh khác, ấn tượng với kết quả kiểm soát nợ xấu ở mức thấp trong "mùa Covid" hiện nay còn thể hiện ở một so sánh. Nếu chục năm trước, cả hệ thống ngân hàng chỉ quản lý hơn 3 triệu tỷ đồng tổng dư nợ mà có tỷ lệ nợ xấu nhận diện tổng thể tới hơn 17%, thì nay họ quản lý tới hơn gấp ba lần quy mô đó với 9,6 triệu tỷ đồng tổng dư nợ nhưng tỷ lệ tương ứng chỉ 4,4%.

VÌ SAO VẪN KIỂM SOÁT ĐƯỢC THẤP, NGÂN HÀNG VẪN KHỎE?

Các nguyên do đã được nhiều phân tích đề cập thời gian qua về kết quả xử lý nợ xấu, như: các giải pháp VAMC, Nghị quyết 42 của Quốc hội hỗ trợ, khoanh vùng các ngân hàng yếu kém, cắt sở hữu chéo và hạn chế các sân sau thao túng, kinh tế phục hồi sau khủng hoảng 2008-2009 và hệ lụy 2011-2012, các chuẩn mực an toàn hoạt động được siết lại và từng bước nâng cao…

Tựu trung, sức khỏe toàn hệ thống (bao gồm nợ xấu) đã cho thấy cải thiện; các chỉ tiêu an toàn và hiệu quả hoạt động của các NHTM nói chung liên tục củng cố và gia tăng những năm gần đây, ngay cả nửa đầu năm nay với ảnh hưởng tiêu cực của Covid-19.

Tại tọa đàm BizLIVE tổ chức cuối tuần qua, câu hỏi cũng đặt ra: Vì sao trong cuộc khủng hoảng Covid-19 mà hệ thống NHTM vẫn vững vàng và thậm chí tăng trưởng cao, bên cạnh các yếu tố như vàng, tỷ giá… được bình ổn?

Trả lời câu hỏi này, diễn giả của tọa đàm - ông Lý Hoài Văn, Phó tổng giám đốc Ngân hàng Phương Đông (OCB) đưa ra một góc nhìn, với 4 yếu tố.

Thứ nhất là đã có sự khác biệt giữa khủng hoảng dịch bệnh hiện nay với khủng hoảng tài chính năm 2008-2009. Mức tác động là khác nhau. Trong cuộc khủng hoảng cách đây hơn 1 thập kỷ, thị trường gần như mất thanh khoản, rủi ro về đối tác ảnh hưởng lớn đến thanh khoản toàn ngành ngân hàng. Tuy nhiên trong cuộc khủng hoảng lần này, hệ thống tài chính vẫn đang hoạt động tốt nhờ chính sách của NHTW can thiệp kịp thời hỗ trợ nền kinh tế đặc biệt là doanh nghiệp.

Thứ hai, trong hai năm vừa qua, kinh tế Việt Nam đã tăng trưởng khả quan với GDP trên 6%, lạm phát và lãi suất được duy trì ổn định giúp ngành ngân hàng hoạt động tốt.

Thứ ba, quan trọng nhất, sau cuộc khủng hoảng 2008-2009, Chính phủ đã đi qua giai đoạn cơ cấu 5 năm lần thứ nhất và ngân hàng đã đáp ứng được năng lực tài chính, đặc biệt về vốn. Bên cạnh đó, việc xử lý nợ xấu được đẩy nhanh, phần lớn các ngân hàng đã xử lý được nợ xấu bán cho VAMC giúp nâng cao nền tảng của ngân hàng tốt hơn.

Thứ tư, các ngân hàng đã mở rộng các sản phẩm dịch vụ, đa dạng hóa nguồn thu và quan đó phân tán rủi ro. Trước đây, thu tín dụng trên 90% thì đến nay các ngân hàng đã giảm được sự phụ thuộc vào tín dụng. Đây là nền tảng giúp ngân hàng hoạt động tốt.

Cùng với những yếu tố trên, như ở so sánh quy mô 3 triệu tỷ đồng tổng dư nợ 10 năm trước với 9,6 triệu tỷ đồng hiện nay, năng lực quản trị điều hành, quản trị rủi ro hệ thống đã có khác biệt, trong đó có sự nâng cao cùng với kinh nghiệm và thậm chí cả trả giá sau giai đoạn 2008-2012.

Trong thay đổi theo hướng tốt hơn về năng lực quản trị điều hành đó, chiến lược và khẩu vị rủi ro của nhiều NHTM cũng thể hiện rõ nét.

Báo cáo tài chính quý 2/2021 cho thấy một loạt thành viên đã nâng tỷ lệ trích lập dự phòng bao nợ xấu vượt trên 100%, nhiều ngân hàng đạt trên 200% và thậm chí trên 300%. Điều này chưa từng có trong các giai đoạn trước đây, hay có thể nói trước đây lực trích lập dự phòng mỏng mà lợi nhuận thì chia đi nhiều…

Với một loạt NHTM nâng tỷ lệ trích dự phòng bao nợ xấu lên rất cao như vậy cho thấy họ đang chủ động hơn với vấn đề nợ xấu, với dự báo gia tăng nợ xấu, và "thức" cùng nợ xấu.

Tuy nhiên, cùng trạng thái không ngủ nhưng giữa "thức" và "mất ngủ" là khác nhau. Bên cạnh nhiều thành viên vẫn kiểm soát nợ xấu ở mức thấp và đã chủ động tăng trích dự phòng nói trên, hẳn trong hệ thống NHTM Việt Nam vẫn còn đó những thành viên đang và sẽ "mất ngủ" với nợ xấu, nhất là khi Covid-19 đang tác động phức tạp hơn và kéo dài.

- Từ khóa:

- Nợ xấu

- Tái cơ cấu

- Ngân hàng thương mại

- Báo cáo tài chính

- Báo cáo tài chính quý

- Bùng phát dịch

- Ngân hàng nhà nước

- Chất lượng tín dụng

Xem thêm

- "Giá iPhone tại Việt Nam sẽ có xu hướng tăng trong thời gian tới"

- Đang là thời điểm cực kỳ rủi ro khi xuống tiền mua vàng

- "Bơm" vốn cho kinh tế tư nhân: Lãnh đạo Ngân hàng Nhà nước nói gì?

- Giá vàng tăng vù vù, nhiều người ngậm ngùi hoãn cưới

- Giá vàng tăng dữ dội thế nào từ đầu năm 2025?

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

- Giá vàng thế nào sau 1 tuần lao dốc?

Tin mới

Tin cùng chuyên mục