Góc tối của bức tranh lợi nhuận ngân hàng quý 2

Báo cáo tài chính quý II cho thấy những gam màu khác nhau trong kết quả kinh doanh của các ngân hàng. Trong khi nhiều ngân hàng tăng trưởng mạnh thì cũng có không ít nhà băng sụt giảm lợi nhuận, thậm chí lỗ trong quý vừa qua.

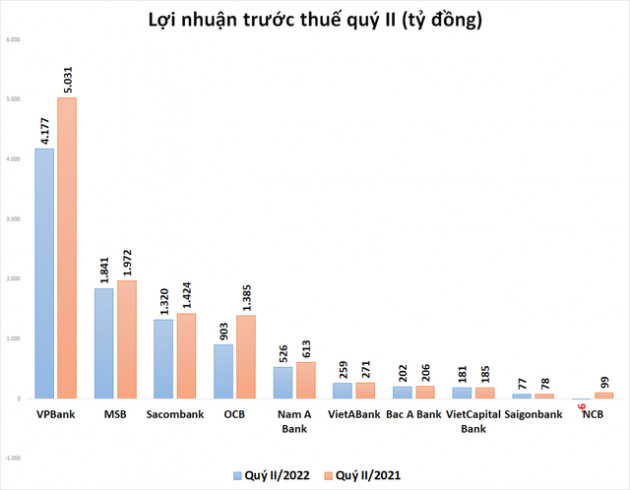

Thống kê đến nay đã có 9 ngân hàng ghi nhận lợi nhuận tăng trưởng âm, 1 ngân hàng lỗ trong quý II. Cụ thể, NCB bất ngờ báo lỗ hơn 6 tỷ đồng trong khi cùng kỳ năm trước lãi 99 tỷ đồng, kéo lợi nhuận lũy kế 6 tháng đầu năm giảm 85% xuống còn 19 tỷ đồng và là ngân hàng có lãi bán niên thấp nhất hệ thống tính đến hiện tại.

Nguyên nhân chính khiến kết quả kinh doanh NCB suy yếu trong quý II đến từ việc ngân hàng tập trung tái cơ cấu khiến sụt giảm các nguồn thu chính như thu nhập lãi thuần (-24%) và thu nhập từ hoạt động dịch vụ (-66%) trong khi chi phí dự phòng lại tăng mạnh lên gấp 4,5 lần cùng kỳ năm trước.

Bên nhóm các ngân hàng sụt giảm lợi nhuận, OCB đứng đầu về tốc độ giảm khi lợi nhuận trước thuế đi lùi 35% xuống còn hơn 903 tỷ đồng. Lợi nhuận ngân hàng này giảm sâu do mảng chứng khoán đầu tư và chứng khoán kinh doanh bị lỗ, trong khi tăng trưởng lãi thuần của các hoạt động kinh doanh chủ chốt khác không đủ bù đắp trong khi chi phí hoạt động cũng tăng khá cao.

Lợi nhuận quý II của VPBank cũng đi xuống rõ khi kém 17% so với quý II/2021. Trong kỳ vừa qua, dù lãi thuần của ngân hàng vẫn tăng 5,8% nhưng việc phải tăng thêm 33% chi phí dự phòng rủi ro đã kéo giảm kết quả kinh doanh.

Danh sách sụt giảm lợi nhuận còn có sự góp mặt của một "ông lớn" tư nhân khác là Sacombank. Theo đó, nhà băng này kết thúc quý II với lợi nhuận trước thuế giảm 7% xuống còn 1.320 tỷ đồng. Lợi nhuận của Sacombank bị ảnh hưởng do tăng cường trích lập, xử lý hết phần lãi khoanh tồn đọng.

Khác với VPBank và Sacombank, lợi nhuận MSB giảm do không còn khoản thu đột biến từ hợp đồng phân phối bảo hiểm độc quyền (bancassurance) với Prudential Việt Nam như trong quý II/2021. Nếu loại trừ ảnh hưởng của nhân tố này, lợi nhuận thuế của MSB có thể tăng khá mạnh do các mảng kinh doanh chủ chốt đều diễn biến tích cực đi cùng việc cắt giảm được chi phí hoạt động và chi phí dự phòng rủi ro tín dụng.

Nhóm sụt giảm lợi nhuận còn có sự góp mặt của 5 cái tên khác là Nam A Bank (-14,2%), VietABank (-4,5%), VietCapitalBank (-2%), Bac A Bank (-2%), Saigonbank (-1%). Trong đó, Nam A Bank, Bac A Bank, Viet ABank và VietCapitalBank đều ghi nhận lãi thuần sụt giảm còn lợi nhuận Saigonbank suy yếu do phải tăng chi phí dự phòng rủi ro.

Giải trình về kết quả kinh doanh, VietABank cho biết lợi nhuận sau thuế quý II thấp hơn so với cùng kỳ là do quý II/2021 ghi nhận lợi nhuận cao từ hoạt động kinh doanh trái phiếu Chính phủ. Bên cạnh đó, ngân hàng cũng ghi nhận lợi nhuận thuần từ xử lý bán một số tài sản nhận gán trừ nợ ở các giai đoạn trước trong quý II/2021. Ngoài ra, chi phí quản lý của quý II/2022 tăng so với cùng kỳ là do thời điểm quý II/2021 dịch bệnh Covid-19 phức tạp, ngân hàng đã tăng cường tiết giảm chi phí. Việc chi phí hoạt động tăng cũng làm giảm lợi nhuận thực hiện.

Trong khi đó, Nam A Bank lý giải lợi nhuận quý II giảm chủ yếu do chi phí hoạt động tăng theo định hướng, lộ trình và kế hoạch kinh doanh trọng điểm trong năm 2022. Theo đó, ngân hàng sẽ tập trung vào hoạt động bán lẻ, chiến lược mở rộng mạng lưới, phát triển các điểm giao dịch số theo chủ trương cấp phép mở rộng mạng lưới từ Ngân hàng Nhà nước.

Nhìn chung, có hai nguyên nhân chính khiến lợi nhuận các ngân hàng nói trên sụt giảm là do tăng chi phí dự phòng rủi ro và lãi thuần tại các mảng kinh doanh chính tăng trưởng thấp, thậm chí đi lùi.

Trong đó, thu từ lãi của nhiều ngân hàng đã có dấu hiệu chững lại trong bối cảnh cạn ''room'' tín dụng và Ngân hàng Nhà nước vẫn chưa cấp thêm hạn mức tăng trưởng. Ngoài ra, việc tăng lãi suất huy động để thu hút tiền gửi cũng làm biên lợi nhuận cho vay của các nhà băng thu hẹp, qua đó ảnh hưởng trực tiếp đến thu nhập lãi thuần.

Mặt khác, Thông tư 14/2021 quy định về việc cơ cấu nợ hết hiệu lực vào cuối tháng 6 cũng khiến các nhà băng này phải tăng trích lập dự phòng, nhất là khi nguy cơ nợ xấu bất động sản và trái phiếu doanh nghiệp ngày càng hiện hữu.

- Từ khóa:

- Vpbank

- Sacombank

- Nam a bank

- Msb

- Ncb

Xem thêm

- Doanh nghiệp Việt mở ra ‘cuộc chơi’ đầu tư bạc tại Việt Nam: xóa bỏ định kiến ‘bán là lỗ’, thanh khoản cao như vàng SJC

- Người sáng lập Giovanni tiết lộ lý do bỏ dàn xe xăng hạng sang, chuyển sang sở hữu tận 3 chiếc VinFast VF 9

- Sacombank tiếp tục được vinh danh kép với các giải thường danh tiếng

- Ngân hàng NCB giữ vững danh hiệu “Nơi làm việc tốt nhất Châu Á”

- Ưu đãi "kép" khi đăng ký dịch vụ Ủy thác thanh toán của Sacombank

- Thẻ tín dụng Nam A Bank nhận "mưa" giải thưởng từ JCB

- Sacombank đạt vị trí cao trong nhiều bảng xếp hạn