Hàng loạt thông tin tích cực cho nhóm cổ phiếu dầu khí trong năm 2022, BSC gọi tên 5 mã tiềm năng được hưởng lợi lớn

Trong báo cáo mới công bố, Chứng khoán BSC đưa ra quan điểm tích cực với nhóm cổ phiếu dầu khí khi được hưởng lợi bởi nhiều thông tin tích cực.

Thứ nhất là nhu cầu tiêu thụ dầu mỏ hồi phục mạnh. Cụ thể, theo dự báo của Cơ quan thông tin năng lượng Mỹ (EIA), nhu cầu dầu toàn cầu sẽ tăng thêm 3,3 triệu thùng/ngày vào năm 2022, và phục hồi trở lại mức 100 triệu thùng/ngày, tương đương nhu cầu dầu thô trước đại dịch Covid. Mức tiêu thụ dầu mỏ này cao hơn nhiều so với tổng cung hiện tại là khoảng 95,4 triệu thùng/ngày.

Tuy vậy, nguồn cung vẫn bị thắt chặt do OPEC+ thận trọng trong việc tăng sản lượng và sự phục hồi chậm của ngành dầu mỏ Mỹ. Nguồn cung dầu mỏ được dự báo sẽ tăng chậm trong thời gian tới khi (1) Mỹ và Trung Quốc đạt thỏa thuận tại COP26 về hạn chế sử dụng nguồn nguyên liệu hóa thạch và (2) OPEC và các nước đồng minh chưa thể hiện ý muốn gia tăng sản lượng nhiều hơn.

Do đó, BSC cho rằng OPEC+ nhiều khả năng vẫn duy trì chính sách tăng sản lượng 400.000 thùng/ngày, và có thể kéo dài tới giữa năm 2022 để phục hồi dần mức cắt giảm 5,8 triệu thùng/ngày hiện tại. Trong bối cảnh nhu cầu tiêu thụ dầu thô tăng mạnh, mức tăng sản lượng này là không đủ để cân bằng lại nhu cầu của thị trường trong ngắn hạn.

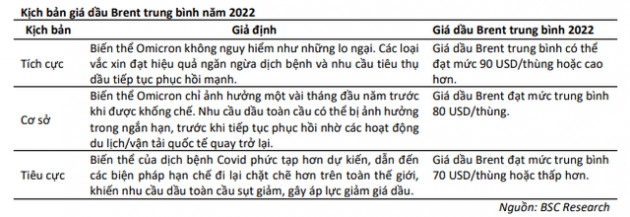

Với triển vọng nền kinh tế khởi sắc giúp nhu cầu tiêu thụ dầu thô tăng mạnh, trong khi tốc độ tăng nguồn cung còn tương đối chậm, BSC đưa ra dự báo mức giá dầu trung bình cả năm 2022 là 80 USD/thùng để làm kịch bản cơ sở cho dự phóng năm 2022. Trong kịch bản tích cực, mức giá dầu trung bình có thể lên tới 90 USD, còn đối với kịch bản tiêu cực, khi dịch bệnh diễn biễn phức tạp gây ảnh hưởng tới nhu cầu dầu toàn cầu, giá dầu trung bình có thể điều chỉnh xuống mức 70 USD/thùng hoặc thấp hơn.

Thứ hai, BSC cho rằng nhu cầu tiêu thụ dầu thô dự kiến hồi phục mạnh, trong khi tốc độ tăng nguồn cung còn tương đối chậm. Về thị trường dầu khí trong nước, trong năm 2021, sản lượng dầu thô khai thác đạt khoảng 10,97 triệu tấn (-4,4% yoy). Sản lượng dầu thô khai thác đã liên tục giảm kể từ năm 2015 đến nay do (1) suy giảm sản lượng các mỏ dầu khai thác lâu năm, và (2) hoạt động tìm kiếm, thăm dò khai thác và phát triển mỏ gặp nhiều khó khăn, vướng mắc.

Trong khi đó, sản lượng tiêu thụ xăng dầu được dự báo sẽ dần phục hồi sau đại dịch, và duy trì tốc độ tăng trưởng trung bình khoảng trên 3%/năm. BSC đánh giá, điều này sẽ khiến lượng nhập khẩu dầu thô có xu hướng ngày càng tăng trong thời gian tới.

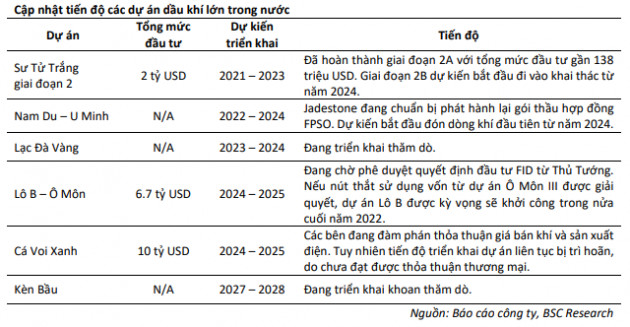

Thứ ba, một số dự án dầu khí đã bắt đầu có những dấu hiệu tích cực hơn, và kỳ vọng sớm được khởi công trong thời gian tới. Trong đó, các dự án thượng nguồn và trung nguồn liên quan tới dự án Lô B – Ô Môn đang chờ có quyết định đầu tư cuối cùng (FID). BSC kỳ vọng dự án Ô Môn sẽ được khởi công trong giai đoạn cuối năm 2022, là động lực tăng trưởng lớn cho các công ty trong chuỗi giá trị dầu khí tại Việt Nam.

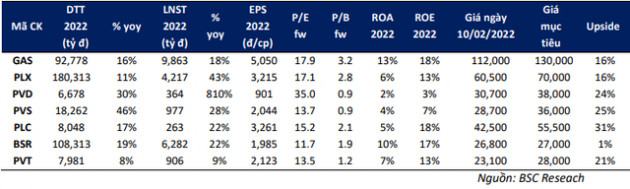

Kết luận, BSC duy trì quan điểm tích cực với nhóm cổ phiếu dầu khí trong năm 2022 với 5 cổ phiếu được dự báo sẽ hưởng lợi lớn:

Đối với nhóm thượng nguồn, điểm hòa vốn trung bình của các dự án khai thác dầu khí ngoài khơi của khu vực hiện nay vào khoảng 50 USD/thùng. Vì vậy, với mức giá hiện nay, BSC kỳ vọng các dự án thăm dò, khai thác sẽ sôi động trở lại trong năm 2022, và các doanh nghiệp cung cấp dịch vụ khoan, xây lắp giàn khoan, kho nổi như PVS và PVD dự kiến có được các hợp đồng mới với giá trị cao hơn.

Đối với nhóm trung nguồn, nhu cầu vận tải dầu năm 2022 dự kiến sẽ gia tăng khi nhu cầu tiêu thụ sản phẩm hóa dầu từ các dự án Dung Quất, Nghi Sơn hồi phục. Ngoài ra, nhu cầu nhập khẩu LNG sẽ tiếp tục thúc đẩy việc xây dựng hệ thống kho chứa. PVT hiện chiếm toàn bộ thị phần vận tải dầu thô và LPG trong nước, còn GAS đang đầu tư vào các dự án LNG Thị Vải GĐ 2 và LNG Sơn Mỹ GĐ 1 nhiều tiềm năng trong thời gian tới.

Đối với nhóm hạ nguồn, nhu cầu tiêu thụ điện, xăng dầu và gas cũng được dự báo sẽ gia tăng trở lại khi kinh tế hồi phục. BSC khuyến nghị khả quan đối với cổ phiếu PLX nhờ kỳ vọng sản lượng xăng dầu phục hồi cùng giá bán tăng, và triển vọng thoái vốn tại PGBank.

Xem thêm

- Báu vật quốc gia từ Brazil liên tục đổ bộ Việt Nam: Chi hơn 2 tỷ USD gom hàng, nước ta nhập khẩu đứng thứ 3 thế giới

- Online Friday 2024: Hàng nghìn voucher giảm giá, hàng Việt sánh vai cùng thương hiệu toàn cầu

- Một mỏ vàng của Việt Nam đang được Mỹ, Trung Quốc, Campuchia liên tục săn đón: Nước ta có sản lượng hơn 20 triệu tấn, các đại bàng liên tục rót vốn đến đầu tư

- Ông Trump theo đuổi mục tiêu "3-3-3" ưu tiên khoan nhiều dầu, OPEC+ "toát mồ hôi" sợ đánh mất thị phần vào tay Mỹ?

- Thắng lớn tại các thị trường trọng điểm, "báu vật tỷ USD" của Việt Nam xác lập mục tiêu 48 tỷ USD trong năm 2025

- Việt Nam sở hữu “mỏ vàng” thương mại điện tử xuyên biên giới đắt giá, chuyên gia hiến kế nâng tầm

- Thu 1 tỷ USD/tháng, 'kho báu dưới nước' đưa Việt Nam thành 'ông trùm' đứng thứ 3 thế giới: Mỹ, Châu Âu, Trung Quốc mạnh tay săn lùng

Tin mới

Tin cùng chuyên mục