Hàng tỷ cổ phiếu ngân hàng có thể lên sàn năm 2021

Phần lớn ngân hàng đều có tờ trình tăng vốn trong kỳ họp thường niên 2021. Vừa qua, ABBank ( UPCoM: ABB ) trình cổ đông thông qua phương án tăng 65% vốn điều lệ từ 5.713 tỷ đồng lên hơn 9.409 tỷ đồng, gồm hai giai đoạn.

Đầu tiên, ABBank sẽ chào bán hơn 114 triệu cổ phiếu, tỷ lệ 20% cho cổ đông hiện hữu với giá 10.000 đồng/cp và hơn 11,4 triệu cổ phiếu, tỷ lệ 2% cho cán bộ nhân viên theo chương trình lựa chọn cho người lao động (ESOP) với giá dự kiến là 11.500 đồng/cổ phiếu. Giai đoạn hai, ABBank sẽ phát hành gần 244 triệu cổ phiếu thưởng, tương đương 35% vốn điều lệ sau khi tăng vốn đợt đầu. Thời gian thực hiện tăng vốn giai đoạn một dự kiến trong quý II và quý III, và giai đoạn hai trong quý IV.

Nếu thực hiện thành công, ABBank sẽ đưa ra thị trường gần 370 triệu cổ phiếu.

MB ( HoSE: MBB ) trình cổ đông phương án tăng 40% vốn điều lệ nhằm nâng cao năng lực tài chính, năng lực hoạt động và khả năng cạnh tranh. Kế hoạch phát hành chia thành 3 lần. Lần một, ngân hàng sẽ trả cổ tức bằng cổ phiếu, tỷ lệ 35% nâng vốn điều lệ từ 28.000 tỷ đồng lên 38.600 tỷ đồng. Tiếp đó, ngân hàng sẽ tăng vốn thêm 700 tỷ qua bán vốn cho nhà đầu tư chiến lược trong và ngoài nước. Lần ba, ngân hàng sẽ phát hành 19,24 triệu cổ phiếu ESOP cho cán bộ nhân viên.

Nếu thực hiện cả ba đợt tăng vốn này, hơn 1 tỷ cổ phiếu MBB sẽ được đưa ra thị trường chứng khoán.

Không riêng MB, OCB ( HoSE: OCB ) cũng có kế hoạch tăng vốn điều lệ thêm 30%. Ngân hàng sẽ phát hành 274 triệu cổ phiếu trả cổ tức tỷ lệ 25%, chào bán 5 triệu cổ phiếu theo chương trình ESOP với giá 10.000 đồng/cp và dự kiến phát hành riêng lẻ 70 triệu cổ phiếu cho nhà đầu tư trong và ngoài nước. Trường hợp nhà đầu tư nước ngoài mua cổ phiếu phát hành riêng lẻ, ngân hàng sẽ trình nới "room" sở hữu nước ngoài lên tối đa 30%.

Ngân hàng này có thể góp thêm gần 329 triệu cổ phiếu OCB cho thị trường trong năm nay.

ACB là một trong những ngân hàng chia cổ tức bằng cổ phiếu cho cổ đông năm nay. Ảnh: ACB.

VIB ( HoSE: VIB ), tại đại hội thường niên 2021, được cổ đông thông qua phương án tăng vốn tối đa 43% vốn điều lệ. Trong đó, ngân hàng sẽ chia cổ phiếu thưởng tỷ lệ 40%, nâng vốn lên 15.531 tỷ đồng và chào bán riêng lẻ tối đa 3% vốn đề phòng rủi ro dịch Covid-19.

Như vậy, hơn 440 triệu cổ phiếu VIB sẽ được phân phối tới cổ đông trong năm nay, và có thể thêm 3 triệu cổ phiếu được bán cho đối tác.

Loạt ngân hàng tư nhân khác như ACB ( HoSE: ACB ) dự kiến sẽ đưa ra thị trường thêm 540 triệu cổ phiếu, HDBank ( HoSE: HDB ) cũng góp thêm 400 triệu cổ phiếu, thông qua chia cổ tức tỷ lệ 25%. SHB ( HNX: SHB ) dự kiến phát hành gần 370 triệu cổ phiếu chia cổ tức tỷ lệ 20,5%. MSB ( HoSE: MSB ) cũng lên kế hoạch trả cổ tức bằng 352 triệu cổ phiếu, tương đương tỷ lệ 30%.

Ở khối ngân hàng quốc doanh, BIDV ( HoSE: BID ) dự kiến sẽ đưa ra thị trường thêm 830 triệu cổ phiếu, gồm 488,6 triệu cổ phiếu trả cổ tức năm 2019-2020, và 341,5 triệu cổ phiếu có thể được chào bán riêng lẻ hoặc ra công chúng.

Tại VietinBank ( HoSE: CTG ), hơn 1 tỷ cổ phiếu có thể được tung ra thị trường nếu ngân hàng chia cổ tức bằng cổ phiếu tỷ lệ 28,8% như cổ đông thông qua năm trước.

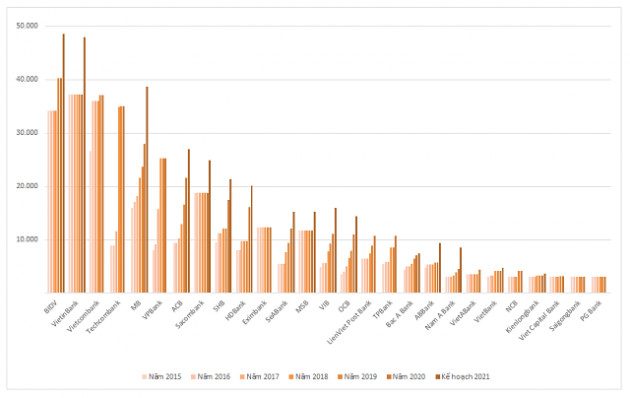

Kế hoạch tăng vốn của các ngân hàng có cổ phiếu giao dịch trên 3 sàn chứng khoán. Đơn vị: tỷ đồng |

Hiện nay, các ngân hàng trên sàn có tổng số lượng gần 40 tỷ cổ phiếu. Theo ước tính sơ bộ, 3 sàn giao dịch sẽ có thêm hơn 7,3 tỷ cổ phiếu của các ngân hàng trong năm 2021, tương đương tăng hơn 18%, nếu các nhà băng trả cổ tức và chào bán theo kế hoạch trình cổ đông. Một số ngân hàng khác như Vietcombank ( HoSE: VCB ), VPBank ( HoSE: VPB ), Viet Capital Bank ( UPCoM: BVB )... chưa công bố kế hoạch tăng vốn năm nay. Phần lớn mục đích tăng vốn, phát hành cổ phiếu là bổ sung vốn cho vay, nâng cao cơ sở hạ tầng, đầu tư công nghệ, chuyển đổi core…

Trong một năm qua, thị giá cổ phiếu ngân hàng tăng 130-300%. Nhóm này được kỳ vọng là động lực tăng điểm cho thị trường chứng khoán nhờ tín hiệu tích cực trong kết quả kinh doanh và những chính sách hỗ trợ từ phía Ngân hàng Nhà nước như Thông tư 03.

Với việc giãn lộ trình trích lập, CTCK kỳ vọng chi phí dự phòng của các ngân hàng sẽ không tăng quá mạnh trong năm 2021, từ đó giúp các ngân hàng thương mại có dư địa cho thu nhập giữ lại để hỗ trợ tăng cường an toàn vốn và thúc đẩy cho vay phục vụ kinh doanh sản xuất.

Trong bối cảnh cổ phiếu diễn biến thuận lợi, việc ngân hàng chia cổ tức bằng cổ phiếu, hoặc phát hành cổ phiếu có thể được đồng thuận từ cả cổ đông và thị trường. Nâng cao vốn điều lệ đang là vấn đề quan trọng của các nhà băng nhằm cải thiện hệ số an toàn vốn, có thêm dư địa tăng trưởng tín dụng. Theo ông Cấn Văn Lực, chuyên gia Kinh tế trưởng của BIDV, với tốc độ tăng trưởng tín dụng năm 2021 ở mức 12-13%, vốn chủ sở hữu của các ngân hàng tăng ít nhất khoảng 7-8%.

Ông Lực cũng cho biết Ngân hàng Nhà nước có lộ trình kiểm soát tăng trưởng tín dụng bằng hệ số an toàn vốn, thay vì giao chỉ tiêu, hạn mức như nhiều năm gần đây. Điều này sẽ giúp các ngân hàng linh hoạt hơn trong hoạt động kinh doanh. Đây cũng là điều được Moody’s và IMF khuyến nghị với Việt Nam.

Trung tâm Phân tích Chứng khoán SSI - SSI Research ước tính lợi nhuận trước thuế quý I ngân hàng sẽ tăng 55 -65% so với cùng kỳ 2020. Riêng nhóm ngân hàng thương mại quốc doanh (Vietcombank, BIDV, VietinBank, Agribank) có khả năng sẽ đạt tăng trưởng 75-85% khi đã tăng trích lập dự phòng để giải quyết các tài sản có vấn đề. Các ngân hàng thương mại cổ phần dự kiến tăng lợi nhuận trước thuế 45-55% trong quý đầu năm. Năm 2021, lợi nhuận trước thuế ngành ngân hàng ước tính sẽ tăng 24%, được thúc đẩy bởi tăng trưởng tín dụng 15% và chi phí tín dụng giảm 22 điểm cơ bản. Vừa qua, nhiều ngân hàng công bố, ước kết quả kinh doanh quý I, phần lớn đều tăng trưởng trên 100% so với cùng kỳ năm trước. Đơn cử, SeABank ( HoSE: SSB ) báo lãi trước thuế tăng 130% quý I, trong khi MSB tăng 315%, VietinBank 135-170%... |

Xem thêm

- Những "chiến thần livestream" đình đám nhất trên thị trường hiện nay

- CTG của Vietinbank chạm trần, nhóm cổ phiếu ngân hàng "thăng hoa"

- Loạt ngân hàng lên kế hoạch tăng vốn “khủng”, top đầu sẽ có xáo trộn mạnh?

- Nhóm cổ phiếu ngân hàng "rực lửa", VN-Index giảm "sốc" 21 điểm

- Giải mã sức nóng của nhóm “cổ phiếu vua” thời gian gần đây

- Dòng tiền "chạy" vào nhóm bất động sản, VN-Index tăng hơn 7 điểm phiên cuối tuần

- Nhóm "cổ phiếu vua" kéo thị trường, VN-Index chinh phục mốc 1.150 điểm

Tin mới

Tin cùng chuyên mục