Hậu khủng hoảng Covid 19: Đầu tư giá trị liệu có mất đi phép thuật của mình?

Khi Joel Greenbaltt tới trường kinh doanh Wharton những năm cuối thập kỷ 70, lý thuyết "Thị trường hiệu quả" đang ở trong thời kỳ nở rộ, tiến gần đến ngưỡng trở thành giáo điều trong những nhận thức về tài chính. Đối với các sinh viên trẻ, họ đều cảm thấy điều này không có thực.

Greenblatt đã phát triển sở thích về cách tính cược ở các trường đua chó. Đọc về sự biến động của các cổ phiếu được liệt kê trên báo chí cũng khiến ông hoài nghi về tính hợp lý của thị trường. Một ngày, ông bất ngờ đọc được một bài báo trên tạp chí Fortune về cách chọn cổ phiếu, và mọi thứ bỗng dưng như được hoạch định sẵn.

"Bóng đèn đã tắt, điều đó khiến cho tôi có cảm giác giá cả không phải lúc nào cũng được định giá đúng" ông Greenblatt nhớ lại, quỹ phòng hộ Gotham Capital của ông đã đạt được một trong những chuỗi chiến thắng lớn nhất từ trước đến nay cho đến khi họ đóng cửa đối với nhà đầu tư bên ngoài. "Mua cổ phiếu rẻ là điều tuyệt vời, nhưng mua công ty tốt với giá rẻ còn tuyệt vời hơn. Đó là một sự kết hợp lý tưởng."

Bài báo mở cánh cửa cho ông để bước vào trường phái quản lý tiền bạc được gọi là "đầu tư giá trị", bao gồm cố gắng xác định các doanh nghiệp tốt, ngành nghề kinh doanh ổn định đang giao dịch dưới giá trị hợp lý của họ. Tác phẩm được viết bởi Benjamin Graham, một nhà tài chính, người đầu tiên đã nói rõ các nguyên tắc cốt lõi của đầu tư giá trị và biến nó thành một hiện tượng trong những năm 1930.

Một trong những cánh tay phải của Graham là một nhà quản lý tiền trẻ tuổi tên là Warren Buffett, người đã đem đến cẩm nang về đầu tư giá trị cho công chúng. Nhưng ông không phải là người duy nhất đóng vai trò phổ biến phương pháp này.

Từ năm 1996, Greenblatt đã giảng dạy khóa học đầu tư giá trị tương tự được bắt đầu bởi Graham tại Trường Kinh doanh Columbia cách đây gần một thế kỷ, khắc sâu với các thế hệ về các cổ phiếu tham vọng với các nguyên tắc cốt lõi của triết lý đầu tư giá trị.

Benjamin Graham, cha đẻ của học thuyết "Đầu tư giá trị"

Greenblatt so sánh đầu tư giá trị với việc định giá giá trị của ngôi nhà bằng cách nhìn vào nền móng, chất lượng xây dựng, lợi suất cho thuê, tiềm năng cải thiện và so sánh giá trên đường phố, khu phố hoặc các thành phố khác.

"Bạn có thể thấy buồn cười khi thấy những người vừa mua những ngôi nhà đã tăng giá mạnh nhất trước đó. Tất cả đầu tư đều là đầu tư giá trị, còn lại đều là đầu cơ"- Greenblatt nói.

Tuy nhiên, đức tin của nhiều môn đệ đã chịu nhiều thử thách trong thập kỷ qua. Điều tạo nên một cổ phiếu giá trị có thể được định nghĩa theo vô số cách, nhưng gần như với mọi cách thì phương pháp đầu tư này đã chịu đựng những giai đoạn kém thuyết phục kể từ cuộc khủng hoảng tài chính 2008.

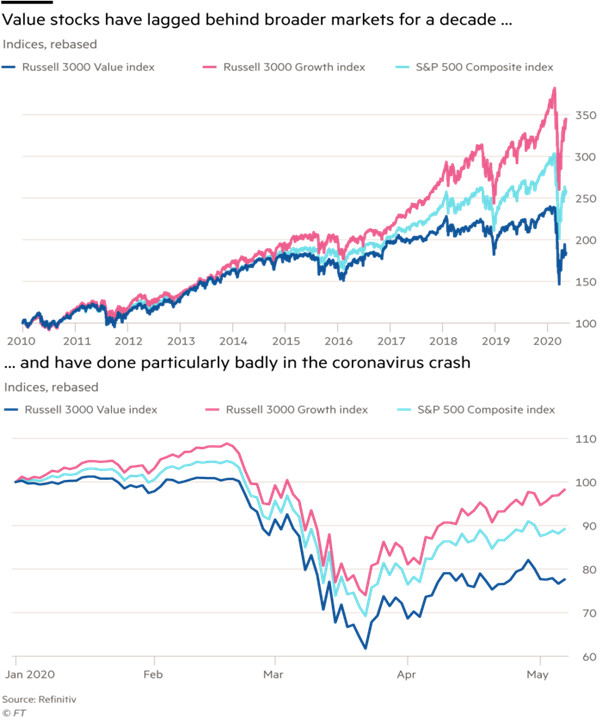

Cổ phiếu giá trị tăng trưởng kém thị trường chung trong thập kỷ qua, và khoảng cách càng được kéo dài sau vụ sụp đổ gây ra bởi Corona. (Nguồn: Financial Times)

Nhiều người tin tưởng đã dự đoán rằng đầu tư giá trị sẽ lấy lại ánh hào quang khi thị trường gấu xuất hiện và gây tổn thương tới những cổ phiếu công nghệ quyến rũ nhưng đã quá đắt đỏ trong thời kì hậu 2008. Điều này sẽ khiến các ông ty hạ giá, cổ phiếu trở nên rẻ hơn, và các nhà đầu tư giá trị tiếp tục hi vọng.

Thay vào đó, các cổ phiếu giá trị thậm chí đã bị dồn ép nhiều hơn thị trường chung khi virus Corona châm ngòi cho một đợt bán tháo, gây khó chịu cho những người ủng hộ chiến lược này.

"Thêm một bước lún sâu của cổ phiếu Lysol, và tôi đang cảm thấy một phần cơ thể của mình dần biến mất" Clifford Asness, một quản lý quỹ phòng hộ, nói trong tháng Tư.

Đầu tư giá trị đã trải qua nhiều giai đoạn sống còn trong thế kỉ qua, và thường trở lại một cách mạnh mẽ. Tuy nhiên, hiệu quả thấp của chiến lược này trong giai đoạn khủng hoảng Covid đã làm trầm trọng thêm cuộc khủng hoảng của niềm tin. Sức mạnh và độ dài của những tai ương gần đây đặt ra một số câu hỏi hóc búa. Tại sao đầu tư giá trị mất đi phép thuật của mình, và liệu mất mát này chỉ là nhất thời hay là mãi mãi?

Tìm kiếm "Phép thuật của nước Mỹ"

Cuộc họp thường niên của Berkshire Hathaway, thường là một bữa tiệc. Mỗi năm, hàng ngàn người hâm mộ đã đổ về Omaha để khơi dậy sự khôn ngoan của Buffett và đối tác Charlie Munger, người phụ tá tài ba, tuyệt vời của ông. Tuy nhiên, cuộc họp cuối tuần trước lại mang dáng vẻ u sầu.

Một Buffett tóc bù xù ngồi một mình trên sân khấu mà không có bạn đồng hành thông thường, người bị mắc kẹt ở California. Thay vì ông Munger, Greg Abel, một cánh tay khác, ngồi ở một bàn cách xa chủ tịch Berkshire. Thay vì 40.000 người thường lấp đầy Trung tâm Y tế Cavernous trong dịp này, ông chẳng phải đối mặt với ai khác ngoài một loạt các máy quay video. Đó là một ví dụ kỳ lạ về việc cuộc khủng hoảng coronavirus đã thay đổi thế giới đến mức nào, nhưng "Nhà hiền triết xứ Omaha" đã cố gắng vực dậy tinh thần của mọi người.

"Tôi đã bị thuyết phục về điều này trong Thế chiến II. Tôi đã bị thuyết phục về điều đó trong cuộc khủng hoảng tên lửa Cuba, vụ 9/11, cuộc khủng hoảng tài chính, về cơ bản không gì có thể ngăn cản nước Mỹ" ông nói. "Phép thuật của người Mỹ luôn chiếm ưu thế, và lần này cũng vậy."

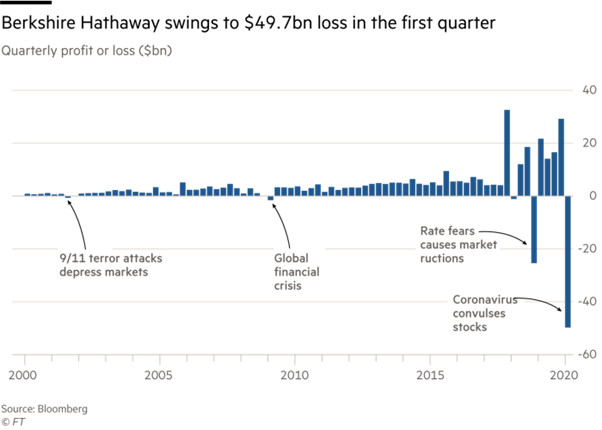

Berkshire Hathaway thua lỗ gần 50 tỷ USD trong quý đầu năm 2020

Tuy nhiên, kết quả của Berkshire đã nhấn mạnh cơn đau buồn của nền kinh tế Mỹ. Tập đoàn này khởi điểm là một nhà sản xuất dệt may trước khi Buffett biến nó thành phương tiện cho các khoản đầu tư trên diện rộng của mình – đã thua lỗ tới 50 tỷ USD trong ba tháng đầu năm, chút tin tức tích cực về sự tăng nhẹ của lợi nhuận hoạt động đã chìm trong những pha vỗ mặt bởi danh mục yếu kém của họ.

Một phần của những mất mát đó đã được bù đắp bởi sự phục hồi của thị trường chứng khoán được kích hoạt bởi các gói kích thích bất thường của ngân hàng trung ương và cách tiếp cận của Buffet qua nhiều tập kỷ đã được mở rộng đáng kể từ những nguyên lý cốt lõi của ông về đầu tư giá trị. Tuy nhiên, thất bại to lớn nhất trong lịch sử của Bershire đã nhấn mạnh sự thách thức của môi trường đầu tư đối với phương pháp chọn cổ phiếu này.

Sau thời vàng son đã tạo nên được tên tuổi của Buffet, với tư cách nhà đầu tư vĩ đại nhất trong lịch sử, cổ phiếu Berkshire có hiệu suất kém hơn so với thời gian 1 năm, 5 năm hay 10 năm vừa qua.

Nhưng người đàn ông xứ Nebraska này không đơn độc. Chỉ số giá trị Russell 3000 - thước đo rộng nhất của các cổ phiếu giá trị ở Mỹ - đã giảm hơn 20% trong năm nay và trong thập kỷ qua, chỉ số này chỉ tăng 80%. Ngược lại, chỉ số S&P 500 giảm 9% trong năm 2020 và đã ghi nhận mức tăng 150% trong 10 năm qua. Những cổ phiếu "tăng trưởng" của những doanh nghiệp mở rộng nhanh đã tăng tới 240% trong cùng thời gian đó.

Ben Inker của GMO- tập đoàn đầu tư giá trị mô tả trải nghiệm này giống như kẻ đi chậm nhưng liên tục bị đập vào đầu. "Việc này ít khắc nghiệt hơn những năm 1990, khi mỗi ngày bạn cảm thấy như bị dơi cắn. Đây là một cơn đau chậm nhưng lâu dài. Tuy rằng ít khoảnh khắc đáng nhớ, nhưng dồn tích lại thì vết thương cũng không hơn kém nhau"- ông nói về thời khi bong bóng dotcom khi các nhà đầu tư giá trị cũng phải chịu đựng rất nhiều.

"Mua cổ phiếu giá rẻ là tốt, tuy nhiên mua công ty tốt với giá rẻ thì còn tốt hơn nữa"- Joel Greenblatt

Những cổ phiếu bị định giá thấp

Đầu tư giá trị có một lịch sử lâu dài và phong phú, thậm chí còn có trước khái niệm chính thức. Một trong những nhà đầu tư giá trị thành công đầu tiên được cho là nhà kinh tế học John Maynard Keynes. Từ năm 1921 đến năm 1946, ông đã quản lý khoản tài trợ của trường đại học Cambridge King College và đánh bại thị trường chứng khoán Anh trung bình 8 điểm phần trăm một năm trong giai đoạn đó.

Trong một bản ghi nhớ nội bộ năm 1938 cho ủy ban đầu tư của mình, Keynes cho rằng thành công của mình đến từ việc "lựa chọn cẩn thận một vài cổ phiếu" dựa vào "giá trị cốt lõi" của họ- một sự đồng tình đối với cuốn sách về đầu từ được xuất bản trước đó bởi Graham và đồng sự David Dodd có tên gọi "Phân tích chứng khoán". Cuốn sách này - cùng với cuốn "Nhà đầu tư thông minh" sau đó, được Warren Buffett đã gọi là "những cuốn sách hay nhất về đầu tư từng được viết" - là tin mừng cho các nhà đầu tư giá trị cho đến ngày nay.

Có nhiều cách để định nghĩa một cổ phiếu giá trị, cách đơn giản nhất là mua cổ phiếu thấp hơn giá trị của những tiêu chí như tài sản công ty, sức mạnh sinh lời hoặc sự ổn định của dòng tiền. Họ thường bị định giá thấp bởi kinh doanh trong những ngành ít được để mắt với tốc độ ổn định hơn là các cổ phiếu quyến rũ hơn, những công ty mà theo lý thuyết các nhà đầu tư đã trở nên phi lý trí khi mua với kì vọng lợi nhuận tăng vọt.

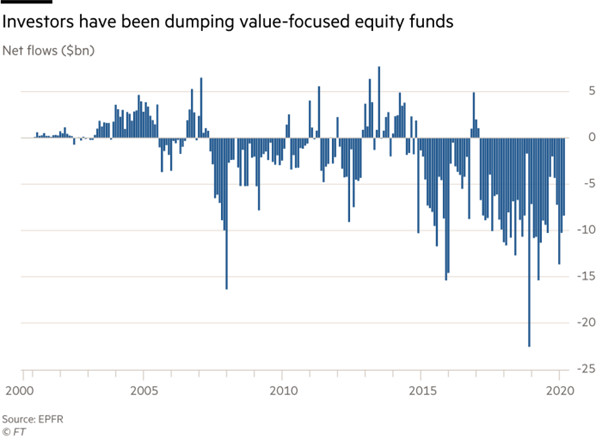

Nhà đầu tư đang rút tiền khỏi những quỹ tập trung vào cổ phiếu giá trị (Nguồn: Financial Times)

Cổ phiếu giá trị trường bị ngó lơ trong thời gian dài, đặc biệt những năm 1960 khi nhà đầu tư mê mẩn với những công ty hiện đại, tăng trưởng nhanh như Xerox, IBM và Kodak được mệnh danh là nhóm "Nifty Fifty" và thời kỳ cuối thập niêm 90 của bong bóng dotcom. Tuy vậy, mỗi khi cổ phiếu cất cánh, chúng sẽ báo đáp lớn cho những nhà đầu tư giữ vững niềm tin.

"Một bài học mà chúng tôi đã học được trong nhiều thập kỷ chúng ta không bao giờ nên từ bỏ đầu tư giá trị. Mặc cho chiến lược này từng bị coi là đã chết" Bob Wyckoff, nhà quản lý của Tweedy Browne chia sẻ. "Bạn có thể trải qua một thời gian dài không thoải mái khi đầu tư giá trị không hoạt động. Tuy vậy, đây chính là tiền đề trong nguyên lý hoạt động của đầu tư giá trị."

Niềm tin rằng những cơn đau định kì không chỉ là điều không thể tránh khỏi, mà đây còn là thực tế cần thiết để đầu tư giá trị hoạt động đã nằm trong tâm trí của những người theo đuổi phương pháp này. Do đó, tính một cách tương đối thì lĩnh vực này còn có sức hút với nhân loại hơn cả lý thuyết thần tượng- Chris Davis của Davis Funds, một nhà đầu tư giá trị thế hệ thứ ba sau khi theo chân cha Shelby MC Davis và ông nội Shelby Cullom Davis.

"Nếu bạn nhìn vào đặc điểm của các nhà đầu tư giá trị thì họ không có nhiều điểm chung", ông nói. "Nhưng tất cả bọn họ đều có đặc điểm là hầu như không chơi những môn thể thao tập thể. Họ không có xu hướng trở thành chủ tịch của những hội huynh trưởng. Và bạn không thể thành công nếu không sẵn sàng mắc sai lầm."

Nhưng tại sao hiện tại sai lầm của họ lại kéo dài đến vậy? Hầu hết nhà đầu tư giá trị lấy lý do cho chuỗi thất bại là bởi sự pha trộn của môi trường đầu tư và thay đổi kết cấu của nền kinh tế.

Theo Matthew McLennan của First Eagle Investment Management thì sự đi lên của trường phái có tính hệ thống cao hơn trong thập kỷ qua-"Đầu tư định lượng", khi mà việc quỹ hoán đổi mua cổ phiếu rẻ, hoặc phức tạp hơn là các quỹ phòng hộ sử dụng thuật toán đã tạo ra sự cong vênh cho thị trường thông thường. Đặc biệt đúng với lĩnh vực tài chính, khi họ kiếm được lợi nhiều hơn khi lãi suất cao hơn.

Mức chiết khấu cho các cổ phiếu giá trị cũng nhỏ bất ngờ ở thời điểm cuối của khủng hoảng tài chính, khiến những cổ phiếu này có hiệu suất kém hơn – theo ông Inker. Một số ngành, đặc biệt là công nghệ nơi có những ông lớn có thể đạt được lợi nhuận khổng lồ và tiếp tục tăng trưởng. Hơn thế nữa, những công cụ định giá truyền thống như P/B trở nên lỗi thời. Các tài sản trí tuệ, thương hiệu, định vị thị trường thường không xuất hiện trên cân đối kế toán như các tài sản hữu hình.

"Nguyên lý kế toán không theo kịp được cách các công ty sử dụng tiền của họ. Nếu công ty tiêu nhiều tiền vào việc xây nhà máy sẽ tác động tới giá trị sổ sách. Nhưng nếu học tiêu tiền vào tài sản trí tuệ, số liệu sẽ không thay đổi theo cách tương tự".

Kết quả là, GMO và rất nhiều nhà đầu tư giá trị đã phải điều chỉnh cách tiếp cận, và tập trung vào các mặt thay thế và các khía cạnh vô hình ở các khoản đầu tư của họ."Chúng tôi muốn mua cổ phiếu dưới giá trị, nhưng chúng tôi không còn nghĩ đến việc những cổ phiếu này phải giống những cổ phiếu giá trị theo cách truyền thống nữa", Inker chia sẻ.

Ông Mc Lennan chỉ ra rằng trong khi các nguyên tắc cốt lõi không thay đổi, đầu tư giá trị luôn phát triển theo thời gian. "Đầu tư giá trị không phải việc mua cổ phiếu giá rẻ, mà quan trọng vẫn là ngành nghề kinh doanh. Điều tuyệt vời nhất trong đầu tư là việc bạn có thể mua doanh nghiệp mình thích tại mức giá mình mong muốn.

Săn lùng các món hời

Liệu đầu tư giá trị có thể trở lại như đã từng làm tại cuộc khủng hoảng bong bóng dotcom những năm 2000, hay như đợt "Niffy Fifty" rơi xuống và khiến sự lạc quan của nhà đầu tư những năm 1970 sụp đổ?

Rõ ràng có sự thay đổi trong bối cảnh doanh nghiệp trong vài thập kỷ qua đã hóa giải sức mạnh của phương pháp này. Người ta nói rằng sự phục hồi gần đây của chứng khoán Mỹ chủ yếu nhờ vào các công ty công nghệ lớn, mặc dù các nhà đầu tư giá trị đã tự tin dự đoán rằng trong một thời gian dài cách tiếp cận của họ sẽ tỏa sáng ở kỳ suy thoái tiếp theo. Các cổ phiếu giá trị có xu hướng nằm trong các ngành nhảy cảm với kinh tế, và trong bối cảnh suy thoái lớn nhất sau thời kì hậu suy thoái, tương lai của những cổ phiếu này vẫn rất mù mịt.

Ngay cả khi điều chỉnh những lý thuyết phổ biến nhất giải thích lý do vì sao đầu tư giá trị gặp khó khăn, cổ phiếu giá trị trở nên rẻ mạt, theo một bài báo AQR xuất bản tuần trước. "Nếu đầu tư giá trị giống như việc chở bốn đưa con trong một quãng đường dài, chúng ta sẽ đến giai đoạn đặt câu hỏi "đã đến nơi chưa?". Và các nhà đầu tư giá trị đang ở trong một giai đoạn đau khổ" ông Asness viết.

Sự cứu chuộc vẫn nằm trong tầm tay. Thời gian gần đây, cổ phiếu giá trị đã có sự phục hồi thận trọng, gợi ý rằng Corona có thể chưa "bỏ qua" xu hướng tăng của thị trường trong thập kỷ qua. Cách chọn lựa cổ phiếu này thường làm tốt khi nền kinh tế thoát khỏi suy thoái, và các nhà đầu tư vẫn đang săn lùng các món hời.

Niềm tin của những người sùng bái đầu tư giá trị chắc chắn không thể lay chuyển rằng các mô hình trong quá khứ sẽ tự chứng minh hiệu quả. Wyckoff từng nói rằng "hỏi rằng đầu tư giá trị liệu còn hợp thời cũng như hỏi Shakespeare còn hợp thời nữa hay không. Đó đều là bản chất con người."

Greenblatt, người sáng lập Gotham Asset Management năm 2008 cho rằng học trò của ông thi thoảng dò hỏi rằng liệu đầu tư giá trị đã chết hay chưa, họ cho rằng máy tính có thể tận dụng một cách có hệ thống hơn để đo lường cổ phiếu "dưới giá trị" hơn cách con người vẫn làm. Ông cho rằng sự phi lý trí của con người là không đổi, luôn luôn dẫn tới một cơ hội cho những người đi ngược đám đông.

"Nếu bạn có chiến lược kỷ luật đối với các công ty giá trị và mua được các công ty tốt với giá "thấp hơn giá trị thực" thì bạn vẫn sẽ làm tốt thôi. Thị trường luôn ném bóng cho chúng ta, và thường có rất nhiều thành kiến hành vi (về việc chúng ta bỏ lỡ bao nhiêu quả). Bạn có thể bỏ qua 20 quả, nhưng chỉ cần đánh trúng vài quả thôi. Vậy là quá đủ."

- Từ khóa:

- Covid-19

- đầu tư giá trị

- Thị trường chứng khoán

Xem thêm

- Giá vàng thế giới bất ngờ lao dốc mạnh

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

- Nhà đầu tư hoảng loạn sau phiên "đỏ lửa"

- Thị trường "rực lửa", VN-Index mất mốc 1.200 điểm

- Thị trường chứng khoán sẽ hoàn thiện về "chất", có "bước đi đầu" đến mục tiêu nâng hạng

- Dự thảo 4 Thông tư về thị trường chứng khoán: Thiết lập lộ trình công bố thông tin bằng tiếng Anh

Tin mới

Tin cùng chuyên mục