Hoàn thành sớm Basel II, ngân hàng tiến đến Basel III

Basel II là một trong những chuẩn mực quốc tế quan trọng, liên quan trực tiếp tới "sức khỏe" của các NHTM. Danh sách các ngân hàng áp dụng Basel II đang ngày một nhiều thêm, chỉ trong hai tháng cuối năm 2020, nhiều nhà băng đã thông báo hoàn thành cả 3 trụ cột của Basel II, như: SHB, HDBank, LienVietPostBank, VietCapital Bank, Shinhan Việt Nam.

Theo các chuyên gia, việc hoàn thành cả 3 trụ cột Basel II của mỗi ngân hàng không chỉ là đáp ứng các yêu cầu về tỷ lệ an toàn vốn mà còn bước đầu đáp ứng các yêu cầu về quản trị điều hành, quản lý rủi ro, quản lý vốn theo chuẩn mực quốc tế. Đây là nền tảng quản trị quan trọng để giúp các nhà băng phát triển lành mạnh, an toàn, hiệu quả; qua đó thúc đẩy và đảm bảo sự phát triển bền vững của toàn bộ thị trường tài chính, cải thiện xếp hạng tín nhiệm, nâng cao sức cạnh tranh trên thị trường quốc tế.

Một vài ngân hàng bắt đầu áp dụng quy chuẩn nâng cao, chuẩn bị để hướng tới Basel III

Ông Lưu Trung Thái, Tổng giám đốc MB chia sẻ, MB cũng đã hoàn thành khung đánh giá mức độ đủ vốn ICAAP, thực hiện đánh giá tính toán lượng vốn/mức đệm vốn cần thiết cho toàn bộ rủi ro trọng yếu trong kịch bản kinh doanh thông thường và kịch bản căng thẳng cho giai đoạn 3 năm tiếp theo (2021 đến năm 2023) để đảm bảo cho ngân hàng hoạt động an toàn, hiệu quả trước những rủi ro và diễn biến bất lợi của thị trường.

Là một trong những ngân hàng vừa thông báo áp dụng quy trình đánh giá nội bộ mức độ đủ vốn (ICAAP), hoàn thành toàn bộ 3 trụ cột của Basel II trước hạn, Tổng Giám đốc SHB Nguyễn Văn Lê cho biết: "Trong quá trình triển khai ICAAP, ngoài việc tính toán lượng vốn cần đáp ứng cho toàn bộ các rủi ro trọng yếu, SHB đã xây dựng các mô hình kiểm tra sức chịu đựng (stress-test) để đánh giá mức đủ vốn trong 3 năm tiếp theo trong cả điều kiện bình thường và điều kiện diễn biến bất lợi".

Các kịch bản stress-test của ngân hàng này được lựa chọn trên cơ sở phân tích các sự kiện trong quá khứ và dự báo diễn biến kinh tế vĩ mô đảm bảo các yêu cầu, nguyên tắc về phân tích định lượng và tính thực tiễn khi áp dụng.

Ông Lê cũng thông tin thêm: "SHB dự kiến sẽ đầu tư, phát triển Basel II theo phương pháp nâng cao và hướng tới chuẩn mực Basel III. Đây là cơ sở để ngân hàng tiếp tục phát triển chiến lược kinh doanh bền vững, toàn diện, là hành lang cho việc quản trị rủi ro và sử dụng vốn một cách hiệu quả, từ đó cung cấp các sản phẩm tài chính, phi tài chính an toàn, tin cậy và minh bạch dành cho khách hàng".

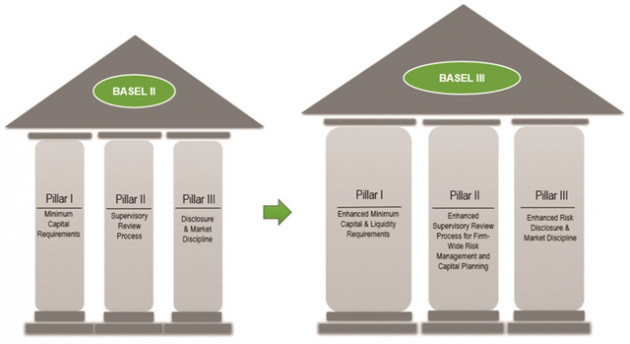

Không chỉ SHB, một vài ngân hàng cũng đã bắt đầu áp dụng quy chuẩn nâng cao và có những bước chuẩn bị để hướng tới Basel III. Basel III là khuôn khổ quản lý rủi ro với những tiêu chí chặt chẽ hơn Basel II, được Uỷ ban Giám sát Ngân hàng Basel (BCBS) công bố năm 2010. Mục tiêu của chuẩn mới là đối phó với khủng hoảng tài chính, nâng cao tính bền vững của hệ thống ngân hàng, góp phần ngăn ngừa những tổn thất hệ thống có thể xảy ra trong tương lai.

Basel III với nhiều đề xuất mới về vốn, đòn bẩy và các tiêu chuẩn về tính thanh khoản để củng cố các quy định, giám sát và quản lý rủi ro của ngành Ngân hàng. Các tiêu chuẩn vốn và các vùng đệm vốn mới sẽ đòi hỏi các ngân hàng giữ vốn nhiều hơn và chất lượng cao hơn so với mức vốn theo quy định hiện hành Basel II.

Tháng 10/2020, VIB được ghi nhận là ngân hàng Việt Nam đầu tiên thí điểm áp dụng chuẩn mực quản trị rủi ro thanh khoản theo Basel III với việc triển khai thành công hệ thống công cụ đo lường tỷ lệ nguồn vốn ổn định ròng (NSFR). NSFR được tính bằng tỷ số giữa nguồn vốn ổn định thực có và phải có, với mục tiêu giúp các ngân hàng hoạt động dựa trên nguồn vốn ổn định lâu dài nhằm giảm thiểu rủi ro thiếu hụt vốn trong tương lai, duy trì ổn định tài chính và bảo vệ quyền lợi cho người gửi tiền.

Theo Basel III, một ngân hàng thực sự lành mạnh và phát triển bền vững sẽ có chỉ số này lớn hơn 100%. Sau khi áp dụng chuẩn mực này, theo chia sẻ của ông Hàn Ngọc Vũ, Tổng Giám đốc VIB thì chỉ số này của VIB tại thời điểm cuối tháng 10/2020 là 120%, tương đương với các ngân hàng hàng đầu trong khu vực như DBS (Singapore) và CBA (Úc).

Cũng có những kế hoạch để tiệm cận với Basel II, lãnh đạo MSB cho biết ngân hàng này đang bắt đầu xây dựng quy chuẩn để tiến tới áp dụng Basel III trong nội bộ. Trong năm 2021, MSB sẽ bắt đầu triển khai đo lường và quản trị rủi ro hoạt động, rủi ro thị trường theo chuẩn mực Basel III, triển khai theo phương pháp nâng cao theo chuẩn mực Basel II đối với rủi ro tín dụng và triển khai IFRS 9 (chuẩn mực báo cáo tài chính quốc tế).

Khẳng định triển khai áp dụng các thông lệ quốc tế, trong đó có Hiệp ước vốn Basel theo chuẩn Basel II (phương pháp cơ bản và nâng cao), tiến tới Basel III là cơ hội để các ngân hàng Việt Nam nâng cao vị thế, một chuyên gia tài chính - ngân hàng cũng nhấn mạnh, "đây không chỉ là đòi hỏi của NHNN hay cơ quan quản lý mà việc "nâng chuẩn" phải xuất phát từ tự thân mỗi ngân hàng, nếu chậm trễ thay đổi sẽ đồng nghĩa với việc tự loại mình ra khỏi thị trường".

Ngân hàng phải xác định việc áp dụng các chuẩn của Basel là chiến lược dài hạn, không chỉ để đáp ứng mục tiêu tuân thủ, mà quan trọng hơn hết là nâng cao năng lực quản trị nội bộ, hướng tới hỗ trợ hoạt động kinh doanh toàn diện. Trong đó, chính sách quản lý rủi ro và khẩu vị rủi ro được văn bản hóa để định hướng, nhận diện đầy đủ các rủi ro đối với hoạt động kinh doanh của ngân hàng.

Xem thêm

- Page có tick xanh giả mạo Phú Quý lừa người mua bạc thỏi tại VN

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

- Mỹ có động thái mới nhất với dầu Nga: Đánh thẳng huyết mạch giao dịch với các khách hàng, giá dầu dễ có biến động lớn

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

Tin mới

Tin cùng chuyên mục