Hôm nay có thêm 175 triệu cổ phiếu ngân hàng giao dịch trên sàn

Hôm nay ngày 16/6, 175 triệu cổ phiếu của Ngân hàng SHB (mã chứng khoán SHB - sàn HNX) chính thức được giao dịch bổ sung.

Đây là số cổ phiếu đã được SHB phát hành để chi trả cổ tức năm 2019 với tỷ lệ 10% để tăng vốn điều lệ lên 19.260 tỷ đồng. Số cổ phiếu này đã được Trung tâm Lưu ký Chứng khoán Việt Nam (VSD) lưu ký từ ngày 1/6.

Như vậy, tổng số cổ phiếu của SHB niêm yết trên sàn HNX kể từ ngày 16/6 là hơn 2,1 tỷ cổ phiếu.

Trong thời gian qua, việc SHB thực hiện các kế hoạch tăng vốn trong năm 2021 cùng kết quả kinh doanh ấn tượng đã giúp cổ phiếu của ngân hàng này tăng giá mạnh. So với đầu năm, cổ phiếu SHB đã tăng giá gấp đôi.

Diễn biến giá cổ phiếu SHB trong vòng 1 năm qua

Triển vọng nào cho cổ phiếu SHB?

Trong một báo cáo mới đây, Công ty chứng khoán MB (MBS) cho biết, cổ phiếu ngân hàng vẫn sẽ đóng vai trò dẫn dắt thị trường trong thời gian tới, do có lợi thế về mặt thanh khoản và các thông tin hỗ trợ.

Đồng quan điểm, báo cáo triển vọng ngành ngân hàng của Công ty chứng khoán BIDV (BSC) cũng đưa ra nhận định, các ngân hàng sẽ chứng kiến tăng trưởng lợi nhuận cao nhờ sự phục hồi của nền kinh tế và kiểm soát tốt chất lượng tài sản sau dịch bệnh. Theo chứng khoán BSC, định giá cổ phiếu ngân hàng đã tăng, tuy nhiên vẫn ở mức hấp dẫn.

Trên thị trường cổ phiếu SHB thời gian vừa qua giao dịch ổn định và tích luỹ quanh vùng 29.000 - 31.000 đồng/cổ phiếu, đóng cửa phiên 15/6 tại 28.000 đồng, thấp nhất kể từ ngày 14/5. Thanh khoản của cổ phiếu này thuộc nhóm dẫn đầu với trung bình 20 - 40 triệu đơn vị mỗi phiên. Theo các chuyên gia phân tích chứng khoán, hiện tại SHB có thể đang ở nhịp điều chỉnh ngắn hạn trước khi bước vào nhịp tăng giá trung hạn tiếp theo, hướng tới vùng giá mục tiêu 36.500 đồng/cổ phiếu.

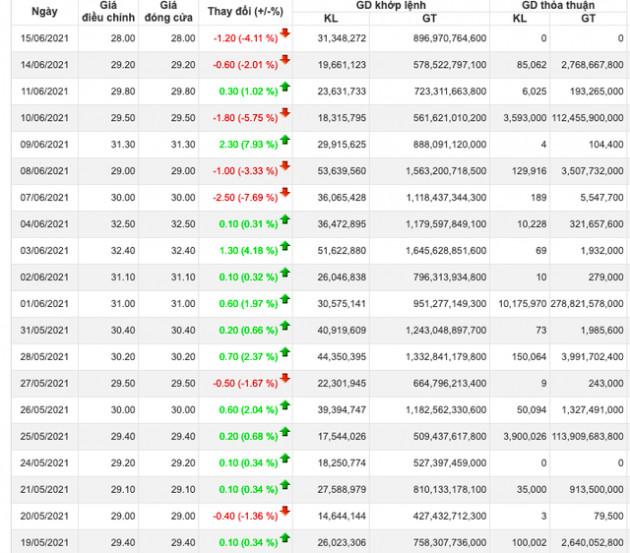

Giao dịch cổ phiếu SHB trong 1 tháng trở lại đây

Kinh doanh tích cực, nhiều kế hoạch lớn sắp thực hiện

Trong quý đầu năm nay, tổng thu nhập hoạt động (TOI) và lợi nhuận trước thuế của SHB đạt lần lượt 2,6 nghìn tỷ đồng và 1,7 nghìn tỷ đồng, tăng 38% và 113,5% so với cùng kỳ năm trước. Lợi nhuận trước thuế hoàn thành 28,6% kế hoạch cả năm (5,83 nghìn tỷ) nhờ tăng trưởng mạnh mẽ về thu nhập lãi thuần (+32% so với cùng kỳ), thu nhập ngoài lãi (+98% so với cùng kỳ), chi phí vốn trên thu nhập (CIR) giảm mạnh về mức 34,9% từ 58% của cùng kỳ năm trước.

Theo ước tính của Công ty Cổ phần chứng khoán SSI, năm 2021 SHB có thể đạt 6,06 nghìn tỷ đồng lợi nhuận trước thuế, tương đương tăng 85,5% so với năm 2020 nhờ tăng trưởng tín dụng và huy động là 20% và 18%. Nợ xấu giảm dần,chất lượng tín dụng tốt và sự tăng trưởng mạnh của vốn chủ sở hữu giúp SHB có thể tăng tốc về quy mô và lợi nhuận, ROE dự kiến cải thiện lên 15-16% (từ 10-13% trong các năm trước).

Tại ĐHCĐ thường niên 2021, SHB đặt mục tiêu đầy tự tin với 2 kịch bản. Kịch bản 1, trong trường hợp ngân hàng hoàn thành phát hành thêm cổ phiếu ra công chúng trong quý 3/2021, phần vốn tăng thêm được sử dụng vào hoạt động kinh doanh sẽ góp phần tăng thêm lợi nhuận cho ngân hàng, dự kiến đạt 6.128 tỷ đồng, tăng 87% so với năm trước. Kịch bản 2, SHB hoàn thành việc chào bán cổ phiếu ra công chúng trong quý 4/2021, kế hoạch lợi nhuận dự kiến ở mức 5.828 tỷ đồng, tăng 78%.

SHB là ngân hàng vốn hóa lớn duy nhất trên sàn còn trống room ngoại. Trong đợt review tháng 5, cổ phiếu SHB đã được thêm vào rổ danh mục của chỉ số MSCI Frontier Market Index. Hiện tại, SHB đã thông qua tỷ lệ sở hữu của nhà đầu tư chiến lược nước ngoài là không quá 20% vốn điều lệ; chốt tỷ lệ sở hữu nước ngoài của SHB tại Trung tâm lưu ký Chứng khoán Việt Nam là 10% để tìm kiếm và lựa chọn đối tác chiến lược.

Tại ĐHCĐ, SHB cũng cho biết ngân hàng đã lựa chọn được 2 -3 đối tác nước ngoài lớn để đàm phán thoái vốn tại công ty tài chính SHB FC, đồng thời đặt mục tiêu chuyển nhượng vốn tại SHB Lào và SHB Campuchia cho nhà đầu tư nước ngoài. Đây được xem là bước đi chiến lược đảm bảo đem lại nguồn thặng dư vốn đáng kể cho cổ đông của SHB cũng như nâng tầm SHB lên một vị thế mới.

Hiện nay SHB cho biết đã hoàn thiện hồ sơ trình xin Ngân hàng Nhà nước phương án tăng vốn điều lệ lần 2, đã được Đại hội đồng cổ đông thường niên năm 2021 thông qua, trong đó chi trả cổ tức năm 2020 cho cổ đông hiện hữu với tỷ lệ 10,5% bằng cổ phiếu và chào bán cổ phiếu cho cổ đông hiện hữu theo phương thức thực hiện quyền với tỷ lệ 100:28, giá chào bán dự kiến 12.500 đồng/cổ phiếu để thực hiện kế hoạch tăng vốn điều lệ lên hơn 26.674 tỷ đồng năm 2021. Nếu kế hoạch được thông qua thì đây thực sự là một cơ hội đầu tư hấp dẫn bởi ngoài việc được hưởng cổ tức bằng cổ phiếu, cổ đông còn có quyền được mua cổ phiếu phát hành thêm với sự ưu đãi tuyệt đối về giá bán.

- Từ khóa:

- Cổ phiếu

- Ngân hàng

- Shb

- Giao dịch

- Nhà đầu tư

Xem thêm

- Page có tick xanh giả mạo Phú Quý lừa người mua bạc thỏi tại VN

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- Giá bạc miếng trong nước lao dốc sau khi lập đỉnh, mất hơn 10% chỉ trong 1 tuần

- Giá vàng mất mốc 3.100 USD/ounce

- Giá bạc hôm nay 20/3: Ngược chiều giá vàng

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

Tin mới

Tin cùng chuyên mục