Khi Thế giới Di động, Tiki, Shopee... đồng loạt cho mua trước trả sau, "điểm bùng phát" sắp xuất hiện?

Văn phòng Fundiin nằm trong toà nhà trên đường Nguyễn Trãi, Quận 5, TP HCM. Đó là nơi làm việc của đội ngũ trên 30 người, gồm khu vực chung, phòng CEO và một phòng họp lớn.

Vài tháng trở lại đây, văn phòng này đã trở nên quá nhỏ bé so với nhu cầu sử dụng của Fundiin. Công ty đang có kế hoạch chuyển đến một ngôi nhà mới cách địa chỉ hiện tại không xa. Họ cần một nơi làm việc rộng rãi hơn, để đáp ứng cho việc đội ngũ nhân sự tăng gấp đôi trong năm nay.

Fundiin là một trong những công ty cung cấp giải pháp mua trước trả sau hàng đầu Việt Nam hiện nay. Startup bốn năm tuổi đã công bố huy động 5 triệu USD từ các nhà đầu tư hồi giữa tháng 10 năm ngoái, nâng tổng lượng vốn đã gọi thành công lên gần 7 triệu đô.

“Chưa một đồng nào trong số 5 triệu USD đó được chúng tôi sử dụng”, Tổng giám đốc Fundiin Nguyễn Ảnh Cường nói trong cuộc phỏng vấn tại trụ sở công ty. "Nhưng năm nay chúng tôi sẽ bắt đầu chi tiền cho hoạt động marketing.”, anh bổ sung thêm.

Sự lớn mạnh của Fundiin có lẽ sẽ phản ánh được phần nào về sự phát triển của mua trước trả sau (MTTS), lĩnh vực rất sôi động cách đây một năm với việc hàng loạt tên tuổi lớn đồng loạt nhảy vào.

Mọi thứ hiện tại trông có vẻ trầm lắng hơn. Có phải, cơn sốt MTTS cách đây một năm chỉ là tạm thời?

Nguyễn Ảnh Cường: Tôi không nghĩ vậy. Khi phát triển, MTTS cần tiến từng bước một. Giai đoạn đầu, chúng tôi triển khai từ các nhà bán nhỏ, sau đó đến các thương hiệu trung bình, và giờ là sàn thương mại điện tử. Xét riêng với mua bán trực tuyến, các sàn thương mại điện tử chiếm tỷ trọng lớn.

Cách đây một năm, Sendo – sàn thương mại điện tử lớn thứ tư của Việt Nam bắt đầu tích hợp MTTS. Cách đây 6 tháng, Tiki triển khai. Shopee vừa mới tham gia. Lazada cho thấy động thái vào cuộc ở nhiều nước trong khu vực Đông Nam Á, nhiều khả năng sẽ gồm cả Việt Nam trong thời gian tới. Đó là những tín hiệu để thấy MTTS đang trở nên chính thống.

Còn việc lĩnh vực này phát triển nhanh hay chậm phụ thuộc vào nguồn vốn mà các đơn vị dùng để thúc đẩy thị trường. Ở Việt Nam, MTTS còn gặp rào cản về giấy phép, dẫn đến khó khăn trong huy động vốn. Khi huy động vốn khó, các startup không có tiềm lực để đẩy nhanh tốc độ mở rộng. Dù vậy, MTTS ở Việt Nam tiến chậm nhưng vững chắc.

Có hình dung nào về quy mô thị trường MTTS ở Việt Nam thời điểm hiện tại?

Trong top 20 trang thương mại điện tử nhiều lượt truy cập nhất Việt Nam, khoảng 50% đã tích hợp MTTS. Có thể kể đến một vài cái tên: Thế giới Di động, Điện Máy Xanh, Sendo, Tiki, Shopee, FPTShop…

Nhưng ở khía cạnh khác là tỷ lệ MTTS chiếm bao nhiêu trong tổng giá trị thanh toán, điều này phụ thuộc vào mức độ hiểu biết về MTTS của người dùng. Nhiều người thấy sản phẩm MTTS nhưng vẫn chưa biết nó là gì. Mặt khác, các đơn vị triển khai dịch vụ chưa chi nhiều tiền cho hoạt động marketing. Do đó, tỷ lệ sử dụng phương thức thanh toán này vẫn còn thấp.

Các sản phẩm của MTTS là gì?

Có 3 nhóm.

Nhóm đầu tiên, sản phẩm MTTS truyền thống của các công ty tài chính. Vấn đề của sản phẩm này là trải nghiệm khách hàng không tốt. Họ duyệt hồ sơ lâu, yêu cầu nhiều giấy tờ và buộc khách hàng phải đến cửa hàng. Với trải nghiệm như vậy, người ta chỉ chấp nhận sử dụng đối với các sản phẩm giá trị lớn.

Hệ quả là thị trường phát sinh mô hình mới, Buy Now Pay Later (BNPL). Đầu tiên, BNPL làm cho trải nghiệm khách hàng tốt hơn. Trong vài phút, thậm chí là vài giây, mô hình BNPL có thể xác định một khách hàng được duyệt hồ sơ hay không dựa trên đầu vào tối thiểu là căn cước công dân. Khách hàng cũng không cần có mặt tại cửa hàng.

Nhưng bên trong BNPL tồn tại hai phân khúc. Một là sản phẩm gần giống với truyền thống: trả góp, kỳ hạn dài, giá trị lớn, có tính phí hoặc lãi. Hai là miễn phí, miễn lãi, nhưng áp dụng với mặt hàng giá trị thấp hơn. Trong tương lai, hai nhóm này sẽ gom lại làm một. Mọi startup về BNPL sẽ đều cung cấp cả hai sản phẩm.

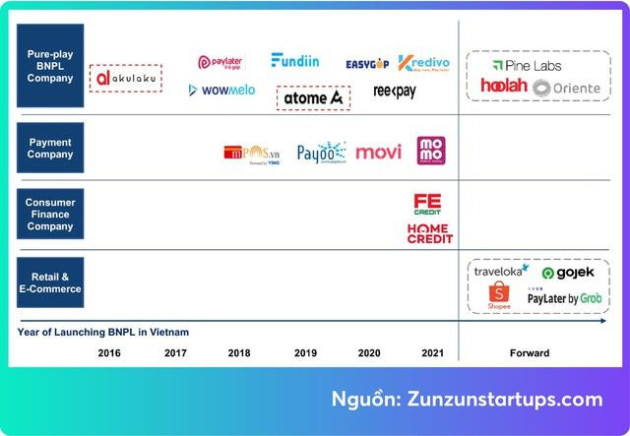

Những đơn vị nào là người chơi chính trên thị trường MTTS?

Nếu chuyên về BNPL có Fundiin, Kredivo, Atome và một số đơn vị nhỏ hơn.

Các công ty tài chính truyền thống gồm Lotte Finance, Home Credit, HD Saison, sắp tới có cả FE Credit.

Mô hình ví điện tử có MoMo, ZaloPay triển khai trên tinh thần một nền tảng hợp tác với ngân hàng.

Ngân hàng đi theo hai hướng: một là hợp tác với các ví và các đơn vị có đầu ra để cung cấp tài chính hoặc hỗ trợ về mặt giấy phép như TPBank – MoMo, TPBank – Shopee, CIMB – ZaloPay; hai là các ngân hàng tung ra mô hình thẻ mua trước trả sau như HDBank, OCB, VIB.

Miếng bánh mà các đơn vị này hướng đến lớn cỡ nào?

Để dễ hình dung, tỷ lệ dân số sử dụng thẻ tín dụng ở các quốc gia phát triển khoảng 70%. Tại Việt Nam chỉ có khoảng 5%.

Ngân hàng đang phục vụ nhóm khách hàng top 10% thị trường. Các công ty tài chính trước đây nhắm vào 20 – 30% dân số là tầng lớp lao động phổ thông.

Phân khúc ở giữa đang bị bỏ trống, họ là tập khách hàng trung lưu nhưng không thích trải nghiệm thẻ tín dụng. Họ cũng là phân khúc trẻ mà ngân hàng chưa chạm tới. Đây là tập các công ty công nghệ tài chính (fintech) đang nhắm vào, khoảng 50% thị trường, tương ứng 40 triệu dân số. Con số này rất lớn, không thể bỏ qua với cả ngân hàng và các công ty tài chính.

Năm 2022, định giá của các kỳ lân BNPL trên toàn cầu sụt giảm mạnh. Điều này ảnh hưởng ra sao đến thị trường Việt Nam?

Một startup mở rộng nhanh hay chậm phụ thuộc vào lượng vốn chi ra để định hướng thị trường. Trong lĩnh vực BNPL, các startup chịu hai cú đánh: một là định giá với riêng lĩnh vực BNPL giảm mạnh; hai là mùa đông gọi vốn, rủi ro mang tính vĩ mô. Bản thân BNPL trước đó đã tăng trưởng rất nóng, khiến cho định giá bị đẩy lên cao. Khi điều chỉnh, hai sự kiện xảy ra cùng lúc sẽ đem đến tác động mạnh mẽ hơn.

Lãi suất tiếp tục tăng cao và rủi ro suy thoái kinh tế hiện hữu, điều này tác động thế nào đến thị trường cho vay tiêu dùng mà BNPL là một cấu phần?

Lãi suất tăng và suy thoái có thể khiến thu nhập người dân giảm xuống và nhiều người thất nghiệp hơn. Có thể nhu cầu mua sắm giảm xuống và lĩnh vực tài chính tiêu dùng bị ảnh hưởng khá lớn. Cùng lúc, rủi ro nợ xấu cao hơn. Nhưng ngược lại, nhu cầu đối với MTTS lại tăng lên.

Luôn có hai mặt của một vấn đề. Nếu kiểm soát tốt chi phí, đây là cơ hội mở rộng nhanh hơn mà tốn ít nguồn lực kết nạp thêm người dùng và các đối tác bán hàng. Tôi nghĩ 2023 là năm rất thú vị với MTTS.

Thú vị như thế nào?

Đó là thời điểm nhiều đơn vị lớn trong lĩnh vực trực tuyến như sàn thương mại điện tử, giao đồ ăn đồng loạt tích hợp MTTS. Thậm chí, các đơn vị bán hàng trực tiếp rất lớn cũng chọn triển khai, sau khi các công ty nhỏ hơn đã làm. Fundiin nhận định năm nay có thể là “điểm bùng phát” với MTTS tại Việt Nam.

Một ví dụ để củng cố cho nhận định này: Shopee đã triển khai MTTS. Họ là sàn thương mại điện tử rất mạnh về thời trang và mỹ phẩm. Ngay lập tức, các đơn vị cùng ngành triển khai theo.

“Điểm bùng phát” cũng có nghĩa là cạnh tranh sẽ khốc liệt hơn. Cạnh tranh sẽ diễn ra ở các mặt trận chính nào?

Sẽ phụ thuộc rất nhiều vào thị trường. Nếu thị trường thuận lợi, cạnh tranh sẽ thiên về số lượng người dùng và số lượng giao dịch. Còn nếu thị trường bất lợi, các đơn vị MTTS sẽ hướng đến doanh thu, cụ thể là khai thác các đơn vị bán sản phẩm giá trị lớn. Hiển nhiên là số lượng giao dịch nhiều sẽ không đi liền với doanh thu cao.

Nếu nhìn vào các người chơi trên thị trường, họ có lợi thế và bất lợi gì?

Ngân hàng sẽ có lợi thế về thương hiệu và chi phí vốn thấp, nhưng bất lợi của họ là quy mô quá lớn. Họ cần phải xác định liệu có nên bỏ thời gian để tham gia vào các thị trường còn đang nhỏ hay không. Do đó, ngân hàng ưa thích hợp tác.

Ví điện tử có người dùng và đối tác sẵn. Vấn đề chính của họ là định vị trong tâm trí người tiêu dùng là một ứng dụng chuyển tiền. Trải nghiệm trên ví điện tử phải đi qua nhiều lớp. Bên cạnh đó, với khách hàng mới, họ phải được duyệt ví rồi mới tính đến chuyện có được cấp mua trước trả sau hay không. Nên họ thường sẽ không lựa chọn ví điện tử để sử dụng dịch vụ.

Công ty tài chính trước đây nhắm và phân khúc lao động phổ thông, họ dính đến nhiều hình ảnh không tốt liên quan đến xử lý nợ. Điều này trở nên bất lợi khi hướng đến nhóm khách hàng trung lưu. Điểm mạnh của họ là có sẵn một bộ máy chỉn chu, nguồn vốn dồi dào.

Các đơn vị BNPL vào thị trường với tâm thế khác. Họ biết tập khách hàng của mình và xây dựng trải nghiệm để phục vụ đúng đối tượng đó. Nhưng họ gặp bất lợi về vấn đề giấy phép và điều kiện pháp lý chưa rõ ràng. Nguồn vốn phải đi huy động. Họ cũng chưa có hệ sinh thái kinh doanh sẵn có để hỗ trợ.

Với các fintech BNPL, phần “tech” có phải là lợi thế?

Chắc chắn BNPL dựa trên công nghệ. Cụ thể hơn, đó là dữ liệu và phân tích dữ liệu. Câu hỏi là công ty có nhiều dữ liệu để học và rút ra kết luận giá trị hay không? Việc này sẽ giúp họ kiểm soát rủi ro, xác định một khách hàng là tốt hay xấu. Do đó, dữ liệu sẽ là lợi thế cạnh tranh cho bất kỳ đơn vị nào đang tham gia thị trường MTTS, đặc biệt là những người đi trước. Tuy nhiên, dữ liệu ở Việt Nam chưa hoàn chỉnh và tỷ lệ sai còn lớn.

Vậy làm sao để hạn chế tối đa tỷ lệ nợ xấu?

Với ngân hàng, khi không biết có rủi ro hay không, họ sẽ giả định là rủi ro và chặn trước. Còn fintech, họ sẽ triển khai ở mức độ nhất định, nếu thấy rủi ro, họ sẽ giảm xuống bằng các phương thức. Ví dụ như Fundiin có thể chặn hạn mức mua sắm, chặn giá trị khoản trả trước, cuối cùng là không duyệt giao dịch. Vấn đề là phải cân đối được rủi ro và trải nghiệm khách hàng.

Bài: Bạch Mộc

Thiết kế: Vũ Nhật

- Từ khóa:

- Mua trước trả sau

- Fundiin

Xem thêm

- Bất chấp mùa đông gọi vốn, đơn vị đứng sau ứng dụng BNPL Kredivo Việt Nam vừa huy động thành công 270 triệu USD

- Gen Z thành 'chúa chổm' vì thích 'mua trước, trả sau': Lầm tưởng về vay không lãi suất, ngẩn ngơ vì nợ vài nghìn đô

- Chuyên gia Harvard cảnh báo cơn sốt ''mua trước, trả sau'' không chỉ là sự bùng nổ xu hướng tiêu dùng mà có thể dẫn đến bong bóng nợ nần

- Hành trình lập nghiệp của nguyên quản lý quỹ Vietnam Holding: Đầu tư kiếm triệu đô trước tuổi 28, mất trắng khi khởi nghiệp, làm lại với mô hình kinh doanh đang ‘bùng nổ’ toàn cầu

- Cựu giám đốc Vietnam Holding khởi nghiệp với nền tảng Mua ngay - Trả sau vừa huy động 1,8 triệu USD vòng hạt giống

- Không được cấp thẻ tín dụng, banker bỏ việc ở Goldman Sachs và tự thành lập công ty dịch vụ 'mua trước - trả sau' trị giá tỷ đô

- Cho khách hàng mua trả góp cả những món đò giá trị thấp, các ứng dụng mua trước trả sau sẽ chấm dứt sự thống trị của Visa, MasterCard?

Tin mới

Tin cùng chuyên mục