Khó từ ngoài vào trong, cổ phiếu rớt sâu về mệnh giá, Hoa Sen Group (HSG) sẽ là chiến lược dài hơi hay… "canh bạc" của Tundra?

Theo thông báo từ Sở Giao dịch Chứng khoán Tp.HCM (HOSE), Tundra Vietnam Fund, quỹ đầu tư có pháp nhân ở Thụy Điển, đã mua vào thành công 1 triệu cổ phiếu HSG của Hoa Sen Group. Như vậy, ngày 19/4/2018 ghi nhận Tundra chính thức trở thành cổ đông lớn của HSG.

Được biết, tổ chức này trước đó đã nắm hơn 11,2 triệu cổ phiếu HSG, tương đương tỷ lệ 3,21%. Với việc mua vào thành công 1 triệu cổ phiếu, Tundra đã nâng thành công tổng sở hữu lên hơn 12,2 triệu đơn vị, tương ứng tỷ lệ 3,49%. Tính cả số cổ phần Tundra Sustainable Frontier Opportunities Fund nắm giữ 5,9 triệu cổ phiếu, tổng số cổ phần nhóm nhà đầu tư Tundra nắm giữ lên tới hơn 18,1 triệu đơn vị, tương đương tỷ lệ 5,18%.

Đóng cửa phiên giao dịch 17/5, cổ phiếu HSG đạt mức 14.200 đồng/cp, giảm 41% so với mức giá 23.000 đồng/cp hồi đầu năm. Không hề có dấu hiệu hồi phục, cổ phiếu HSG những ngày sau đó liên tục rớt, tiến về vùng mệnh giá, khép lại phiên 24/5 tại mức cận kề 11.7500 đồng/cp. Đây cũng là mức giá thấp nhất của HSG trong hơn 2 năm giao dịch trở lại đây.

Biến động cổ phiếu HSG một năm qua.

Nổi tiếng với "game nâng hạng"!

Trở lại với Turden, đây là một quỹ đầu tư ưa chuộng các thị trường tiềm năng được MSCI nâng hạng từ thị trường cận biên lên thị trường mới nổi. Tổ chức này từng rất thành công trong thời điểm thị trường Pakistan được chính thức nâng hạng trong năm 2014. Được biết, danh mục các mã Tundra tập trung chủ yếu là các mã vốn hóa lớn thuộc nhóm dầu khí, vật liệu, tài chính và công nghệ.

Tại thị trường chứng khoán (TTCK) Việt Nam, Tundra đang nắm các mã cổ phiếu vốn hóa lớn, "khẩu vị" vẫn tập trung về nhóm vật liệu, bất động sản… Trong báo cáo mới nhất vào tháng 2 năm nay, Tundra ghi nhận mức mức tăng trưởng 6,6%, tương đối khả quan nếu so sánh với con số 6% của VN-Index. Tỷ trọng tập trung vào nhóm ngành tài chính, bất động sản, tiêu dùng là lý do mang đến cho Tundra kết quả ấn tượng này; phải kể đến VIC, VNM, CTG, SSI là những cổ phiếu đóng góp nhiều nhất cho tăng trưởng của quỹ.

Mặc khác, Tundra cho rằng việc các bluechips trên TTCK Việt Nam đang được định giá cao khiến quỹ này chọn cách cân bằng danh mục, tìm kiếm những cổ phiếu có định giá hấp dẫn hơn để tăng tỷ trọng đầu tư như DXG, HSG, PVT. Tính tới cuối tháng 2/2018, VIC đang là cổ phiếu chiếm tỷ trọng lớn nhất trong danh mục Tundra Vietnam Fund với tỷ trọng 6,8%. Các cổ phiếu tiếp theo trong danh mục còn có HPG (6,6%), SSI (6,3%), VRE (5,8%), DXG (5,6%), HSG (5,2%), MSN (3,9%)…

Đi cùng với kỳ vọng về ngành bất động sản Việt Nam đang trên đà phát triển, HSG có thể hiểu là một trong những chiến lược dài hơi của Tundra. Tuy nhiên, tính đến nay HSG là một trong số ít cổ phiếu ghi nhận lỗ cho Tundra với mức giảm hơn 25% trong tháng 4. Hiện, cổ phiếu HSG trên thị trường ngày càng rớt sâu, đi cùng với tình hình kinh doanh kém sắc, liệu rằng niềm tin Tundar đặt vào "ông lớn" tôn mạ này có chính xác?

Khó từ ngoài vào trong, Hoa Sen Group đang là "canh bạc" của Tundra?

Thật vậy, biên lợi nhuận giảm sâu, áp lực nợ vay nặng nề và rủi ro mất thị phần tôn mạ đang là những gì thị trường nói về HSG thời gian gần đây.

Kết thúc quý 1 niên độ 2017-2018, doanh thu HSG đạt 7.663 tỷ đồng, tăng trưởng 23% so với cùng kỳ năm trước. Tuy nhiên, giá vốn hàng bán tăng cao khiến lợi nhuận gộp gần như đi ngang cùng kỳ, đạt 1.181 tỷ đồng. Nguyên nhân chủ yếu do giá nguyên liệu đầu vào thép cuộn cán nóng (HRC) tăng 10%, trong khi giá sản phẩm đầu ra chỉ tăng 1-2%. Đây là rủi ro chung của toàn thị trường, không riêng HSG mà cả những công ty trong ngành đều chứng kiến biên lợi nhuận giảm từ đầu năm nay.

Điều này cũng đã được ban lãnh đạo HSG đề cập trước đó, trong niên độ 2017-2018, Tập đoàn đặt mục tiêu đạt 30 ngàn tỷ đồng doanh thu, tăng 15% trong khi lãi sau thuế chỉ tăng 1% lên 1,35 ngàn tỷ đồng. Giải thích cho vấn đề này, ban quản lý HSG cho biết do thị trường tôn mạ đang dần xảy ra tình trạng dư cung, cộng thêm những thách thức trong cơ chế nhập khẩu của các quốc gia, sản lượng tiêu thụ dự báo sẽ gặp nhiều khó khăn trong thời gian tới. Thêm vào đó, lợi nhuận khổng lồ từ thị trường tôn mạ đang thu hút càng nhiều đối thủ cạnh tranh, thị trường trong nước do đó cũng đang trở nên ngày càng khốc liệt hơn. Xét về thị trường thép dẹt toàn cầu, giá HRC đang dần tăng cao, vượt hơn 600 USD/tấn, so với mức giá khoảng 250 USD vào thời kỳ 2015-2016, đã ngày càng thắt chặt biên lợi nhuận của HSG vì chi phí đầu vào tăng cao.

Không chỉ vậy, chi phí lãi vay tăng tới 70% với tổng dư nợ vay ngắn hạn 13.917 tỷ, tăng gần 5.000 tỷ so với hồi đầu kỳ, nợ vay dài hạn cũng tăng đáng kể lên mức 3.137 tỷ đồng. Được biết, tình trạng giảm thị phần tôn mạ kể từ năm 2012 được đánh giá xuất phát từ tốc độ tăng trưởng đầu tư của HSG đã thấp hơn toàn ngành, điều này khiến HSG phải "tích cực" tăng vay nợ để mở rộng đầu tư, hạ giá bán nhằm lấy lại thị phần. Chiến lược này bước đầu đã thành công khi thị phần HSG đã hồi phục lên 34,3% trong năm 2017 nhưng đổi lại, lợi nhuận năm ngoái của Tập đoàn đã giảm 11,5% và tiếp tục giảm sâu trong năm nay.

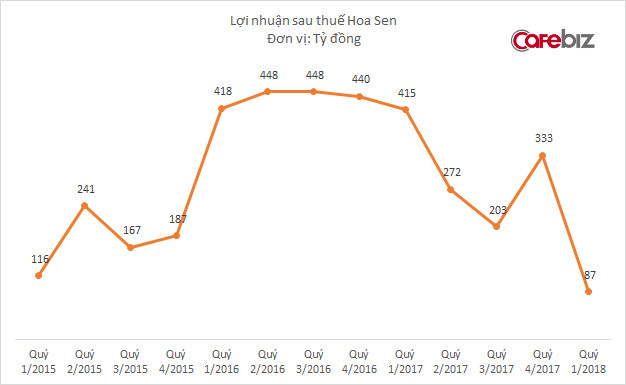

Bên cạnh chi phí lãi vay, chi phí bán hàng của Tập đoàn cũng tăng 35%, chi phí quản lý tăng gần 90% so với cùng kỳ. Kết quả là, HSG chỉ có lãi 87 tỷ đồng trong quý 1/2018, đây là con số thấp nhất trong vòng 4 năm qua của tập đoàn này.

Nguồn: Tổng hợp BCTC HSG.

Về rủi ro thị phần, nếu cuối năm 2017, thị trường tôn màu Việt Nam có quy mô 3,5 triệu tấn/năm, được chiếm lĩnh chủ yếu bởi HSG với 34% thị phần, ngoài ra còn có Thép Nam Kim (NKG) chiếm 16%, Tôn Đông Á với 14% thị phần và Tôn Phương Nam với 7% thị phần. Tuy nhiên, sự xuất hiện của 2 ông lớn Tập đoàn Hòa Phát (HPG) và Tập đoàn Thép Formosa Hà Tĩnh (FHS) với chuỗi giá trị hoàn chỉnh từ quặng đến tôn mạ kẽm, thị trường tôn màu theo đó được dự báo sẽ định hình lại trong thời gian không xa.

Nói về HPG, hiện là nhà sản xuất thép xây dựng lớn nhất Việt Nam (công suất 2,1 triệu tấn/năm và 24% thị phần), đã chú ý đến mảng tôn thép trong nhiều năm qua. Tập đoàn này chính thức gia nhập thị trường tôn mạ trong năm 2016 bằng việc xây dựng nhà máy cán tôn mạ công suất 400.000 tấn tại Hưng Yên, nhà máy có vốn đầu tư 2.400 tỷ đồng và dự kiến đi vào hoạt động vào cuối quý 2 năm nay. Song song đó, giai đoạn 2 của khu liên hợp thép Dung Quất dự kiến đi vào hoạt động vào cuối năm 2019 (sớm hơn 1 năm so với kế hoạch ban đầu), đã giúp HPG sản xuất 2 triệu tấn thép cuộn cán nóng/năm, hoàn thiện chuỗi giá trị khép kín trong thị trường tôn mạ.

Còn FHS đã nhận được giấy phép đầu tư trong năm 2008, nhằm phát triển một trong những tổ hợp thép lớn nhất trên toàn châu Á ở khu vực ven biển Hà Tĩnh. Trong giai đoạn 1, khu liên hợp bao gồm các nhà máy thép, cảng Sơn Dương và nhà máy nhiệt điện 650MW, có vốn đầu tư 10,5 tỷ USD, có khả năng sản xuất 7,5 triệu tấn thép mỗi năm. Trong giai đoạn 2, công suất tăng đáng kể lên 22,5 triệu tấn thép. Sau khi đi vào vận hành, FHS được dự báo sẽ góp phần hoàn thiện chuỗi giá trị thép của Việt Nam. FHS hiện là nhà sản xuất HRC duy nhất tại Việt Nam với sản lượng 6 triệu tấn/năm, đáp ứng 100% nhu cầu của thị trường trong nước (năm 2017 Việt Nam nhập khẩu 5,5 triệu tấn HRC).

Nội bộ hóa từ giao dịch hàng hóa đến cổ phiếu!

Một vấn đề khác ở HSG chính là việc mua bán qua lại giữa hệ thống các công ty con và công ty liên kết. Điển hình năm tài chính 2016-2017, HSG đã có giao dịch bán hàng hóa lên tới hơn 4.147 tỷ, mua 2.868 tỷ, phí vận chuyển 72 tỷ, chiết khấu thương mại 73 tỷ, bán tài sản 36 tỷ đồng với Công ty TNHH Tập đoàn Đầu tư Hoa Sen. Đây là công ty do ông Lê Phước Vũ - Chủ tịch Hội đồng quản trị HSG nắm vị trí Chủ tịch (ông Vũ hiện đang sở hữu trực tiếp 25,1% vốn điều lệ HSG). Như vậy, doanh thu bán hàng qua Tập đoàn Đầu tư Hoa Sen chiếm 16,7% tổng doanh thu của HSG trong năm tài chính 2016-2017.

Bước sang niên độ tài chính 2017-2018, HSG tiếp tục giao dịch bán hàng qua Tập đoàn Đầu tư Hoa Sen gần 2.827 tỷ; giao dịch mua hàng trị giá 1.328 tỷ, 32 tỷ giao dịch bán tài sản, với tổng chiết khấu thương mại 30,7 tỷ, chiếm 18,18% tổng doanh thu của HSG.

Không chỉ vậy, bức tranh giao dịch cổ phiếu HSG một năm qua ngoại trừ Chủ tịch, còn lại thì cũng chỉ toàn là tên tuổi người nhà. Điển hình như Công ty Tam Hỷ hay Tập đoàn Đầu tư Hoa Sen đều do ông Vũ làm Chủ tịch HĐQT. Trong đó, giao dịch bán 10 triệu cổ phiếu HSG của Công ty Tam Hỷ diễn ra lúc giá đang tăng mạnh, ngược lại những lần mua vào của Tập đoàn Đầu tư Hoa Sen đều rơi vào vùng giá thấp. Ngoài ra, Thành viên HĐQT (không điều hành) Lý Văn Xuân cùng vợ và con gái cũng tích cực mua vào bán ra cổ phiếu HSG. Riêng với ông Vũ, luôn khẳng định giá cổ phiếu HSG sẽ tăng, năm qua những lần mua bán cổ phiếu HSG của ông Vũ đều gây chú ý mạnh với khối lượng giao dịch không hề nhỏ, hơn nữa "may mắn thay" lại mua tại vùng giá thấp và bán ra khi giá chạm đỉnh!

Nguồn: Tổng hợp giao dịch cổ phiếu HSG niên độ 2016-2017.

Tựu trung lại, đến hôm nay vẫn chưa thấy "trần tình" nào từ Chủ tịch Lê Phước Vũ khi giá cổ phiếu đang dần rớt về vùng đáy lịch sử. Trong khi đó, Công ty Tâm Thiện Tâm - cổ đông lớn thứ 4 tại HSG; do bà Hoàng Thị Hương Xuân, vợ ông Vũ làm Chủ tịch - đã đăng ký bán sạch số lượng cổ phiếu HSG trong thời điểm đơn vị bốc hơi hơn 50% chỉ sau 4 tháng, khiến vốn hóa thị trường của HSG mất hơn 5.000 tỷ đồng.

Có phải rằng, chính người trong nhà cũng không còn niềm tin vào HSG? Kết quả kinh doanh còn khó khăn, rủi ro cạnh tranh tăng mạnh, giao dịch mua bán khối lượng lớn thông qua công ty con, liệu HSG thời gian đến sẽ như thế nào?

- Từ khóa:

- Hoa sen group

- Cổ đông lớn

- Thị trường mới nổi

Xem thêm

- PYN Elite Fund trở thành cổ đông lớn của Bảo hiểm Quân đội (MIG)

- Con gái Chủ tịch Novaland mua chưa đầy một nửa lượng cổ phiếu NVL đã đăng ký

- Thị trường trở nên khó đoán, giao dịch theo cổ đông lớn liệu có hiệu quả?

- Một công ty từng là 'biểu tượng khởi nghiệp' sụp đổ sau 2 năm: Cổ phiếu bốc hơi 99%, vốn hóa từ 1,5 tỷ USD chỉ còn 9 triệu USD, cổ đông ước giá như chưa lên sàn

- Nhóm quỹ Dragon Capital bán ròng 50 triệu cổ phiếu DXG từ đầu tháng 2, không còn là cổ đông lớn tại GEX

- Không còn đặt toàn bộ niềm tin vào cổ phiếu, giới đầu tư Mỹ đang đổ tiền vào các tài sản khác có lợi nhuận cao hơn

- Tập đoàn bất động sản vừa bác tin trả lương bằng voucher chính thức trở thành cổ đông lớn tại một công ty lữ hành hàng đầu Việt Nam

Tin mới

Tin cùng chuyên mục