Khoản nợ 2,5 nghìn tỷ USD khiến cả Warren Buffett cũng bị cuốn vào vòng xoáy, đe dọa tạo ra cuộc khủng hoảng lớn hơn cả năm 2008 (P.2)

Câu chuyện của McDonald’s

Đối với nhiều người trên thế giới, chuỗi cửa hàng ăn nhanh McDonald’s là biểu tượng của người Mỹ. Thế những thương hiệu này cũng ngập trong nợ nần như bao doanh nghiệp khác.

Vào năm 2008, tỷ phú Bill Ackman đã thuyết phục hội đồng quản trị của McDonald’s nhượng quyền lại 9.000 chi nhánh của hãng trên toàn nước Mỹ để các cửa hàng tự hoạt động, qua đó thu hồi vốn nhằm mua lại 12,6 tỷ USD cổ phiếu cho cổ đông.

Sau cuộc khủng hoảng tài chính, McDonald’s tiếp tục thực hiện chiến lược vay vốn để làm hài lòng cổ đông cũng như nhượng quyền lại các chi nhánh để tiết kiệm chi phí. Cho đến hiện tại, khoảng 93% số cửa hàng mang tên hãng trên toàn thế giới được vận hành bởi những ông chủ nhỏ địa phương.

Hệ quả là McDonald’s chẳng nắm giữ mấy tài sản nữa và dù nhận tiền phí trả hàng tháng của các chi nhánh nhượng quyền nhưng vẫn ngồi trên hàng chục tỷ USD nợ. Trong khoảng 2014 đến cuối 2019, hãng đã phát hành 21 tỷ USD trái phiếu, đồng thời mua lại hơn 35 tỷ USD cổ phiếu, chi trả 19 tỷ USD cổ tức, qua đó phân phối lại hơn 50 tỷ USD cho cổ đông. Con số này cao hơn rất nhiều so với lợi nhuận 31 tỷ USD cùng kỳ của McDonald’s.

Số liệu là vậy nhưng với những nhà đầu tư Phố Wall, cổ phiếu của McDonald’s lại khá hấp dẫn khi tăng trưởng hơn 100% trong khoảng 2015-2019. CEO Steve Esterbrook của hãng cũng được thưởng khoản tiền 78 triệu USD nhờ gia tăng lợi ích cho cổ đông trong cùng kỳ.

Tuy nhiên tình hình tài chính của hãng thì ngày một đáng lo. Năm 2010, McDonald’s chỉ có 0,38 USD nợ ròng trên mỗi USD doanh thu. Thế nhưng khi CEO Esterbrook bị sa thải vào năm 2019 do bê bối tình dục, con số này là 1,58 USD nợ ròng trên mỗi USD doanh thu.

Hiện nay, tổng nợ của McDonald’s đạt tới 33 tỷ USD, cao gần 5 lần so với trước cuộc khủng hoảng 2008. Trái phiếu của hãng được xếp hạng BBB, chỉ cao hơn 2 bậc so với hạng rác và thấp hơn so với hạng A vào năm 2015.

Khi dịch Covid-19 bùng phát, hầu hết cửa hàng của McDonald’s đều vắng khách và cổ phiếu nhanh chóng mất 40% giá trị. May mắn thay, FED đã can thiệp và McDonald’s nhanh chóng vay được 3,5 tỷ USD để sống sót. Hãng đã ngay lập tức phải tạm ngưng việc mua lại cổ phiếu cho cổ đông và bắt đầu cân đối lại tình hình tài chính.

Không riêng gì McDonald’s, hàng loạt những thương hiệu lớn khác như Pizza Hut, Yum, Taco Bell hay KFC đều có chung tình trạng. Ngay cả những tập đoàn ngành khác như Boeing, AT&T, Altria… cũng vay nợ hàng chục tỷ USD để rồi giờ đây ngồi chờ FED giải cứu khi dịch Covid-19 khiến mọi thứ đổ bể.

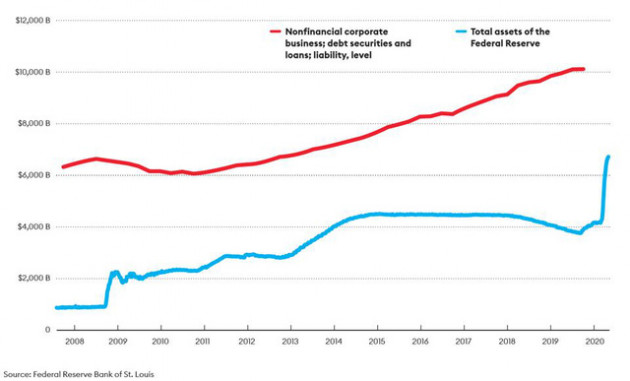

Tổng dư nợ doanh nghiệp phi tài chính tại Mỹ đã hơn 10 nghìn tỷ USD nhưng FED đang mua vào rất nhiều những khoản nợ này nhằm bình ổn thị trường.

Đến Warren Buffett cũng chào thua

Nói đến mua lại cổ phiếu, IBM có lẽ là người mạnh tay nhất khi chi trả 90% dòng tiền của hãng cho cổ đông, qua đó hoàn lại 125 tỷ USD cho họ trong khoảng 2010-2019. Hệ quả là tỷ lệ nợ trên doanh thu của IBM đã tăng từ 17% lên 70%, đạt 52 tỷ USD hiện nay.

Thậm chí Berkshire Hathaway cũng bị cuốn vào vòng xoáy nợ nần này. Năm 2013, công ty của tỷ phú Warren Buffett mua lại hãng Heinz với 28 tỷ USD và 2 năm sau đó là Kraft Foods với 47 tỷ USD. Công ty mới được thành lập và liên tục sáp nhập những thương hiệu như Jell-O, Velveeta hay Oscar Mayer, đồng thời nhận luôn khoản nợ 30 tỷ USD do phát hành trái phiếu. Sau đó, hãng tiếp tục nợ thêm 90 tỷ USD để cố gắng mua lại Unilever với 143 tỷ USD nhưng bất thành, khiến công ty tiếp tục ngập đầu trong nợ.

Sau khi dịch Covid-19 bùng phát, cổ phiếu của Kraft nhanh chóng lao dốc vì nợ cao còn doanh thu ảnh hưởng. Tổng mức vốn hóa thị trường của hãng giảm từ 118 tỷ USD vào tháng 2/2017 xuống chỉ còn 38 tỷ USD hiện nay. Tổng giá trị cổ phiếu mà Berkshire Hathaway nắm giữ trong Kraft cũng giảm mạnh từ 13,8 tỷ USD xuống chỉ còn 10 tỷ USD.

Trong tháng 2/2020, cả S&P và Fitch đều hạ mức xếp hạng tín nhiệm của trái phiếu Kraft xuống mức rác.

Báo cáo của FED chi nhánh St.Louis cho thấy tính đến cuối năm 2019, tổng dư nợ của các doanh nghiệp phi tài chính ở Mỹ đã đạt 10 nghìn tỷ USD, cao hơn 64% so với đầu năm 2010. Phần lớn những khoản cứu trợ của FED, chính sách nới lỏng định lượng (QE) hay tiền hỗ trợ từ ngân sách cho các tập đoàn lớn trong khoảng thời gian này đều đi vào túi cổ đông hay CEO thông qua hoạt động mua lại cổ phiếu, trả cổ tức, tiền thưởng…

Hầu như chẳng ai quan tâm đến chuyện này vì giá cổ phiếu vẫn tăng, nhà đầu tư được tiền, CEO có thưởng còn thị trường vẫn hoạt động. Mọi chuyện chỉ tồi tệ đi khi khủng hoảng diễn ra và FED buộc phải tung tiếp hàng tỷ USD để mua lại các khoản nợ xấu nhằm giữ cho những công ty trên không phá sản.

Có thể nói, chính dịch Covid-19 đã giúp những tập đoàn lớn tránh khỏi phá sản vì nợ khi FED bơm hàng nghìn tỷ USD vào nền kinh tế với quan điểm "sẵn sàng làm mọi thứ có thể với bất cứ giá nào để cứu thị trường".

Chính bản thân FED đã nhiều lần bày tỏ tín hiệu rằng nhiều tập đoàn quá lớn để sụp đổ (Too Big to Fail) và họ cần ra tay nhằm tránh một cuộc khủng hoảng tồi tệ hơn năm 2008. Tất nhiên, những người đóng thuế Mỹ sẽ phải chịu thiệt hại cho việc nợ nần thái quá này.

Không dừng lại ở đó, hãng BlackRock dự đoán từ nay đến cuối năm, FED sẽ chi khoảng 7 nghìn tỷ USD để cứu các con nợ lớn trên thị trường.

Nói cách khác, việc làm của FED chẳng khác gì chuyện cứu chữa những con nghiện nợ bằng các khoản nợ lớn hơn nữa.

- Từ khóa:

- Warren buffett

- Chuỗi cửa hàng

- Thu hồi vốn

- Khủng hoảng tài chính

- Tiết kiệm chi phí

- Nhà đầu tư

- Thương hiệu lớn

- Bình ổn thị trường

- Phát hành trái phiếu

Xem thêm

- Không phải vàng hay Bitcoin, tác giả 'Cha giàu, Cha nghèo' bất ngờ chỉ ra đây mới là kênh đầu tư vượt trội trong 2 tháng tới

- Lộ diện cửa hàng đầu tiên ở miền Bắc của chuỗi cafe 24/7 đình đám TP.HCM: Điểm hẹn mới cho các 'cú đêm' chính hiệu Hà Nội, vị trí có gì đặc biệt?

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Cầm 100k có tự tin 'phá đảo thiên đường ẩm thực' ở GS25 - chuỗi cửa hàng tiện lợi vừa khai trương đồng loạt 6 store ở Hà Nội?

- GS25 đổ bộ Hà Nội: Có gì hot tại chuỗi cửa hàng tiện lợi Hàn Quốc khiến genZ đội mưa đi trải nghiệm?

- Giá thịt heo bao giờ hạ nhiệt?

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

Tin mới

Tin cùng chuyên mục