Không chờ chính sách siết, các nhà băng đã chủ động rút sâu vốn ngắn hạn cho vay trung dài hạn

Dự kiến siết vốn ngắn hạn cho vay trung dài hạn xuống 30%

Như BizLIVE phản ánh thời gian qua, Ngân hàng Nhà nước đang lấy ý kiến rộng rãi đối với dự thảo thông tư thay thế Thông tư 36/2014/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng , chi nhánh ngân hàng nước ngoài (Thông tư 36).

Trong đó, một nội dung quan trọng nhận được rất nhiều ý kiến trái chiều là sửa đổi liên quan đến việc tiếp tục giảm giới hạn tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn về mức 30%.

Dự thảo đưa ra 2 phương án điều chỉnh với các lộ trình khác nhau.

Phương án 1 giảm theo chu kỳ mỗi năm giảm 5%. Cụ thể đến hết ngày 30/6/2020 vẫn giữ mức tối đa 40%, đến hết ngày 30/6/2021 tối đa 35% và từ 01/7/2021 tối đa 30%.

Phương án 2 giảm theo chu kỳ mỗi năm giảm 3%. Theo đó, đến hết ngày 30/6/2020 vẫn giữ mức tối đa 40%, đến hết ngày 30/6/2021 tối đa 37%, đến hết ngày 30/6/2022 tối đa 34%; và từ 01/7/2022 tối đa 30%.

Ngân hàng sớm chủ động phòng thủ

Dù đây mới là dự thảo, quy định hiện hành vẫn ở mức cao với 40%, nhưng thực tế các ngân hàng đã chủ động rút sâu tỷ lệ vốn ngắn hạn cho vay trung và dài hạn.

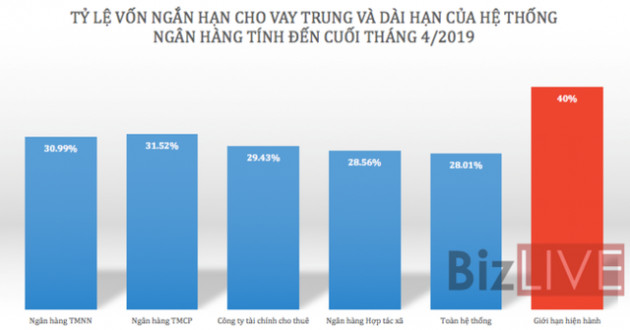

Cập nhật mới nhất từ Ngân hàng Nhà nước, đến cuối tháng 4/2019, tỷ lệ vốn ngắn hạn cho vay trung, dài hạn toàn hệ thống tiếp tục giảm xuống mức 28,01%, giảm so với mức 28,77% công bố hồi cuối tháng 2/2019 và đang nằm rất sâu dưới giới hạn 40% theo quy định hiện hành.

Trong đó, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn tại các ngân hàng thương mại nhà nước là 30,99% và tại ngân hàng thương mại cổ phần là 31,52%, giảm khá mạnh so với 2 tháng trước đó, ở mức lần lượt 31,56% và 32,94%.

Nhìn vào những con số trên, có thể thấy mục tiêu giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn xuống 30% trong hơn 2 hoặc 3 năm tới không phải là áp lực quá lớn.

Theo đánh giá của Ngân hàng Nhà nước, khó khăn có thể xảy ra đối với một số ngân hàng có hoạt động cho vay trung dài hạn lớn, nhưng trên tổng thể thị trường thì đây là mục tiêu khả thi, và vì vậy mức tác động được dự báo trong tầm kiểm soát.

Trên giác độ thông lệ quốc tế, quy định quản lý rủi ro thanh khoản (trong đó có rủi ro về độ lệch kỳ hạn do dùng vốn ngắn hạn để cho vay trung dài hạn) được chú trọng, nhất là sau khủng hoảng kinh tế - tài chính năm 2007-2009, thể hiện qua một số chỉ tiêu về nguồn vốn ổn định, về khả năng thanh khoản của các ngân hàng thương mại được quy định chặt chẽ trong Hiệp ước an toàn vốn (Basel III, hiệu lực có lộ trình từ năm 2013-2019).

Theo đó, các ngân hàng thương mại hầu như sẽ không được sử dụng nguồn vốn có tính chất ngắn hạn để phục vụ cho vay hoặc đầu tư trung dài hạn.

Như vậy, so với thông lệ quốc tế, mức mục tiêu 30% đến giữa năm 2021 (phương án 1) hoặc giữa năm 2022 (phương án 2) vẫn là con số khiêm tốn, có tính đến yếu tố thị trường vốn (thị trường cổ phiếu và trái phiếu) Việt Nam chưa phát triển.

Bên cạnh đó, việc hạn chế hơn ngân hàng thương mại cho vay trung dài hạn có thể giúp Việt Nam phát triển mạnh mẽ hơn thị trường vốn, khuyến khích các doanh nghiệp tìm kiếm nguồn vốn trên thị trường chứng khoán , từ đó khắc phục hiện tượng mất cân bằng trong hệ thống tài chính.

Hiện nay, hệ thống ngân hàng chiếm đến 68% tổng tài sản toàn hệ thống tài chính và đang đảm nhận nhiệm vụ chính trong cung ứng vốn trung dài hạn cho nền kinh tế (chức năng lẽ ra thuộc về thị trường vốn), khi mà tỷ trọng tín dụng trung dài hạn của hệ thống các tổ chức tín dụng vẫn ở mức 50,6% (cuối năm 2018).

Điều này, theo đánh giá của ông Đào Minh Tú, Phó Thống đốc Ngân hàng Nhà nước tại một diễn đàn gần đây, là đang tạo sức ép và rủi ro lớn cho hệ thống tổ chức tín dụng.

Và việc thúc đẩy, tạo điều kiện cho doanh nghiệp huy động vốn trên thị trường vốn được coi là nhiệm vụ then chốt giúp góp phần giải quyết vấn đề trên.

- Từ khóa:

- Ngân hàng

- Cho vay dài hạn

- Cho vay

- Vốn ngắn hạn cho vay trung dài hạn

- Ngân hàng thương mại

- Ngân hàng nhà nước

- Thông tư 36

Xem thêm

- Đang là thời điểm cực kỳ rủi ro khi xuống tiền mua vàng

- "Bơm" vốn cho kinh tế tư nhân: Lãnh đạo Ngân hàng Nhà nước nói gì?

- Giá vàng tăng vù vù, nhiều người ngậm ngùi hoãn cưới

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- Giá vàng tăng dữ dội thế nào từ đầu năm 2025?

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

Tin mới

Tin cùng chuyên mục