Khủng hoảng ở Thổ Nhĩ Kỳ: Tồi tệ hơn Lehman, tương đương châu Á cuối những năm 1990

Đồng lira của Thổ Nhĩ Kỳ đang chìm trong cơn lao dốc tồi tệ nhất trong lịch sử các thị trường mới nổi và có rất ít dấu hiệu cho thấy đà lao dốc sẽ sớm kết thúc. Sau khi giảm 17% trong phiên cuối tuần trước, phiên giao dịch sáng nay đồng tiền này tiếp tục giảm thêm và thủng đấy 7 lira đổi 1 USD trước khi hồi phục nhẹ trở lại. Tính từ cuối tháng 6, khi Tổng thống Recep Tayyip Erdogan tái đắc cử và củng cố đáng kể quyền lực, đồng lira đã giảm gần 30%.

Dưới đây là 3 biểu đồ cho thấy thế "ngàn cân treo sợi tóc" mà thị trường tài chính Thổ Nhĩ Kỳ đang phải đối mặt.

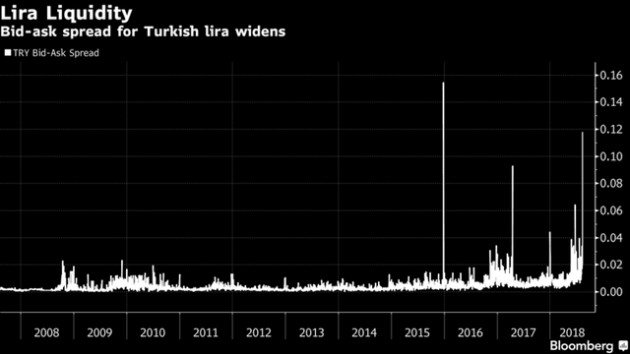

Vì đồng lira lao dốc, chi phí để giao dịch đồng tiền này cũng tăng lên. Chênh lệch giá đặt mua và đặt bán (bid-ask spread), hay khoản chênh lệch giữa mức giá mà các nhà giao dịch sẵn sàng bỏ ra để mua vào và bán ra đồng lira, đã vượt qua cả mức nhìn thấy khi khủng hoảng tài chính toàn cầu nổ ra năm 2008 sau sự kiện ngân hàng Lehman Brothers sụp đổ. Mặc dù kỷ lục vẫn thuộc về năm 2015, mức thanh khoản yếu cho thấy thị trường đang rất khó khăn.

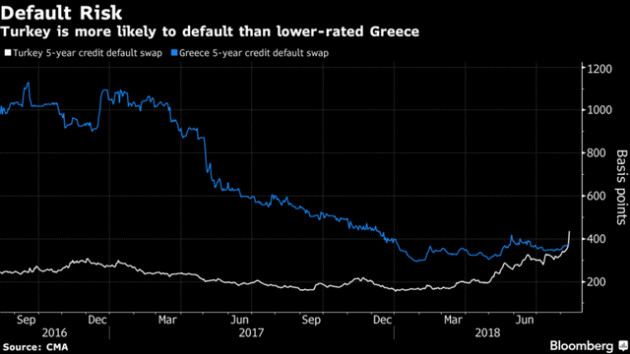

Đồng lira yếu cũng khiến những khoản vay nợ bằng ngoại tệ trở nên đắt đỏ hơn. Kết quả là rủi ro vỡ nợ của Thổ Nhĩ Kỳ tăng lên, đẩy tăng chi phí bảo hiểm chống lại sự kiện vỡ nợ bằng các hợp đồng hoán đổi. Dù có mức xếp hạng tín nhiệm cao hơn Hy Lạp 4 bậc theo Moody’s, Thổ Nhĩ Kỳ hiện bị coi là có nhiều khả năng vỡ nợ hơn. Giá hợp đồng hoán đổi tín dụng (CDS) kỳ hạn 5 năm cho thấy có 25% khả năng nước này sẽ vỡ nợ trong vòng 5 năm tới.

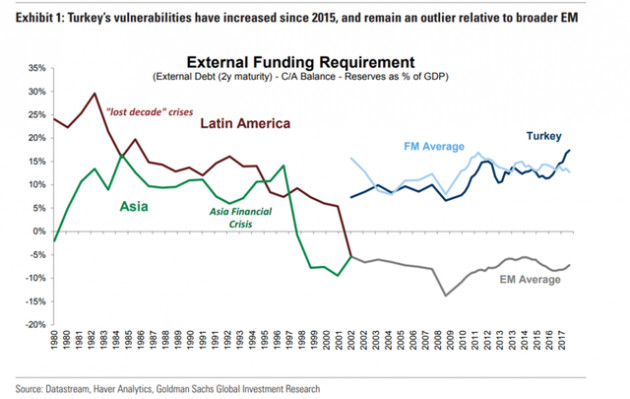

Thiếu nguồn vốn trong nước, Thổ Nhĩ Kỳ phải vay mượn từ các nhà đầu tư nước ngoài để có tiền chi tiêu. Theo thống kê của Goldman Sachs, lỗ hổng nguồn vốn (funding gap – chênh lệch giữa số tiền cần để chi tiêu và số tiền sẵn có) của Thổ Nhĩ Kỳ hiện lớn hơn cả ở một số nền kinh tế châu Á đã lâm vào khủng hoảng trong thời kỳ cuối những năm 1990 hay khủng hoảng nợ ở châu Á Mỹ Latinh trong những năm 1980.

- Từ khóa:

- Thổ nhĩ kỳ

- đồng lira

- Khủng hoảng

Xem thêm

- Quốc gia từng giúp dầu Nga 'tuồn' vào châu Âu bất ngờ quay xe: Tuyên bố sẽ tuân thủ mức giá trần của G7, mua dầu từ Brazil để thay thế

- Quốc gia có trữ lượng khí đốt top 5 thế giới vừa trở thành cứu tinh mới nhất cho EU: Xây đường dẫn thẳng đến Trung Âu, 1,3 tỷ m3 sẽ được bơm trong năm nay

- Sau Trung Quốc và Ấn Độ, thêm một bạn hàng 'làm khó' dầu Nga: Chỉ mua dầu tuân thủ giá trần, từng tiết kiệm được 2 tỷ USD nhờ dầu giá rẻ

- Ukraine vừa chặn khí đốt Nga, một quốc gia G20 bỗng nổi tham vọng trở thành nhà cung cấp thay thế trung chuyển khí đốt Moscow

- Một mặt hàng chỉ vài nghìn đồng bán đầy chợ Việt nhưng đang chứng kiến khủng hoảng tại Mỹ, giá tăng vùn vụt do khan hiếm

- Sóng gió lại đến với dầu Nga: Một loạt các công ty môi giới đồng loạt 'quay xe', xuất khẩu dầu sang 'cá mập' châu Á đứng trước rủi ro lớn

- Trừng phạt của phương Tây "như muối bỏ bể", doanh thu từ dầu khí của Nga vẫn tăng đều, dầu Moscow "biến hình" không ngừng chảy vào châu Âu

Tin mới

Tin cùng chuyên mục