Lãi suất liên ngân hàng đứt gãy, hệ thống gần như không cần hỗ trợ nguồn

Ngày 11/8, thị trường liên ngân hàng chứng kiến đà giảm rất mạnh và đồng loạt ở các kỳ hạn của lãi suất VND.

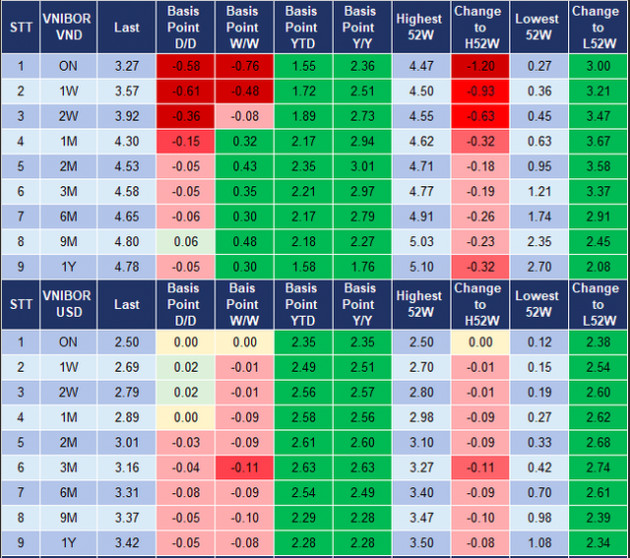

Cụ thể, cập nhật đến sáng 11/8, lãi suất VND qua đêm trên thị trường này giảm tới 58 điểm cơ bản, xuống chỉ còn 3,27%/năm; kỳ hạn 1 tuần giảm tới 61 điểm cơ bản và còn 3,57%/năm; kỳ hạn 2 tuần cũng giảm khá mạnh với 36 điểm, còn 3,92%/năm…

Như vậy, so với đỉnh điểm lên tới quanh 5%/năm trong đợt biến động cuối tháng 7 đầu tháng 8 vừa qua, lãi suất VND đã có hướng đứt gãy mạnh và khá sâu.

Lãi suất liên ngân hàng cập nhật sáng 11/8 - Nguồn: MSB Research

Diễn biến trên thể hiện sau khi thị trường dần hấp thụ quyết định tăng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) trong cuộc họp chính sách tháng 7. Mức tăng 75 điểm cơ bản đã nằm trong dự tính trước đó của thị trường. Trước và sau quyết định từ cuộc họp này, Ngân hàng Nhà nước Việt Nam (NHNN) cũng đã có những động thái đáng chú ý và tác động đến lãi suất liên ngân hàng.

Cụ thể, NHNN đã liên tiếp hút bớt tiền về, đặc biệt là động thái chuyển hướng lãi suất thị trường mở (OMO) từ cố định trước đó sang "thả nổi" qua đấu thầu. Cùng với lãi suất liên ngân hàng, lãi suất OMO tăng đột biến qua động thái trên đã tạo cân đối mới tại thị trường Việt Nam.

Sau khi các hiệu ứng tác động từ các sự kiện trên dần chuyển tiếp vào thị trường, lãi suất VND liên ngân hàng đã dần bình ổn và có đường đứt gãy sâu nói trên. Dự báo xu hướng gãy này sẽ dần cân bằng, với chênh lệch lãi suất VND cao hơn đáng kể so với lãi suất USD trên thị trường liên ngân hàng, cũng như có tương quan nhất định với lãi suất OMO (hiện cũng xoay quanh 4%/năm).

Hướng cân bằng và dần ổn định trên cũng thể hiện ở cân đối nguồn hệ thống. Sau khi liên tiếp bơm ròng lượng lớn qua OMO nhưng chỉ nhất thời, lượng vốn NHNN bơm qua đây đã giảm nhiệt, đến phiên 11/8 đã gần như trở lại bình thường như kéo dài trước đây: vẫn chỉ quen thuộc với quanh 300 tỷ đồng bơm ra và vẫn chỉ một vài thành viên tiếp cận.

Theo đó, hệ thống hiện gần như không cần nguồn hỗ trợ bơm thêm từ NHNN qua OMO. Một phần liên quan, lượng tiền Nhà điều hành hút bớt trước đó đã và đang lần lượt chảy trở lại thị trường để tạo "nguồn mới".

Như đến ngày 10/8, lượng tín phiếu lưu hành (số dư tiền hút bớt về) chỉ còn có 41.025 tỷ đồng so với quanh 170.000 tỷ đồng cao điểm khoảng một tháng trước. Như vậy đã có khoảng 130.000 tỷ đồng bị hút về vừa qua ở kênh tín phiếu đã lần lượt đáo hạn và chảy trở lại thị trường.

- Từ khóa:

- Lãi suất liên ngân hàng

- Tăng lãi suất

- Cục dự trữ liên bang mỹ

- Ngân hàng nhà nước

- Nhà nước việt nam

- Lãi suất thị trường

- Cục dự trữ liên bang

Xem thêm

- Liên tiếp lập đỉnh, giá vàng tuần tới tăng hay giảm?

- "Giá iPhone tại Việt Nam sẽ có xu hướng tăng trong thời gian tới"

- Giá bạc hôm nay 7/4: đi ngang sau khi mất hơn 10% vào tuần trước

- Giá bạc miếng trong nước lao dốc sau khi lập đỉnh, mất hơn 10% chỉ trong 1 tuần

- Giá vàng mất mốc 3.100 USD/ounce

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Lý do chính khiến giá vàng cao kỷ lục

Tin mới

Tin cùng chuyên mục