Lãi suất qua đêm liên ngân hàng tăng gấp rưỡi sau 1 tuần, ngân hàng phải vay lẫn nhau đắt hơn nhiều lãi suất huy động dân cư

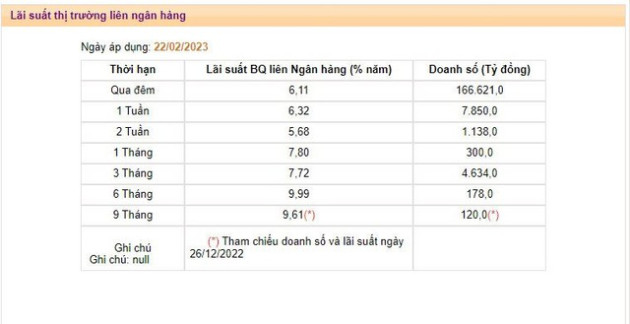

Số liệu mới được Ngân hàng Nhà nước (NHNN) công bố cho thấy, lãi suất VND bình quân liên ngân hàng kỳ hạn qua đêm (kỳ hạn chính chiếm 90 – 95% doanh số giao dịch) trong phiên 22/2 đã tăng mạnh lên 6,11%/năm từ mức 4,81%/năm trước đó. So với mức thấp ghi nhận vào ngày 15/2 (4,05%), lãi suất qua đêm liên ngân hàng đã tăng lên gấp rưỡi chỉ sau 1 tuần.

Ở các kỳ hạn ngắn 1 và 2 tuần, lãi suất VND cũng tiếp tục tăng mạnh so với hồi trung tuần tháng 2, lên lần lượt 6,32% và 5,68%. Trong khi kỳ hạn 1 tháng và 3 tháng đang được các ngân hàng vay mượn lẫn nhau với lãi suất 7,8%/năm và 7,72%/năm, cao hơn 1,7 – 1,8 điểm % so với mức lãi suất huy động tiền gửi dân cư cùng kỳ hạn.

Đáng chú ý, kỳ hạn 6 tháng tiếp tục được các ngân hàng cho nhau vay với lãi suất bình quân gần 10%/năm, cao hơn khá nhiều so với lãi suất huy động dân cư cùng kỳ hạn niêm yết tại các ngân hàng (cao nhất là 9,35%/năm). Dù doanh số giao dịch chỉ đạt 178 tỷ đồng (chiếm chưa đầy 0,1% doanh số giao dịch), nhưng nhu cầu vay mượn tại kỳ hạn này có dấu hiệu tăng trong những phiên gần đây.

Nguồn: SBV

Lãi suất liên ngân hàng bật tăng mạnh trong bối cảnh NHNN đã hút về lượng lớn thanh khoản trong những tuần vừa qua. Cụ thể, tính từ đầu tháng 2 đến nay, Nhà điều hành đã hút ròng gần 180.000 tỷ ra khỏi hệ thống ngân hàng, thông qua kênh phát hành tín phiếu và OMO đáo hạn.

Đáng chú ý, trong những phiên gần đây, NHNN đã liên tiếp sử dụng tín phiếu có kỳ hạn lên tới 91 ngày (tương đương 3 tháng) để hút thanh khoản dài hạn với quy mô hàng chục nghìn tỷ đồng, bên cạnh tín phiếu 7 ngày. Việc phát hành thêm tín phiếu 91 ngày cho thấy định hướng “nhốt” tiền lâu hơn của cơ quan quản lý tiền tệ.

Trước đó, thanh khoản hệ thống cho thấy sự dồi dào khi nhu cầu vay cầm cố giấy tờ có giá (OMO) tại NHNN đã thu hẹp đáng kể, thậm chí tạm dừng trong nhiều phiên liên tiếp vào tuần trước. Hoạt động này chỉ xuất hiện trở lại vào đầu tuần này khi lãi suất liên ngân hàng bắt đầu tăng mạnh.

Theo giới phân tích, NHNN đang từng bước quay lại xu hướng hút ròng trên kênh thị trường mở, nhằm đẩy mặt bằng lãi suất thị trường 2 lên cao hơn so với lãi suất USD, tạo khoảng cách an toàn trước cuộc họp sắp tới của Fed.

Thực tế, sau nhịp giảm trong nửa đầu tháng 2, chênh lệch lãi suất giữa VND và USD trên thị trường liên ngân hàng đã thu hẹp nhanh chóng, đặc biệt ở các kỳ hạn ngắn. Điểm hoán đổi lãi suất mỏng, thậm chí đi vào vùng âm đi đã gây ảnh hưởng lên tỷ giá USD/VND. Trong tuần trước, giá USD tại các ngân hàng đã tăng khoảng 250 đồng, tương đương tăng hơn 1%. Giá USD ngân hàng bắt đầu hạ nhiệt trong những phiên gần đây khi lãi suất VND liên ngân hàng tăng mạnh trở lại.

Chứng khoán Vietcombank cho rằng, một trong những mục tiêu quan trọng của NHNN trong điều hành chính sách tiền tệ trong năm 2023 là đảm bảo tính hấp dẫn trong việc nắm giữ VND, hạn chế dòng vốn chảy khỏi Việt Nam khi lãi suất huy động USD vẫn luôn được duy trì ổn định ở mức 0%.

Do đó, đánh giá từ giả định mức lãi suất mục tiêu mà Fed hướng đến có thể dao động quanh 5% trong năm 2023, VCBS cho rằng để đảm bảo các cân đối kinh tế vĩ mô, mặt bằng lãi suất liên ngân hàng nhiều khả năng tiếp tục cao hơn đáng kể so với năm ngoái, mặt bằng trung bình khả năng cao neo quanh 7% đối với các kỳ hạn 1 đến 3 tháng. Đối với các kỳ hạn ngắn có thể dao động ở mức thấp hơn trong điều kiện dòng vốn đầu tư có những diễn biến thuận lợi hơn so với kỳ vọng.

- Từ khóa:

- Tỷ giá

- Lãi suất

- Ngân hàng

- Nhnn

- Ngân hàng nhà nước

Xem thêm

- Page có tick xanh giả mạo Phú Quý lừa người mua bạc thỏi tại VN

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- "Giá iPhone tại Việt Nam sẽ có xu hướng tăng trong thời gian tới"

- Mỹ công bố thuế đối ứng 46% với hàng hóa Việt Nam: 'xuất khẩu rau quả có khả năng ít bị ảnh hưởng'

- Giá vàng mất mốc 3.100 USD/ounce

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng có 'sập' xuống 90 triệu đồng/lượng?

Tin mới