Lãi từ dịch vụ của nhiều ngân hàng tăng mạnh

Bức tranh kết quả kinh doanh của hệ thống ngân hàng đang dần lộ diện với nhiều tín hiệu tích cực. Trong khi cho vay có phần chậm lại, thu nhập từ tín dụng vẫn có tăng trưởng khá tốt. Cùng với đó, các hoạt động ngoài lãi cũng có kết quả lạc quan, gia tăng tỷ trọng trong cơ cấu thu nhập của các nhà băng. Trong đó, điển hình là hoạt động dịch vụ tăng trưởng mạnh mẽ ở nhiều ngân hàng.

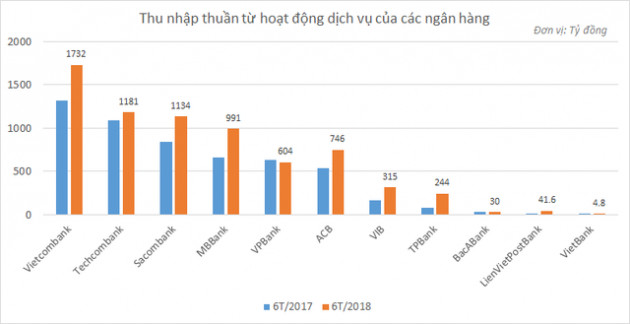

Vietcombank đang là ngân hàng có lãi từ dịch vụ cao nhất, đạt 1.732 tỷ đồng, tăng 418 tỷ tương đương với 32% so với cùng kỳ năm ngoái. Trong đó, thu nhập từ các hoạt động dịch vụ đạt 3.278 tỷ đồng, tăng 30% so với cùng kỳ. Như những năm trước đây, nguồn thu dịch vụ của nhà băng chủ yếu đến từ hoạt động thanh toán, chẳng hạn năm 2017 đóng góp 64% tổng thu nhập dịch vụ của ngân hàng.

Các ngân hàng khác như Sacombank, MB, ACB, VIB, TPBank và LienVietPostBank có tốc độ tăng trưởng thu nhập thuần từ dịch vụ khá cao (trên 30%). Thậm chí như VIB tăng gần gấp đôi đạt 315 tỷ, TPBank tăng gấp 3 lần đạt 244 tỷ, LienVietPostBank tăng 145% đạt gần 42 tỷ đồng.

Bên cạnh những ngân hàng kể trên có được tăng trưởng ấn tượng về hoạt động dịch vụ, một số khác tăng rất ít (Techcombank) hoặc thậm chí thụt lùi so với năm ngoái (VPBank, BacABank, VietBank).

Techcombank, vốn là ngân hàng có lãi từ dịch vụ cao nhất hệ thống trong năm 2017 và có tăng trưởng lợi nhuận rất nhanh ở mảng này lại cho thấy một kết quả không được như kỳ vọng trong 6 tháng đầu năm. Dù chỉ đứng sau Vietcombank song lãi từ hoạt động của ngân hàng này chỉ tăng 8% so với cùng kỳ năm ngoái đạt 1.092 tỷ đồng.

Nguồn thu nhập dịch vụ của Techcombank chủ yếu đến từ dịch vụ thanh toán và dịch vụ hợp tác bảo hiểm. Dịch vụ thanh toán và tiền mặt tăng 17,6% đạt 802 tỷ còn dịch vụ hợp tác bảo hiểm đạt 292 tỷ đồng, tăng 12%.

VPBank chỉ ghi nhận 604 tỷ đồng lãi từ dịch vụ, thấp hơn so với con số 633 tỷ đồng đạt được cùng kỳ năm ngoái. Đầu năm 2018, ngân hàng này đã ký kết hợp tác phân phối bảo hiểm với Daiichi Life, song nhiều khả năng khoản phí độc quyền phân phối bảo hiểm còn lại từ Công ty Bảo hiểm Dai-ichi Việt Nam được ghi nhận vào mục thu nhập khác thay vì hoạt động dịch vụ.

Tổng lãi từ dịch vụ của 11 ngân hàng đã công bố BCTC tăng 30% so với cùng kỳ năm 2017, tốc độ tăng khá cao khi không có phát sinh thu phí độc quyền phân phối bảo hiểm. Thay vào đó, các khoản hoa hồng và thưởng doanh số bảo hiểm ở nhiều ngân hàng đang có những đóng góp đều đặn và gia tăng tỷ trọng trong cơ cấu thu nhập dịch vụ của ngân hàng.

Chẳng hạn tại MB, thu nhập thuần từ dịch vụ bảo hiểm tăng tới 120% so với cùng kỳ và đóng góp 41% tổng lãi từ dịch vụ của ngân hàng này, trong khi cùng kỳ chỉ đạt 28%. Hay tại TPBank, thu phí dịch vụ kinh doanh và dịch vụ bảo hiểm đạt 53 tỷ trong 6 tháng đầu năm, gấp 13 lần so với cùng kỳ; thu khác về bảo hiểm đạt 70 tỷ (cùng kỳ không có).

Dịch vụ thanh toán, tiền mặt cũng có tăng trưởng đáng kể, tại VIB thu từ hoạt động thanh toán tăng 60%, tại TPBank tăng 66%, ...

Nhiều năm trở lại đây, các ngân hàng đang tìm nhiều cách để gia tăng tỷ trọng của nguồn thu nhập phi tín dụng. Trong đó, thu nhập dịch vụ được xem là nguồn thu dồi dào và ổn định nhất. Nếu như kinh doanh ngoại hối, mua bán chứng khoán và góp vốn, mua cổ phần dễ bị tác động bởi thị trường thì hoạt động dịch vụ là "tiền trao cháo múc" có thu nhập bền vững hơn cả.

Điển hình như trường hợp của LienVietPostBank 6 tháng đầu năm, trong khi nhiều hoạt động kinh doanh ảm đạm, thậm chí bị thua lỗ ở mua bán chứng khoán, điểm sáng duy nhất là hoạt động dịch vụ đem về gần 42 tỷ đồng thu nhập thuần, tăng 145% so với cùng kỳ.

Việc nhiều ngân hàng có lãi từ dịch vụ tăng mạnh dù không phát sinh những khoản thu đột biến cho thấy lợi nhuận ngành ngân hàng đang có những tăng trưởng ấn tượng, không chỉ về lượng mà còn về chất.

- Từ khóa:

- Kết quả kinh doanh

- Hệ thống ngân hàng

- Hoạt động dịch vụ

- Tổng thu nhập

- Dịch vụ thanh toán

- Công ty bảo hiểm

- Kinh doanh ngoại hối

- Mua bán chứng khoán

- Lợi nhuận ngân hàng

Xem thêm

- Ô tô Honda đồng loạt nhận ưu đãi khủng: Honda City xuống dưới 500 triệu đồng, Accord chạm đáy

- Thị trường xe máy Việt Nam trên đà phục hồi

- Không còn chuộng dầu Nga, Trung Quốc đang sở hữu một loạt các nhà cung cấp dầu thô giá rẻ hấp dẫn, một trong số đó cũng đang bị trừng phạt

- Tăng trưởng ấn tượng 107%, hãng xe điện của tỷ phú Phạm Nhật Vượng bứt phá ngoạn mục trên bảng xếp hạng, vượt qua hàng loạt ông lớn về doanh số toàn cầu

- Tăng trưởng ấn tượng hơn 210%, Honda mạnh tay ưu đãi cho loạt xe nhập, cao nhất 220 triệu đồng

- Loạt xe Mitsubishi giảm phí lăn bánh tháng 10: Cao nhất hơn 136 triệu, Xforce, Xpander bán top phân khúc cũng được giảm nhiều

- Giá cà phê tăng cao, các công ty kinh doanh cà phê ra sao?

Tin mới

Tin cùng chuyên mục