Làm gì để chuẩn bị cho danh mục đầu tư trước nguy cơ suy thoái kinh tế?

Sau khi hồi phục từ cuộc đại suy thoái kinh tế ngắn hạn, nền kinh tế Mỹ đã phải đối mặt với nhiều khó khăn trong năm 2022, làm dấy lên lo ngại về một cuộc suy thoái kéo dài.

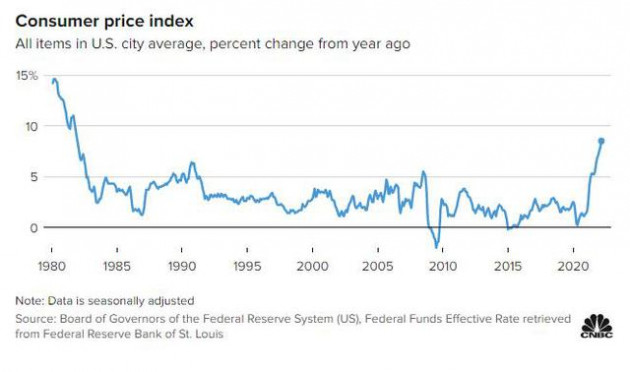

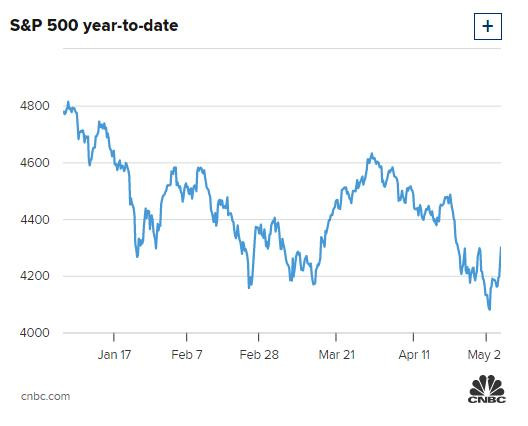

Trong tháng 3 vừa qua, lạm phát hàng năm đã đạt mức cao nhất trong vòng 40 năm. Điều này khiến Cục Dự trữ Liên bang Mỹ (Fed) phải nâng lãi suất chuẩn lên 0,5 điểm phần trăm. Đây là mức nâng lãi suất lớn nhất trong 2 thập kỷ do thị trường chứng khoán có nhiều tháng biến động. Trong khi đó, nền kinh tế bất ngờ sụt giảm trong quý đầu tiên của năm 2022 với tổng sản phẩm quốc nội (GDP) của Mỹ giảm 1,4%.

Theo khảo sát mới nhất của CNBC, 8 trên 10 chủ kinh doanh nhỏ lẻ đều dự đoán một cuộc suy thoái trong năm nay,

Trong khi một số chuyên gia dự đoán sắp tới sẽ có một cuộc suy thoái, nhiều người khác lại kỳ vọng quý II của năm 2022 sẽ ổn định hơn, bởi lẽ tiêu dùng cá nhân vẫn ổn định cho dù giá cả dần tăng cao.

Chỉ số giá tiêu dùng

Nhà hoạch định tài chính Elliot Herman, chuyên gia tại PRW Wealth Management ở Quincy, Massachusetts, cho biết: "Tất cả chúng ta đều biết thị trường đi theo một chu kỳ và suy thoái là một phần trong đó mà chúng ta có thể phải đối mặt."

Tuy nhiên, vì không ai có thể dự đoán được liệu có xảy ra suy thoái hay không, nên vị chuyên gia thường thúc đẩy khách hàng chủ động với việc phân bổ tài sản.

S&P 500 từ đầu năm đến nay.

Đa dạng hóa danh mục đầu tư

Anthony Watson, nhà hoạch định tài chính và là người sáng lập cũng như chủ tịch của Thrive Retirement Specialists ở Dearborn, Michigan, cho biết sự đa dạng hóa là rất quan trọng khi chuẩn bị cho một cuộc suy thoái kinh tế có thể xảy ra.

Ông chia sẻ: "Chúng ta có thể loại bỏ rủi ro doanh nghiệp đặc thù bằng cách chọn quỹ thay vì chọn cổ phiếu riêng lẻ, bởi vì chúng ta gần như không nhận biết được một công ty chuẩn bị phá sản trong một quỹ hoán đổi danh mục có quy mô 4.000 người".

Ông cũng gợi ý thêm về việc nên kiểm tra sự kết hợp của các cổ phiếu tăng trưởng, những cổ phiếu thường được kỳ vọng sẽ mang lại lợi nhuận trên mức trung bình và cổ phiếu giá trị, thường được giao dịch với giá thấp hơn giá trị của tài sản.

Giải thích cho điều này, ông nói: "Cổ phiếu giá trị vượt trội hơn hẳn cổ phiếu tăng trưởng trong thời kỳ suy thoái".

Ảnh hưởng của quốc tế cũng quan trọng. Các nhà đầu tư mặc định sử dụng 100% tài sản trong nước để phân bổ cổ phiếu. Trong khi đó, Fed đang tích cực chống lạm phát. Các chiến lược dự trữ từ các ngân hàng trung ương khác có thể kích hoạt các quỹ đạo tăng trưởng khác.

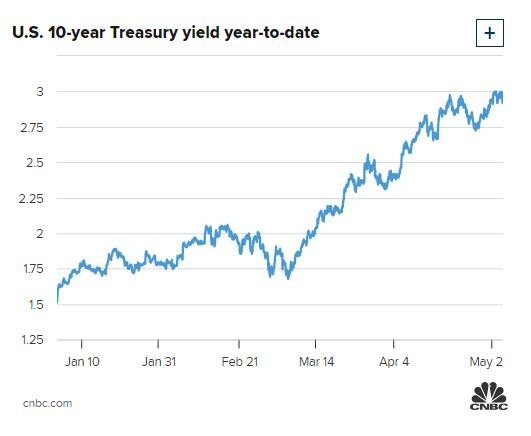

Phân bổ trái phiếu

Vì lãi suất thị trường và giá trái phiếu thường trái chiều nhau nên việc Fed nâng lãi suất đã làm giảm giá trị trái phiếu. Lợi suất trái phiếu kỳ hạn 10 năm kho bạc Mỹ = đã tăng khi giá trái phiếu giảm và đạt mức 3,1% vào ngày 5/5. Đây là mức lợi suất cao nhất kể từ năm 2018.

Watson chia sẻ thêm: "Nhưng bất chấp sự mất giá, trái phiếu vẫn là một phần quan trọng trong danh mục đầu tư của chúng ta. Nếu cổ phiếu giảm mạnh tiến đến suy thoái, lãi suất cũng có thể giảm, như vậy giá trái phiếu có thể phục hồi và bù đắp vào khoản lỗ của cổ phiếu.

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm của Mỹ từ đầu năm đến nay

Các cố vấn cũng xem xét thời gian đáo hạn bình quân. Đây là yếu tố đo lường độ nhạy cảm của trái phiếu đối với những thay đổi lãi suất dựa trên lãi suất coupon, thời gian đáo hạn và lợi suất được trả theo kỳ hạn. Nói chung, thời gian đáo hạn bình quân của trái phiếu càng dài thì càng có nhiều khả năng bị ảnh hưởng bởi lãi suất tăng.

Ông Herman từ PRW Wealth Management cho biết thêm: "Trái phiếu có lợi suất cao và thời gian đáo hạn ngắn đang hấp dẫn. Chúng tôi đã giữ thu nhập cố định trong lĩnh vực này".

Dự trữ tiền mặt

Trong bối cảnh lạm phát cao và tài khoản tiết kiệm có lãi suất thấp, mọi người không còn tha thiết giữ tiền mặt nữa. Tuy nhiên, những người về hưu vẫn cần một khoản tiền mặt để tránh rủi ro về lợi nhuận đầu tư.

Watson nói: "Chúng ta cần chú ý đến thời điểm bán tài sản và rút tiền, vì nó có thể gây hại lâu dài cho danh mục đầu tư của bạn. Chúng ta có thể tránh phung phí quá đà khoản tiền tiết kiệm trong thời kỳ suy thoái bằng cách dự trữ một khoản tiền mặt và tiếp cận hạn mức tín dụng sở hữu nhà. Nếu không, chúng ta sẽ rơi vào chuỗi lợi nhuận âm".

Tất nhiên, số tiền chính xác có thể phụ thuộc vào chi phí sinh hoạt hàng tháng và các nguồn thu nhập khác, chẳng hạn như an sinh xã hội hoặc lương hưu.

Theo Cục Nghiên cứu Kinh tế Quốc gia, từ năm 1945 đến năm 2009, các cuộc suy thoái trung bình kéo dài 11 tháng. Tuy nhiên không có gì đảm bảo rằng trong tương lai sẽ không còn cuộc suy thoái nào nữa.

Catherine Valega, một nhà hoạch định tài chính và nhà tư vấn tài sản tại Green Bee Advisory ở Winchester, Massachusetts, cho biết: "Dự trữ tiền mặt cũng rất quan trọng đối với các nhà đầu tư trong giai đoạn tích lũy".

Cô cũng đề xuất các khoản tiết kiệm từ 12 đến 24 tháng để chuẩn bị cho khả năng bị sa thải: "Nếu bạn có đủ tiền tiết kiệm trong trường hợp khẩn cấp, bạn đang cung cấp cho mình nhiều lựa chọn hơn".

Với số tiền tiết kiệm thêm, chúng ta sẽ có nhiều thời gian hơn để lập chiến lược cho những bước tiến tiếp theo trong sự nghiệp sau khi mất việc.

Theo CNBC

Xem thêm

- Giá vàng mất mốc 3.100 USD/ounce

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Đề xuất tiếp tục đánh thuế tiêu thụ đặc biệt với xăng và điều hòa

- Cũng 'lách' lệnh trừng phạt chẳng kém châu Âu, nền kinh tế có GDP cao nhất thế giới chi gần 200 triệu USD bí mật mua dầu Nga

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

Tin mới

Tin cùng chuyên mục