Liên tục bán ròng hàng loạt bluechips, vì sao khối ngoại vẫn chi hàng nghìn tỷ đồng mua FUEVFVND?

Thị trường chứng khoán Việt Nam đang trải qua một trong những con sóng sôi động bậc nhất trong lịch sử và càng đặc biệt hơn khi thiếu đi dấu ấn của khối ngoại. Thống kê từ đầu năm 2021 cho thấy, nhà đầu tư nước ngoài đã bán ròng hơn 11.000 tỷ đồng trong đó một số Bluechips "tên tuổi" như HPG, VNM,.. đều bị bán mạnh.

Dù vậy, các quỹ ETF vẫn hấp dẫn dòng vốn ngoại khi hút ròng hơn 4.200 tỷ đồng từ đầu năm. Đặc biệt, VFMVN DIAMOND ETF (mã FUEVFVND) liên tục được mua ròng trong khi chỉ bán ròng trong vỏn vẹn 2 phiên từ đầu năm 2021 với giá trị không đáng kể.

VN DIAMOND được vận hành bởi Quản lý quỹ đầu tư Việt Nam (VFM), mô phỏng theo chỉ số Vietnam Diamond Index dành cho các cổ phiếu hết room ngoại. Do vậy, không ngạc nhiên khi quỹ này được nhiều tổ chức nước ngoài khác quan tâm lớn có thể kể đến như PYN Elite Fund hay CTBC Vietnam Equity Fund...

10 cổ phiếu có tỷ trọng lớn nhất trong rổ VN DIAMOND

Các cổ phiếu trong rổ VN DIAMOND phải đáp ứng lần lượt các điều kiện như vốn hóa trên 2.000 tỷ đồng với các cổ phiếu thuộc VNAllshare và trên 5.000 tỷ đồng với các cổ phiếu còn lại, giá trị vốn hóa mà nước ngoài còn có thể mua tối đa 500 tỷ đồng, giá trị giao dịch khớp lệnh tối thiểu 15 tỷ đồng, tỷ lệ đầu tư nước ngoài (FOL) tối thiểu 95% …

Ban đầu khi thành lập vào tháng 4/2020, rổ chỉ số VN DIAMOND gồm 14 cổ phiếu tuy nhiên con số này hiện đã giảm xuống còn 13 sau khi DXG bị loại trong đợt cập nhật khối lượng cổ phiếu lưu hành, free-float, giới hạn tỷ trọng vốn hóa và trọng số điều chỉnh thanh khoản của cổ phiếu thành phần kỳ tháng 1/2021,

VFMVN DIAMOND cũng là quỹ ETF hoạt động hiệu quả nhất trong năm qua khi tăng trưởng NAV/ccq lên đến 69,7%. Quy mô hoạt động liên tục được mở rộng đạt gần 8.852 tỷ đồng, tức gấp 87 lần kể từ khi thành lập đến nay.

"ĐẮT SẮT RA MIẾNG"

Sở dĩ FUEVFVND được khối ngoại mua ròng bền bỉ phần nào đến từ sự "đắt đỏ" của các cổ phiếu trong rổ VN DIAMOND nếu muốn sở hữu trực tiếp.

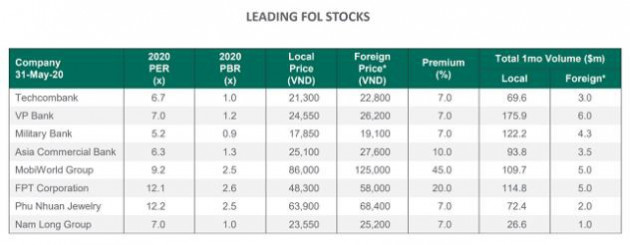

Trong một báo cáo vào tháng 8/2020, Dragon Capital từng tiết lộ tỷ lệ premium đối với một số cổ phiếu kín room ngoại. Trong đó, MWG là cái tên "hot" nhất với tỷ lệ premium lên tới 45%; tỷ lệ premium với FPT cũng khá cao với 20%. Đây cũng là 2 cổ phiếu chiếm tỷ trọng lớn nhất trong rổ VN DIAMOND.

Với các cổ phiếu khác như Nam Long (mã NLG), Vàng bạc Phú Nhuận (mã PNJ) và các ngân hàng Techcombank (mã TCB), VPBank (mã VPB), MBBank (mã MBB) có mức chênh 7% so với thị giá trên sàn. Điều này đồng nghĩa với việc nhà đầu tư nước ngoài thường phải trả một khoản tiền chênh lệch không nhỏ so với thị giá để sở hữu các cổ phiếu đã kín room ngoại.

Tỷ lệ premium của một số cổ phiếu kín room ngoại (theo Dragon Capital)

PYN Elite Fund cũng từng chia sẻ, nhà đầu tư nước ngoài thường phải chi thêm khoản chênh lệch khoảng 40% so với giá thị trường với cổ phiếu MWG do đã kín room ngoại. Điều này đã giúp quỹ thu được lượng tiền đáng kể từ việc bán MWG cho các nhà đầu tư ngoại khác trong giai đoạn cuối năm 2019, đầu 2020.

Với sự ra đời của VN DIAMOND, nhà đầu tư nước ngoài đã có thêm lựa chọn để có thể gián tiếp sở hữu các cổ phiếu kín room ngoại bên cạnh việc chấp nhận mức giá cao hơn thị trường.

Danh mục chất lượng với nhiều cổ phiếu thành phần có khả năng tăng trưởng cao nhờ động lực từ kết quả kinh doanh khả quan cũng là yếu tố làm nên sức hút của VN DIAMOND đối với khối ngoại.

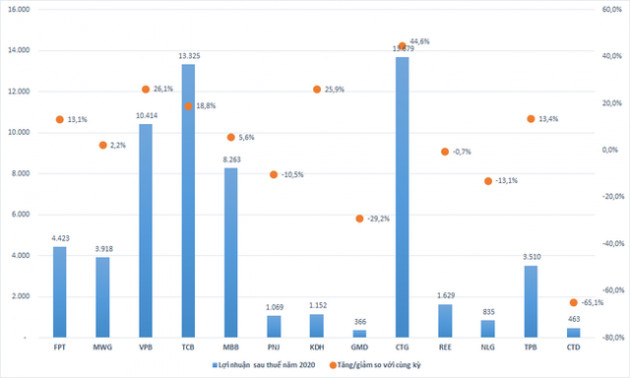

Bất chấp ảnh hưởng của dịch Covid-19 trong năm 2020, 8/13 doanh nghiệp trong danh mục của VN DIAMOND vẫn ghi nhận tăng trưởng dương, thậm chí có mức tăng hai con số nổi bật có thể kể đến FPT, VPB, TCB, KDH, CTG hay TPB.

Tăng/giảm lợi nhuận sau thuế năm 2020 so với cùng kỳ của các cổ phiếu trong danh mục VN DIAMOND

Một số doanh nghiệp trong nhóm này cũng đã hé lộ kế hoạch kinh doanh táo bạo trong năm 2021 với kỳ vọng dịch Covid-19 được kiểm soát tốt ở Việt Nam và phân phối vaccine có thể diễn ra vào giữa năm 2021 qua đó chấm dứt dịch bệnh tạo tiền đề cho sự phục hồi của nền kinh tế trong môi trường nới lỏng tiền tệ.

Đơn cử có thể kể đến MWG với mục tiêu trở lại đà tăng trưởng hai chữ số với doanh thu thuần kế hoạch là 125.000 tỷ đồng và lợi nhuận sau thuế dự kiến 4.750 tỷ đồng, lần lượt tăng 13,6% và 37,7% so với kế hoạch của năm 2020.

Cùng mục tiêu tăng trưởng 2 con số, FPT đã thông qua kế hoạch năm tài chính 2021 với doanh thu dự kiến 34.720 tỷ đồng và lợi nhuận trước thuế 6.210 tỷ đồng, lần lượt tăng 16,4% và 18% so với thực hiện trong năm 2020.

VietinBank (mã CTG) cũng đặt mục tiêu lợi nhuận riêng lẻ và hợp nhất trước thuế tăng 10 – 20%. Trong khi đó, MBBank (mã MBB) đưa ra kế hoạch đầy tham vọng với lợi nhuận trước thuế tăng khoảng 25-30% so với thực hiện năm 2020, tương đương đạt hơn 14.600 tỷ đồng.

Xem thêm

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- GBA 2024 – Một năm chuyển mình tăng trưởng và đầu tư chiến lược trong quan hệ kinh tế Việt - Đức

- Thị trường ngày 30/11: Dầu giảm, vàng tăng, quặng sắt cao nhất 1 tháng

- Thị trường ngày 27/11: Dầu giảm, vàng thấp nhất 1 tuần, cà phê gần mức cao nhất nhiều thập kỷ

Tin mới

Tin cùng chuyên mục