Lợi suất trái phiếu chính phủ Mỹ đã quá cao để dẫn tới bất ổn?

Lợi suất trái phiếu Mỹ vẫn đang tiếp diễn xu hướng tăng lên, khởi động từ cuối năm 2016 khi Donald Trump đắc cử tổng thống Mỹ. Trong tháng trước, lợi suất Trái phiếu kho bạc Mỹ kỳ hạn 10 năm đã vượt mức 3% lần đầu tiên kể từ giữa năm 2011. Với các kỳ hạn khác, mức lợi suất cũng có diễn biến tương tự.

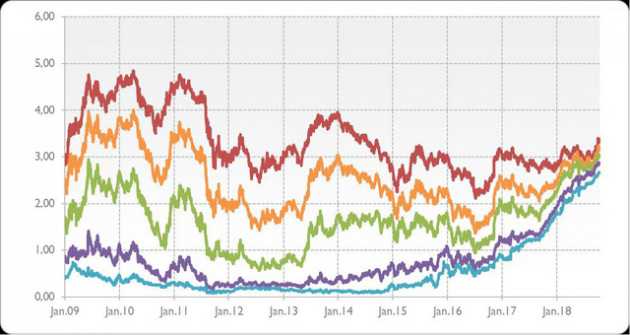

Lợi suất Trái phiếu chính phủ Mỹ các kỳ hạn 30-10-5-2-1 năm (tương ứng lần lượt từ trên xuống) từ 2009 đến nay. Nguồn: Federal Reserve Bank of St.Louis

Giai đoạn 2010 – 2011, các nhà đầu tư không ưa thích việc nắm giữ trái phiếu trong bối cảnh thị trường cổ phiếu vừa bắt đầu hồi phục dẫn tới việc trái phiếu bị bán ra. Dòng vốn lớn chảy qua thị trường cổ phiếu khiến cho giá trái phiếu giảm và lợi suất trái phiếu, vốn được tính toán bằng tỷ lệ giữa lãi suất kỳ vọng nhận được trong tương lai chia cho giá trái phiếu, tăng lên.

Khác với những năm trước, lợi suất trái phiếu trong khoảng 2 năm gần đây dường như trong xu hướng đi lên một cách vững chắc mà gần như không xuất hiện sự điều chỉnh đáng kể nào. Sự bán tháo mạnh mẽ các trái phiếu kỳ hạn dài kể từ sau khi ông Trump đắc cử tổng thống vào tháng 11/2016 đã khiến các nhà phân tích đưa ra nhiều lý do tại sao giới đầu tư hoảng loạn dẫn tới việc lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm lần đầu tiên vượt 3% kể từ 2011.

Tăng trưởng kinh tế cao bất thường tạo gánh nặng cho lạm phát và lãi suất

Bộ Thương mại Mỹ báo cáo số liệu GDP quý 2/2018 tăng trưởng 4,2% và quý 3/2018 tăng trưởng 3,5%, cao nhất so với các quý 2 và quý 3 của 4 năm trở lại đây, kể từ 2014. Nền kinh tế Mỹ trở lại mô hình cũ khi tiêu dùng cá nhân đóng góp phần lớn tăng trưởng GDP. Bản thân ông Trump cũng nhận định đây là một thành tựu phi thường, củng cố niềm tin khiến nước Mỹ vĩ đại trở lại mà ông tuyên bố khi tranh cử.

Tuy nhiên, sự phát triển tích cực của nền kinh tế cũng làm tăng thêm khả năng Cục dự trữ liên bang Mỹ sẽ tiếp tục kế hoạch nâng lãi suất đều đặn. Dữ liệu kinh tế và việc làm trong các quý gần đây càng khiến FED kiên định quan điểm của mình về số lần tăng lãi suất trong năm tới. Các nhà phân tích cho rằng, chính sự gia tăng mạnh của mức lợi suất điều chỉnh theo lạm phát (inflation-adjusted yield) khiến các nhà đầu tư yêu cầu mức lợi suất cao hơn cho việc nắm giữ các trái phiếu kỳ hạn dài. Với những rủi ro gặp phải khác biệt đáng kể giữa các kỳ hạn 1 hay 2 năm với các kỳ hạn dài trên 10 năm, đường cong lợi suất (minh họa chênh lệch giữa lợi suất trái phiếu các kỳ hạn khác nhau) trở nên dốc hơn.

Đà bán tháo trái phiếu dài hạn vừa mới bắt đầu?

Nhiều nhà phân tích lo ngại lợi suất trái phiếu đang ở mức quá cao và gây bất ổn cho nền kinh tế. Nhưng một số chuyên gia cho rằng, đà bán tháo các trái phiếu dài hạn chỉ vừa mới bắt đầu. Bill Gross, một trong những nhà đầu tư trái phiếu nổi tiếng nhất thế giới, tin rằng giá trái phiếu dài hạn sẽ còn chứng kiến sự sụt giảm mạnh trong thời gian tới. Alan Greenspan và Paul Volcker, hai vị cựu chủ tịch Fed, dường như cũng đồng ý với quan điểm này.

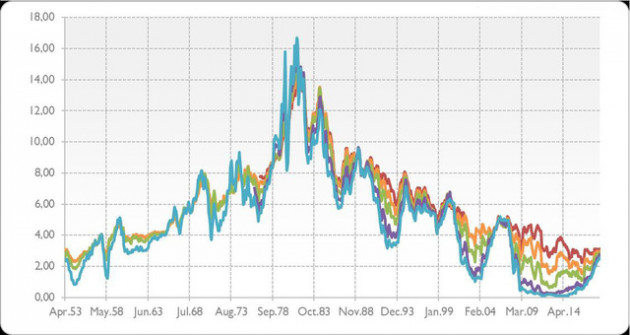

Sự thực là, nếu nhìn trong lịch sử dài, mức lợi suất hiện nay vẫn đang rất thấp. Như hình dưới, trong suốt giai đoạn 2009 tới nay, mức lợi suất dường như dao động ở vùng đáy trong hơn nửa thế kỷ qua. Diễn biến này hoàn toàn tương đồng với giai đoạn hàng chục năm sau Đại suy thoái 1929 – 1933.

Lợi suất Trái phiếu chính phủ Mỹ các kỳ hạn 30-10-5-2-1 năm (tương ứng lần lượt các màu đỏ, vàng, xanh lá, tím, xanh lam) trong hơn 60 năm qua. Nguồn: Federal Reserve Bank of St.Louis

Thời điểm hiện tại, Fed vẫn đang rất lạc quan về lộ trình tăng lãi suất của mình. Cơ quan này dự kiến sẽ có thêm một lần tăng lãi suất trong hai tháng cuối năm 2018 và tiếp tục thực hiện 3 lần nữa vào năm 2019. Fed cũng bỏ ngỏ thời điểm chấm dứt các chính sách thắt chặt tiền tệ trong tương lai. Nền kinh tế Mỹ vẫn đang diễn biến rất tốt và quá trình tăng lãi suất tương đối chậm chạp, đủ để thị trường hấp thụ hết và miễn dịch với các tác động của mỗi lần.

Xét trong dài hạn, cuộc Đại khủng hoảng tài chính 2008 cũng vừa kết thúc chưa được 1 thập kỷ, nhiều chuyên gia nhận định lợi suất trái phiếu mới chỉ vừa bắt đầu một quá trình siêu tăng trưởng mới của nó.

Xem thêm

- Giá bạc 30/12: Lao dốc phiên cuối tuần

- Chỉ có 03 đợt phát hành trái phiếu trong tháng 2, "vắng bóng" Bất động sản và Ngân hàng

- Chuyên gia: Sự sụp đổ của SVB “có lợi” cho hệ thống ngân hàng Việt Nam

- Một chỉ báo cho thấy suy thoái đang đến rất gần, nhưng nhiều chuyên gia cho rằng chưa đến lúc ‘buông bỏ’ cổ phiếu

- Trái phiếu Chính phủ, bảo hiểm tăng trưởng mạnh

- Thị trường ngày 11/3: Giá dầu, vàng, quặng sắt, cà phê đồng loạt tăng do USD yếu đi

- Chiến lược gia của Credit Suisse: Chỉ báo quan trọng cho thấy suy thoái không xảy ra trong vòng 2 năm tới

Tin mới