Lý giải nguyên nhân khiến chứng khoán Mỹ "quay xe", biến động hơn 5% chỉ trong 1 phiên

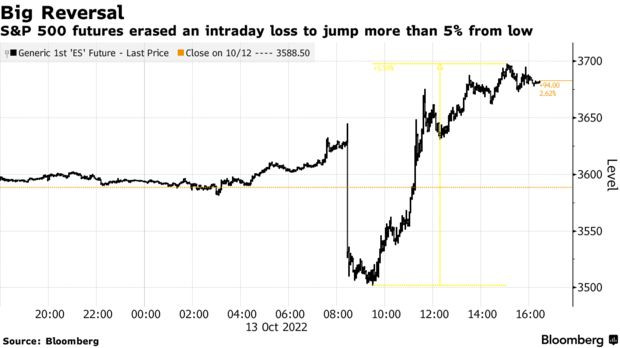

Trong phiên giao dịch ngày 13/10, chứng khoán Mỹ đã chứng kiến cú “quay xe” bất ngờ khi giảm gần 500 điểm vào đầu phiên nhưng kết phiên lại tăng hơn 800 điểm. Phố Wall theo đó cũng tìm kiếm nguyên nhân lý giải tại sao lạm phát tiếp tục tăng nóng lại giúp “tạo ra” một trong những phiên khởi sắc nhất trong năm nay.

Theo Bloomberg, câu trả lời có thể là sự thay đổi của các vị thế đặt cược trên thị trường, trong đó là các vị thế phòng hộ được dỡ bỏ. Ngoài ra, một đợt "short-covering" (mua lại chứng khoán đã vay để thoát khỏi vị thế bán trước đó) cũng đã diễn ra dẫn đến đà hồi phục mạnh mẽ, đẩy hợp đồng tương lai S&P 500 ghi nhận mức tăng mạnh nhất là 5,6%.

“Đón nhận những điều bất ngờ” đã trở thành “câu thần chú” duy nhất trên thị trường, khi biến động liên tục xảy ra, bao gồm cả việc Fed nỗ lực kiềm chế lạm phát trong khi ít chú ý đến sự ổn định của thị trường tài chính. Sự trồi sụt ở phiên ngày hôm qua diễn ra sau khi S&P 500 xóa bỏ 1 nửa mức tăng đạt được sau khi chạm đáy năm 2020.

Liz Ann Sonders – chiến lược gia kinh tế trưởng tại Charles Schwab & Co., cho biết: “Đó là bản chất của những biến động trong thời gian này. Tất cả chúng ta đều có thể suy đoán về những gì có thể là nguyên nhân của nó. Thực tế là dòng tiền ngắn hạn trên thị trường cao hơn, điều này ảnh hưởng đến các chiến lược đầu tư định lượng và thuật toán.”

S&P 500 futures xóa bỏ toàn bộ mức giảm trong ngày và tăng 5%.

Với việc xác định rõ diễn biến của thị trường là điều gần như không thể, các nhà đầu tư chuyên nghiệp đã nỗ lực hạn chế các tác động đến danh mục đầu tư trong thời điểm biến động quá mạnh. Theo Sundial Capital Research, các nhà đầu tư tổ chức đã mua hơn 10 tỷ USD quyền chọn mua các cổ phiếu riêng lẻ vào tuần trước, gần với mức cao nhất từ trước đến nay đối với bất kỳ nhóm nhà đầu tư nào.

Bloomberg cho biết đã có những bằng chứng cho thấy chiến lược này đã mang lại lợi nhuận ngay sau khi Bộ Lao động Mỹ công bố số liệu lạm phát nóng hơn dự báo. Trong khi hợp đồng tương lai bị bán tháo, chỉ số biến động Cboe đã giảm, cho thấy dấu hiệu các trader phòng hộ đã chốt lời. Khi đó, các vị thế bán khống cũng được “dỡ bỏ” – đây là những khoản đặt cược vốn được thực hiện nhằm duy trì vị thế trung lập trên thị trường.

Danny Kirsch, trưởng bộ phận vị thế đầu tư tại Piper Sandler & Co., cho biết: “Biến động thị trường xảy ra khi có sự kết hợp giữa short covering và put selling (bán quyền chọn). Việc đóng các vị thế phòng hộ giúp thị trường hồi phục.”

Bên cạnh đó có nhiều chỉ báo kỹ thuật cho thấy đã đến lúc thị trường tăng điểm, trong số đó là mức điều chỉnh 50% sau khi đà tăng kéo dài 22 tháng bị “phá vỡ” vào tháng 3/2020. Khi chỉ số này giảm phá ngưỡng 3.517 điểm, một số nhà đầu tư cho rằng đây là dấu hiệu cho thấy xu hướng bán tháo kéo dài 9 tháng đã đi quá xa.

Đường trung bình động 200 tuần của S&P 500 - ngưỡng hỗ trợ quan trọng của thị trường.

Một yếu tố khác thúc đẩy đó là mức trung bình động 200 tuần của S&P 500 – ngưỡng dao động quanh mức 3.600 điểm và trở thành “chiến tuyến” cho những đợt tăng, giảm trong vài tuần gần đây. Năm 2016 và 2018, ngưỡng này đã giúp S&P 500 “thoát” những đợt sụt giảm mạnh.

Ellen Haze – chiến lược gia trưởng về thị trường và giám đốc danh mục đầu tư tại F.L.Putnam Investment Management, cho biết: “Thị trường đã vượt qua ngưỡng hỗ trợ này và tự hồi phục. Trên thị trường có quá nhiều yếu tố không chắc chắn và nhiều điểm dữ liệu mâu thuẫn, khiến thị trường phản ứng nhanh chóng với bất kỳ thông tin nào mới nhất.”

Đây là lần đầu tiên kể từ tháng 7 S&P 500 xóa bỏ mức giảm hơn 2% trong ngày. Song, những lần trồi sụt mạnh trong năm 2022 cho thấy nhà đầu tư vẫn lo sợ trước những động thái chính sách của Fed và tác động của nó với nền kinh tế. Chỉ số này đã điều chỉnh 2% trong các phiên, cả tăng và giảm, 6 lần kể từ tháng 1 và chuẩn bị chứng kiến 1 năm biến động mạnh nhất kể từ cuộc khủng hoảng tài chính năm 2008.

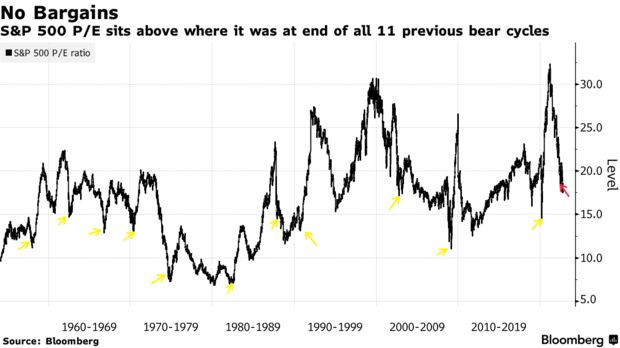

Ngoài ra, việc thị trường đảo chiều quá nhanh là một lời nhắc nhở không mấy lạc quan về mức độ “quay cuồng” của thị trường vào năm 2022. S&P 500 đang đứng trước rủi ro chứng kiến 3 lần giảm hơn 20% trong năm vào thế kỷ này. Trạng thái “như mơ” sau khi Covid-19 bùng phát đang dần biến mất, khiến nhà đầu tư phải đối mặt với thực tế về định giá thị trường cao như trong thời kỳ bong bóng và Fed đang cứng rắn hơn.

P/E của S&P 500.

Một lập luận khác lý giải cho việc thị trường tăng giá là sự khả quan của lợi nhuận doanh nghiệp. Khi mùa báo cáo tài chính mới sắp bắt đầu, “phe con bò” có thể đang để ý nhiều hơn đến kết quả kinh doanh tốt hơn dự đoán từ các công ty lớn như Delta Air Lines và Walgreens.

Dù vốn hóa thị trường mất 15 nghìn tỷ USD trong năm nay, định giá cổ phiếu vẫn còn ở mức rất cao. Với P/E của S&P 500 là 17,3 lần, đây là con số cao hơn rất nhiều so với 11 chu kỳ thị trường giá xuống trước đây, theo số liệu do Bloomberg tổng hợp. Nói một cách khác, nếu thị trường đang trong xu hướng hồi phục thì mức đáy của thị trường “con gấu” này sẽ là cao nhất kể từ những năm 1990.

Tham khảo Bloomberg

- Từ khóa:

- Chứng khoán mỹ

- đầu tư

Xem thêm

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Giá vàng thế giới tăng như vũ bão giữa căng thẳng thương mại

- Không phải vàng hay Bitcoin, tác giả 'Cha giàu, Cha nghèo' bất ngờ chỉ ra đây mới là kênh đầu tư vượt trội trong 2 tháng tới

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng ngừng tăng, nên bán cắt lỗ hay mua đón sóng?

- Người trẻ đi mua vàng ngày càng nhiều

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

Tin mới

Tin cùng chuyên mục