M&A lĩnh vực ngân hàng: Tăng quy mô và nâng cao sức cạnh tranh

Nhiều tiềm năng

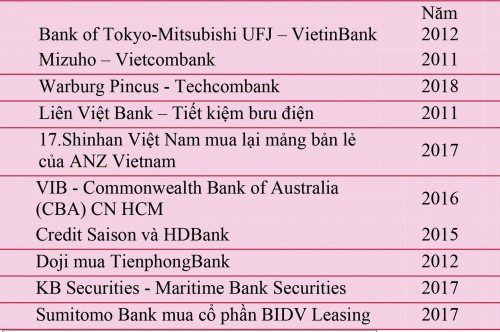

Nhìn lại một thập kỷ của M&A, trong danh sách các thương vụ đình đám và tiêu biểu có tới 9 thương vụ trong lĩnh vực ngân hàng. Tính theo giá trị thì thương vụ ngân hàng tiêu biểu nhất là Bank of Tokyo-Mitsubishi UFJ (BTMU) ký hợp tác toàn diện và trở thành cổ đông chiến lược sở hữu 20% cổ phần của VietinBank. Tiếp theo là Warburg Pincus đầu tư hơn 370 triệu USD vào Techcombank…

Ngoài ra có những thương vụ tiêu biểu về tái cơ cấu để tạo đà phát triển mới như sáp nhập Ficombank và TinNghiaBank vào SCB; Mekong Bank sáp nhập với Maritime Bank, MHB sáp nhập vào BIDV, DaiABank về với HDBank, Sacombank nhập Southern Bank…

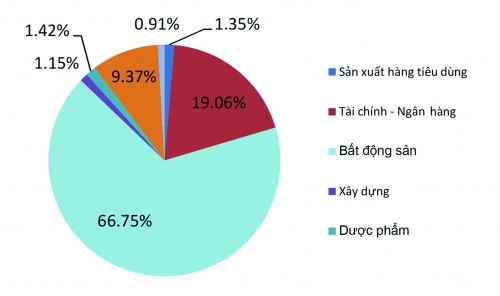

Thế nhưng 2 năm qua là quãng thời gian khá trầm lắng với rất ít các thương vụ M&A trong lĩnh vực ngân hàng. Chỉ một vài thương vụ M&A diễn ra ở nhóm ngân hàng ngoại như trường hợp Shinhan Bank mua lại mảng bán lẻ của ANZ Việt Nam, VIB mua lại mảng bán lẻ của Commonwealth Bank... Theo nghiên cứu của Công ty AVM, ngành có tỷ trọng giá trị M&A lớn nhất trong năm 2017 là sản xuất hàng tiêu dùng (57%), tiếp theo đó là ngành bất động sản (27%), tài chính - ngân hàng chỉ có 4%.

Tỷ trọng giá trị M&A theo ngành 6 tháng 2018

Tuy nhiên, theo nhận định của giới chuyên môn, M&A ngân hàng sẽ khởi sắc hơn trong thời gian tới khi mà NHNN đang tích cực thực hiện đề án tái cơ cấu ngân hàng, đặc biệt là việc xử lý các ngân hàng yếu kém. Các định chế tài chính quốc tế lớn cũng đang quan tâm tới các ngân hàng nội sau khi hệ thống ngân hàng Việt liên tục được các công ty xếp hạng tín nhiệm lớn nâng bậc; các quỹ đầu tư nước ngoài cũng tỏ rõ ý định tham gia đầu tư vào những ngân hàng nội có tiềm năng phát triển thông qua con đường mua cổ phiếu…

Bên cạnh đó, một trong những nguyên nhân khiến M&A trong lĩnh vực ngân hàng trầm lắng trong 2 năm vừa qua là do thiếu khung khổ pháp lý. Thế nhưng đến nay khuôn khổ pháp lý đã được hình thành, khi Luật Các TCTD sửa đổi năm 2017 cho phép hoạt động sáp nhập, hợp nhất, chuyển nhượng toàn bộ cổ phần, phần vốn góp để tái cơ cấu lại TCTD. Theo TS.Cấn Văn Lực, quy định này đã tạo cơ sở quan trọng để thúc đẩy hoạt động M&A trong lĩnh vực ngân hàng.

Đồng quan điểm này, ông Phạm Văn Thinh - Tổng giám đốc Deloitte Việt Nam cũng dự báo "tài chính ngân hàng cũng là lĩnh vực nhiều tiềm năng cho các hoạt động M&A nhờ việc đẩy mạnh quá trình tái cấu trúc hệ thống ngân hàng trong thời gian tới".

Áp lực, động cơ và cơ hội

Theo TS. Cấn Văn Lực, động lực, động cơ, mục tiêu và cả cơ hội để M&A ngân hàng sôi động, đó là Chính phủ đang yêu cầu thúc đẩy quá trình tái cơ cấu, trong đó bao gồm phải xử lý sớm hơn, nhanh hơn các ngân hàng yếu kém và ngành Ngân hàng đang nỗ lực thực hiện Đề án 1058 về Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016 – 2020.

Không những vậy việc NHNN đang yêu cầu các ngân hàng phải áp dụng chuẩn mực Basel II với những yêu cầu cao hơn về thanh khoản, các tỷ lệ an toàn vốn… cũng là một áp lực và động lực khiến một số NHTM phải tính đến bài toán sáp nhập để "lớn hơn"...

Một số thương vụ M&A ngân hàng tiêu biểu

Trong khi theo các chuyên gia, các thương vụ M&A được thực hiện bài bản, được kiểm soát chặt chẽ, sẽ giúp xây dựng nên một hệ thống ngân hàng lành mạnh. Điều này cũng phù hợp với chủ trương của NHNN trong việc giảm số lượng và tăng quy mô sức mạnh của các ngân hàng nội để có thể nâng cao sức cạnh tranh với các ngân hàng trong khu vực và quốc tế.

"Trong năm nay hoặc là trong thời gian tới nữa đến 2020, các thương vụ trong lĩnh vực ngân hàng sẽ sôi động hơn 2-3 năm qua", ông Lực dự báo và phân tích: Với triển vọng kinh tế vĩ mô ổn định, tăng trưởng ở mức khoảng 6,5%, cùng với đó thị trường chứng khoán cũng được kỳ vọng sẽ phát triển ở mức độ khá và bền vững hơn, ổn định hơn. Đây cũng là điều kiện và cơ hội cho các thương vụ M&A trong lĩnh vực ngân hàng.

Bên cạnh đó ngành Ngân hàng Việt Nam hiện nay vẫn còn nhiều tiềm năng và thu hút sự quan tâm của các nhà đầu tư.Đặc biệt, sau quá trình tái cơ cấu sức khỏe của hệ thống ngân hàng ngày càng cải thiện, môi trường cạnh tranh và khung pháp lý tốt hơn.

Không chỉ là dự báo, không khí sôi động đã dần trở lại trong lĩnh vực ngân hàng. Trong 6 tháng đầu năm 2018, tỷ trọng M&A trong lĩnh vực tài chính - ngân hàng đã lên đến 19,06%. Thương vụ theo dự kiến sẽ được tiến hành sớm nhất là sáp nhập PGBank vào HDBank.

Đi sâu phân tích về các thương vụ trong lĩnh vực ngân hàng, ông Đặng Xuân Minh - Tổng giám đốc Công ty AVM cho biết, các giao dịch tập trung vào mua lại các công ty tài chính tiêu dùng, công ty quản lý thẻ, dịch vụ tài chính… bởi đây là những mảng thị trường Việt Nam còn nhiều tiềm năng và các nhà đầu tư vẫn tiếp tục quan tâm trong thời gian tới.

| Hoạt động mua bán sáp nhập trong hệ thống ngân hàng diễn ra theo 3 phương thức: - Các ngân hàng sáp nhập với nhau. Về cơ bản thì hiện nay các ngân hàng đã sáp nhập đang hoạt động ổn định và ngày càng có hiệu quả hơn; - Các tập đoàn, tổng công ty thoái vốn và chuyển nhượng các công ty tài chính cho các NHTM. Hiện các công ty tài chính đã chuyển về NHTM cơ bản hoạt động cũng tốt hơn vì đúng với chuyên môn ngành nghề và các công ty này có thể dựa vào ngân hàng mẹ, và có sự cộng hưởng giữa dịch vụ tài chính tiêu dùng với dịch vụ ngân hàng; - Một số ngân hàng chuyển nhượng cổ phần. Như ANZ chuyển nhượng mảng bán lẻ cho Shinhan Bank, hay một số ngân hàng khác thì đi tìm kiếm các cổ đông chiến lược, TS.Cấn Văn Lực cho biết. |

- Từ khóa:

- Kiểm soát chặt chẽ

- Hệ thống ngân hàng

- Cổ đông chiến lược

- Ngân hàng ngoại

- Bất động sản

- Đề án tái cơ cấu

Xem thêm

- Nhà đầu tư nên làm gì khi giá vàng liên tục lập đỉnh lịch sử?

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Dự báo nhiều cơ hội tăng trưởng hấp dẫn cho bất động sản công nghiệp năm 2025

- Không còn chuộng dầu Nga, Trung Quốc đang sở hữu một loạt các nhà cung cấp dầu thô giá rẻ hấp dẫn, một trong số đó cũng đang bị trừng phạt

- Thị trường ngày 16/11: Giá vàng ghi nhận tuần giảm mạnh nhất 3 năm, dầu giảm hơn 2% trong khi nhôm tăng vọt

- Thị trường ngày 15/11: Giá dầu tăng, vàng thấp nhất hai tháng, cà phê cao nhất 13 năm

- Thị trường ngày 19/10: Giá vàng vượt mốc lịch sử 2.700 USD/ounce, dầu, quặng sắt giảm

Tin mới

Tin cùng chuyên mục