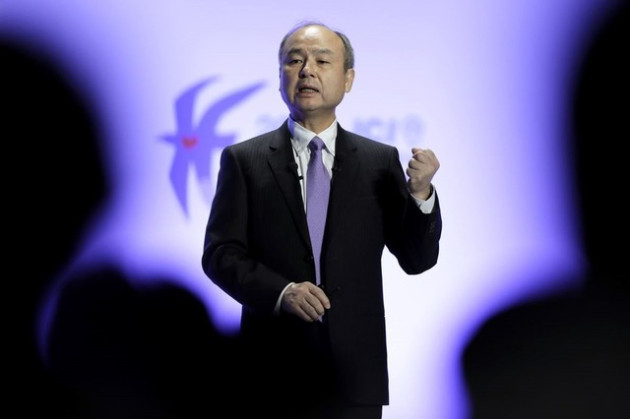

Masayoshi Son của hiện tại: Không còn 'liều ăn nhiều', 1 tháng chỉ rót vốn 1 lần, ôm mộng xây đế chế 300 năm tuổi

Hồi năm ngoái, Revolut, startup ngân hàng số tại London đã huy động thành công 800 triệu USD từ một nhóm nhà đầu tư, bao gồm quỹ Vision Fund 2 của SoftBank và Tiger Global. Sau vòng gọi vốn, Revolut một bước trở thành startup fintech giá trị nhất nước Anh khi mức định giá tăng 500% kể từ khi đạt đỉnh 5,5 tỷ USD hồi tháng 2/2020.

“Việc Revolut huy động được thêm 800 triệu USD và có kế hoạch phát triển hơn nữa là một tin tuyệt vời. Chúng tôi muốn có thêm nhiều những câu chuyện thành công như vậy”, Bộ trưởng Tài chính Anh, Rishi Sunak, nhận định.

Tuy nhiên, chỉ một năm sau, việc chính phủ Nhật Bản lần đầu tiên siết chặt giám sát hệ thống các ngân hàng đã khiến Revolut lung lay. Bộ Tài chính khi đó nêu rõ các vấn đề mà startup này đang gặp phải, chẳng hạn như không thiết lập đủ hệ thống quản lý rủi ro phù hợp với tốc độ mở rộng quy mô kinh doanh. Đáp lại, Revolut lên tiếng xin lỗi trên trang web chính thức, đồng thời cho biết sẽ khắc phục tình hình sớm nhất có thể.

MỘT NĂM BIẾN ĐỘNG

Những khó khăn Revolt phải đối mặt cũng phản chiếu một năm đầy biến động của SoftBank. Nửa thập kỷ kể từ khi gã khổng lồ này “xâm chiếm” ngành công nghiệp đầu tư mạo hiểm bằng việc ra mắt Quỹ Tầm nhìn Vision Fund trị giá gần 100 tỷ USD, nó đã cắt giảm phần lớn quy mô các khoản đầu tư và chỉ tập trung rót vốn cho những startup an toàn.

SoftBank từng sử dụng đòn bẩy tài chính và chấp nhận rủi ro để “thổi bùng” giá cổ phiếu các công ty khởi nghiệp.

Theo Takeshi Ebihara, đối tác của Rebright Partners, một công ty đầu tư mạo hiểm tập trung vào châu Á, bằng cách tận dụng thanh khoản dư thừa và sự bùng nổ của lĩnh vực công nghệ tốt hơn bất kỳ ai, SoftBank đã sử dụng đòn bẩy tài chính và chấp nhận rủi ro để “thổi bùng” giá cổ phiếu các công ty khởi nghiệp.

“Đó là một thời gian rất thách thức đối với một công ty đang trong giai đoạn tăng trưởng”, đại diện một công ty đầu tư công nghệ lớn ở châu Á cho biết. "Họ muốn có nhiều vốn, nhưng mọi thứ đang dần trở nên đắt đỏ. Nếu cứ tập trung đốt tiền mặt, làm sao bạn có thể phát triển bền vững chứ. Trước đây, mọi người chỉ quan tâm đến tăng trưởng, tăng trưởng bằng mọi giá. Giờ chắc không còn nữa đâu”.

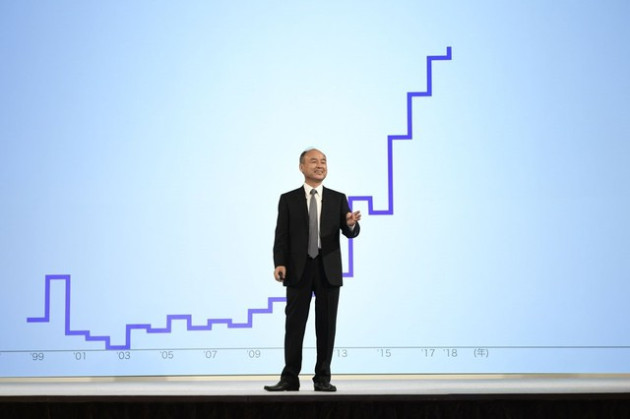

Tờ Nikkei Asian vừa có bài phân tích chiến lược của SoftBank trong suốt những năm vừa qua. Quỹ Tầm nhìn đầu tiên huy động được gần 100 tỷ USD vào tháng 5/2017, đặt cược phần lớn vào một số cái tên nổi bật như Uber Technologies và Didi Global. Khoảng 20 tỷ USD đã được rót riêng cho 2 công ty công nghệ này, qua đó nhấn mạnh tham vọng thống trị fintech của Son.

Qũy thứ hai, ra mắt vào năm 2019, được gây dựng hoàn toàn bằng vốn tự có của SoftBank. So với Quỹ Tầm nhìn 1, Qũy tầm nhìn 2 thực hiện nhiều các khoản đầu tư nhỏ lẻ, dàn trải trên nhiều lĩnh vực và địa điểm hơn. Hoạt động đầu tư chủ yếu diễn ra tại châu Âu, châu Á, Trung Đông… và Revolut là một trong những cái tên điển hình được rót vốn.

SoftBank đã cắt giảm phần lớn quy mô các khoản đầu tư và chỉ tập trung rót vốn cho những startup an toàn.

Tuy nhiên, khi sự thèm muốn đối với cổ phiếu công nghệ nguội bớt, một số danh mục đầu tư của Son gặp sóng gió. EToro, nền tảng giao dịch tài chính, đã hủy bỏ kế hoạch IPO tại Mỹ thông qua một công ty mua lại có mục đích đặc biệt (SPAC) vào tháng 7. Better, một công ty huy động vốn online của Mỹ cũng trì hoãn thời hạn sáp nhập SPAC cho đến tháng 3/2023. Unacademy, công ty giáo dục trực tuyến của Ấn Độ và công ty thể dục Whoop của Mỹ của bị ảnh hưởng.

Tâm trí Son lúc này rất mâu thuẫn, rằng SoftBank nên làm gì trong kỷ nguyên mới. Hình ảnh một doanh nhân hào nhoáng, sẵn sàng nắm bắt cơ hội để liều ăn nhiều đã không còn, sau khi đế chế của Son đứng trước viễn cảnh mong manh hơn.

"Một số người cho rằng bây giờ là lúc để mua. Tôi cũng nghĩ vậy", Son nói. "Song nếu đơn phương theo đuổi một mục đích nào đó, sẽ có lúc chúng ta bị hủy hoại hoàn toàn. Đó là lý do vì sao tôi hạn chế các khoản đầu tư mới".

Và đúng thật, Quỹ Tầm nhìn 2 chỉ thực hiện duy nhất một khoản đầu tư vào tháng 8 và một khoản đầu tư vào tháng 9, theo CB Insights. Điều này trái ngược hoàn toàn so với hồi năm 2021, khi quỹ này điên cuồng đầu tư, trung bình cách ngày lại rót vốn vào 1 công ty. Sự thất vọng khi đó đã tăng lên do các giám đốc điều hành cảm thấy quá “ngộp thở”.

Các đối tác đầu tư hàng đầu bắt đầu rời đi, bao gồm Deep Nishar, Jeff Housenbold và Ervin Tu. Cánh tay đắc lực của ông Son, Marcelo Claure, cũng đệ đơn từ chức sau một cuộc tranh chấp lương bổng.

Son tuyên bố sẽ cẩn trọng hơn trong những lần đầu tư sắp tới.

“Tôi lo lắng về quỹ Vision Fund 2 hơn là quỹ Vision Fund 1’’, Mio Kato, một nhà phân tích kiêm người sáng lập Lightstream Research nói, đồng thời khẳng định đây là kết quả của việc chỉ “đánh cược vào giấc mơ, bất chấp sự thật”.

GIẤC MƠ CỦA SON

Dẫu vậy, Son vẫn lạc quan rằng cơn bão sẽ qua đi. Khi đó, SoftBank sẽ vực dậy mạnh mẽ cùng sự phát triển của ngành công nghiệp công nghệ. Hiện tại, SoftBank đang cắt giảm đáng kể các khoản đầu tư vào startup.

“Chúng tôi muốn tích lũy nhiều tiền mặt,” ông Sơn cho biết trong lần báo cáo thu nhập hồi tháng Năm. “Chúng tôi sẽ cẩn thận hơn trong những lần đầu tư sắp tới’’.

Trong khi đó, đối thủ của Son đang không ngừng bành trướng. Insight Partners, nổi tiếng với các khoản đầu tư phần mềm, hồi tháng 2 tuyên bố huy động thành công 20 tỷ USD cho quỹ hàng đầu thứ 12. Andreessen Horowitz cũng huy động được 4,5 tỷ USD cho một quỹ tập trung vào tiền số vào tháng 5, tức gấp đôi quy mô quỹ huy động hồi năm ngoái. Chúng chắc chắn vượt xa Quỹ Tầm nhìn của Son, nếu xét đến số lượng các khoản đầu tư mới.

Đối với các công ty đang tìm kiếm nguồn vốn, đây được coi là cơ hội ngàn vàng để chào đón các nhà đầu tư mới, trong một môi trường cạnh tranh đầy thách thức.

“Đã có lúc các công ty nghĩ rằng họ sẽ thua lỗ nếu không có sự đầu tư của SoftBank. Tuy nhiên giờ đây, rất nhiều người có thể ký các tấm séc có giá trị tương đương. Vầng hào quang ngày xưa của SoftBank đã không còn", Ebihara của Rebright cho biết.

Masayoshi Son, người đang nắm trong tay 29% cổ phần, có tiếng nói vô cùng lớn với Vision Fund.

Đầu tư thất bại là điều khó tránh. Những màn đổ vỡ điển hình có thể kể đến như thương vụ Greensill Capital, công ty khởi nghiệp xây dựng Katerra và một công ty làm pizza bằng robot. Cả 3 đều đã phá sản.

Thất bại lớn nhất có lẽ là WeWork, một startup không gian văn phòng, nơi Son đầu tư hơn 10 tỷ USD vì cho rằng đây là một công ty công nghệ đột phá.

“Tôi đã mắc sai lầm”, ông nói với các nhà đầu tư về kết quả kinh doanh hàng quý của mình vào tháng 11 năm 2019, đồng thời coi đây là “một bài học rất khắc nghiệt”.

“Các khoản đầu tư vào WeWork rõ ràng là thiếu tính kỷ luật”, Ebihara của Rebright nhận định.

Dẫu vậy, Masayoshi Son, người đang nắm trong tay 29% cổ phần, vẫn có tiếng nói vô cùng lớn với Vision Fund. Trong các cuộc phỏng vấn mới đây, Son chia sẻ rằng việc mở rộng Quỹ Tầm nhìn là chìa khóa để ông gây dựng một đế chế có thể tồn tại 300 năm.

"Khi quỹ ổn định ở một mức độ nào đó, nó có thể tự quản lý", Son nói và tuyên bố muốn mở rộng đội ngũ chuyên gia đầu tư lên 2.000 người trong 10 năm tới.

Giờ đây, khi Quỹ Tầm nhìn bước vào kỷ nguyên mới, có vẻ như mối liên hệ giữa Son và vận mệnh SoftBank dần trở nên bền chặt hơn bao giờ hết.

“Là một công ty đầu tư, SoftBank không huy động tiền bằng cách đặt ra các quy tắc cho nơi mình rót vốn. Son là người có ảnh hưởng lớn nhất và cho dù đó là lĩnh vực công nghệ nào, tiền vẫn sẽ chảy theo hướng mà ông ấy muốn”, Tatsunori Kawai, chiến lược gia trưởng của au Kabu.com Securities nhận định.

Theo: Nikkei Asia, WSJ

- Từ khóa:

- Masayoshi son

- Softbank

Xem thêm

- "Gã điên" châu Á và ván cược 18 tỉ đô vào iPhone

- Tỷ phú Masayoshi Son hiếm hoi xuất hiện sau thời gian dài ở ẩn

- SoftBank lỗ gần 6 tỷ đô vì... đầu tư gì cũng 'thất bại'

- Buồn của Masayoshi Son: 'Biến mất' khi Vision Fund liên tiếp thua lỗ, bị chỉ đích danh khẩu vị 'liều ăn nhiều' khiến Softbank rơi vào cảnh khó khăn

- Một năm đầy 'nỗi đau' của SoftBank: Đầu tư kiểu gì cũng lỗ, nhân sự cấp cao ồ ạt rời đi, đánh mất niềm tin của nhà đầu tư

- Nỗi lo tuổi xế chiều của Masayoshi Son: Nợ SoftBank gần 5 tỷ USD, cổ phần trong Vision Fund 2 gần như không còn giá trị

- 2 quý liền báo lỗ tổng cộng 35 tỷ USD, Masayoshi Son sẽ lùi về hậu trường, không chủ trì họp báo cáo quý nữa

Tin mới

Tin cùng chuyên mục