Mất hơn 4 năm để đưa cổ đông "đu đỉnh" IPO về bờ, vốn hóa BSR lại nhanh chóng bị thổi bay 1,8 tỷ USD sau chưa đầy 4 tháng

Trong bối cảnh lạm phát gia tăng như hiện nay, dầu thô luôn là một trong những loại hàng hóa được quan tâm nhất bởi đây là mặt hàng thiết yếu cho hầu hết các hoạt động của nền kinh tế. Nhóm dầu khí nói chung có tính chất đầu cơ rất cao theo biến động giá dầu và CTCP Lọc Hoá dầu Bình Sơn (Mã CK: BSR) cũng không ngoại lệ.

Giá dầu có xu hướng tăng trưởng mạnh giai đoạn hậu Covid khi nền kinh tế hồi phục trở lại và đạt đỉnh vào tháng 6 năm 2022. Có độ nhạy với giá dầu, cổ phiếu BSR cũng tranh thủ bứt phá mạnh nửa đầu năm, để đạt mốc đỉnh vào giữa tháng 6/2022, tương ứng thị giá ở mức 33.500 đồng/cp. Đáng nói, vùng giá đỉnh hồi tháng 6 của BSR là vùng giá thương vụ “bom tấn” lên sàn đầu tháng 3 năm 2018.

Ngược thời gian về đầu năm 2018, "bom tấn" BSR chính thức chào sàn UpCOM với mức giá tham chiếu 22.400 đồng/cổ phiếu. Ngay lập tức, trong phiên giao dịch đầu tiên BSR gây bất ngờ với hơn 14 triệu cổ phiếu khớp lệnh và đóng cửa ở mức giá trần (+40%) 31.300 đồng/cổ phiếu.

Tưởng chừng khởi đầu như mơ sẽ mở ra một giai đoạn rực rỡ cho cổ đông BSR nhưng thực tế sau đó lại trái ngược với những kỳ vọng ban đầu. Với đặc thù ngành nghề có vị thế độc quyền khá cao, được bao tiêu đầu ra theo chính sách, duy trì chạy hết công suất, việc tư nhân hóa được kỳ vọng sẽ tạo ra nhiều tiềm năng tăng trưởng và cải thiện kết quả kinh doanh trong tương lai.

Thế nhưng, cổ phiếu này lại liên tục gây thất vọng khi quay đầu lao dốc mạnh và có thời điểm tưởng như đã bị nhấn chìm khi rơi xuống dưới 5.000 đồng/cổ phiếu hồi cuối tháng 3/2020. Suốt 2 năm miệt mài dò đáy, BSR thi thoảng lại reo chút hy vọng với một vài nhịp hồi ngắn ngủi nhưng sau đó cũng nhanh chóng bị dập tắt.

Khi những nhà đầu tư kiên nhẫn nhất cũng khó có thể chịu đựng thêm, BSR lại âm thầm quay đầu đi lên từ vùng đáy. Không quá khi cho rằng chính Covid-19 đã tạo ra bước ngoặt đối với cổ phiếu này. Cùng với sự phục hồi nhanh chóng của giá dầu sau khi hợp đồng tương lai hàng hóa này rơi xuống mức âm, các cổ phiếu dầu khí Việt Nam cũng hồi phục mạnh mẽ và BSR cũng không ngoại lệ.

Trở lại năm 2022, với độ nhạy cao với giá dầu thế giới, cổ phiếu BSR chịu chung tình cảnh lao dốc từ đỉnh giữa tháng 6 trước sự sụt giảm nhanh chóng của giá dầu trong nước. Từ mức giá đỉnh 33.500 đồng/cp, BSR lùi về còn 19.900 đồng/cp kết phiên 12/10.

Sau chặng đường hơn 4 năm dài đằng đẵng, nhà đầu tư gắn bó với BSR từ ngày đầu lên sàn vừa mới “về bờ” hồi tháng 6 đã lại mất đi hơn 40% giá trị. Vốn hoá theo đó cũng “bốc hơi” tới 42.000 tỷ đồng (~1,8 tỷ USD) kể từ đỉnh.

Trái với những diễn biến không mấy khả quan trên thị trường chứng khoán, kết quả kinh doanh của BSR lại ghi nhận những con số bất ngờ. Theo ước tính, tổng doanh thu sau 9 tháng đầu năm 2022 đạt hơn 125.000 tỷ đồng; con số này vượt 36% chỉ tiêu doanh thu cả năm. Như vậy, tính riêng quý 3, BSR ước tính thu về khoảng 38.000 tỷ đồng, tăng 114% so với kết quả cùng kỳ năm trước.

Liên quan đến NMLD Dung Quất, công ty cho biết nhà máy đạt công suất vận hành trung bình 105%, sản xuất được khoảng 5,18 triệu tấn xăng dầu, đạt 106% kế hoạch 9 tháng và đạt 80% kế hoạch năm 2022.

Hưởng lợi từ mặt bằng crack spread cao hơn do cuộc khủng hoảng Nga – Ukraine và nhu cầu tiêu thụ phục hồi

Tuy trong ngắn hạn cổ phiếu BSR có thể gặp nhiều biến động trước bối cảnh thị trường chung và giá xăng dầu không thuận lợi, song Chứng khoán VNDirect (VND) cho rằng đây lại là cơ hội khá hấp dẫn để tích luỹ cổ phiếu BSR.

Theo nhóm phân tích VNDirect, khả năng phục hồi của crack spread xăng sau đợt sụt giảm mạnh trong quý 3/2022 sẽ là động lực tăng giá tiềm năng trong ngắn hạn cho BSR, do giá cổ phiếu BSR thường rất nhạy cảm với diễn biến của crack spread xăng dầu thành phẩm (khoảng chênh lệch giữa giá xăng dầu thành phẩm và giá dầu thô).

Đội ngũ phân tích VNDirect đánh giá mặt bằng crack spread các sản phẩm lọc dầu dự kiến sẽ duy trì ở mức cao, là tín hiệu tốt cho các nhà máy lọc dầu trong một vài năm tới.

Động lực tăng trưởng trong dài hạn từ việc nâng cấp và mở rộng NMLD

Hiện tại, nhu cầu xăng dầu trong nước khoảng 18 triệu m3 hàng năm, và nguồn cung trong nước đến từ BSR và NMLD Nghi Sơn (NSR) đáp ứng ~75% tổng nhu cầu. Tỷ trọng nguồn nhập khẩu liên tục giảm kể từ năm 2017, trước khi đảo ngược xu hướng này trong 6 tháng đầu năm 2022 do NMLD Nghi Sơn hoạt động dưới công suất do các vấn đề khó khăn tài chính. Do đó, nhờ chính sách ưu tiên các nguồn trong nước, VNDirect cho rằng không có rủi ro cạnh tranh đáng kể đối với việc tiêu thụ sản phẩm của BSR trong vài năm tới do nguồn cung trong nước hiện vẫn chưa đáp ứng được hết nhu cầu xăng dầu nội địa.

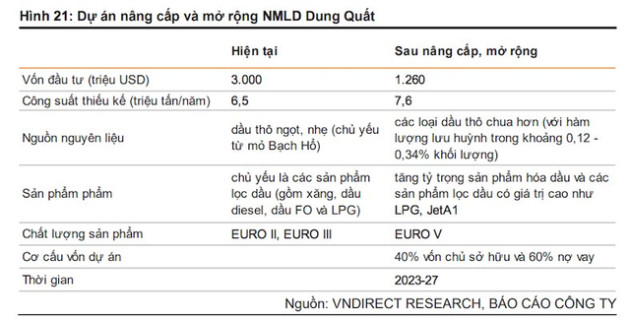

Mặt khác, VNDirect Research cũng đánh giá dự án nâng cấp và mở rộng nhà máy lọc dầu của BSR sẽ trở thành động lực tăng trưởng trong dài hạn. Trong năm 2022, BSR đã trình đề xuất cuối cùng cho dự án mở rộng NMLD Dung Quất lên Tập đoàn dầu khí Việt Nam (PVN) và chờ sự phê duyệt của Chính phủ.

VNDirect Research cho rằng đây sẽ là cơ hội cho BSR tiếp cận nhiều loại dầu thô có hàm lượng lưu huỳnh cao hơn và giá cả cạnh tranh hơn với nguồn cung dồi dào trên thế giới, đặc biệt là trong bối cảnh sản lượng dầu trong nước đã giảm trong nhiều năm.

Do đó, VNDirect dự phóng tăng trưởng lợi nhuận ròng sẽ đạt đỉnh trong năm 2022 nhưng vẫn duy trì ở mức cao trong giai đoạn 2023-24 nhờ mặt bằng crack spread sản phẩm lọc dầu cao hơn do cuộc khủng hoảng Nga – Ukraine.Trong năm 2023-2024, lợi nhuận ròng dự báo sẽ giảm 40,1% so với cùng kỳ do ảnh hưởng của đợt bảo dưỡng định kỳ trong năm 2023, trước khi quay trở lại quỹ đạo tăng trưởng trong năm 2024 với tốc độ tăng trưởng 12,2% so với cùng kỳ.

Xem thêm

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Bán gần 100.000 xe trong năm 2024, VinFast của tỷ phú Phạm Nhật Vượng đứng đâu trên "bản đồ" các ông lớn ô tô điện thế giới?

- Gen Z ra đường quên ví vẫn thanh toán ‘full dịch vụ’ và cách MoMo trở thành người tiên phong trong lĩnh vực tài chính số

- Làm nhân viên đế chế 3.000 tỷ USD Nvidia thế nào? Việc ngập đầu 7 ngày/tuần đến 2h sáng, ngày họp 10 cuộc vẫn không ai kêu ca vì một lý do

- Tin tốt liên quan đến Bộ GTVT, cổ phiếu đầu tư công "toả sáng"

- Khối ngoại giảm bán ròng, VN-Index về 1.208 điểm, nhiều cổ phiếu 'đổi màu' nhờ tin kết quả kinh doanh

- Cổ phiếu vận tải - kho bãi dẫn dắt thị trường, VN-Index vượt mức 1.283 điểm

Tin mới

Tin cùng chuyên mục