Mặt trái của câu chuyện hết room: Khối ngoại đẩy giá khiến cổ phiếu vốn hóa lớn trở nên đắt đỏ, VinaCapital lập 2 quỹ mở cho nhà đầu tư ngoại mua cổ phiếu hết room

Bên lề Hội nghị nhà đầu tư VinaCapital 2019 tổ chức tại Hà Nội, bà Nguyễn Hoài Thu, giám đốc đầu tư cổ phiếu niêm yết quỹ VCG Partners Vietnam Fund (VVF) và Vietnam Access Fund (VAF) của VinaCapital, quỹ đầu tư đang quản lý 3,3 tỷ USD đã có bài chia sẻ về mặt trái của câu chuyện room ngoại tại thị trường Việt Nam.

TTCK Việt Nam năm nay tròn 19 tuổi, quy mô thị trường đã tăng gấp 6 lần trong 10 năm, thu hút nhiều sự quan tâm của nhà đầu tư ngoại, tuy nhiên room của khối ngoại đang là điểm mấu chốt khi nào Việt Nam được nâng hạng lên thị trường mới nổi.

Cổ phiếu vốn hóa lớn đã đắt đỏ

Quá trình nới room xảy ra từ 2003 (tăng từ 20% lên 30%) và năm 2009 (tăng từ 30% lên 49%). Năm 2015 nhà nước đã trao quyền quyết định nới room lên 100% cho các công ty tuy nhiên au 4 năm chỉ có 42 công ty niêm yết đã nới room. Về thị trường và tính thanh khoản chúng ta đang hơn Phillipines (nước đã được nâng lên thị trường mới nổi trong khi Việt Nam vẫn đang là thị trường cận biên).

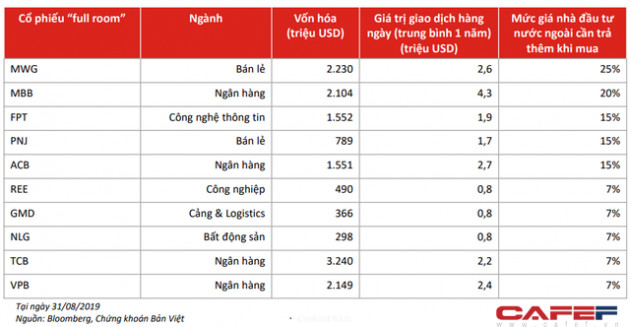

Các công ty hết room đang nằm ở ngành ngân hàng, bán lẻ, công nghệ..các công ty này được các nhà đầu tư nước ngoài săn đuổi nên các nhà đầu tư nước ngoài thường phải trả cao hơn 7-25%.

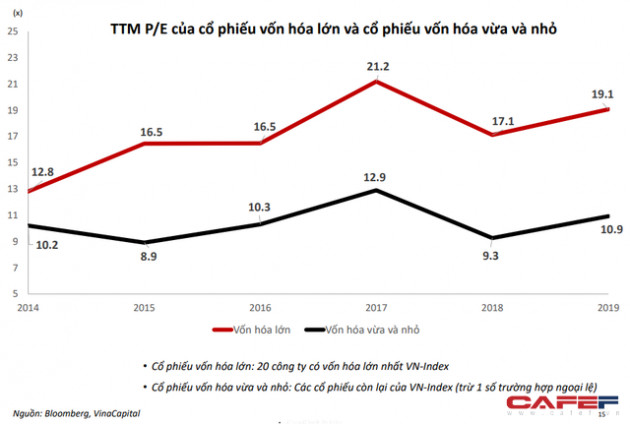

Các công ty vốn hóa lớn có sự chuyển mình rõ rệt, Vietcombank trong 10 năm qua vốn hóa đã tăng hơn gấp đôi, Vingroup, Vinhomes đã soán ngôi Vinamilk lên top đầu công ty có vốn hóa lớn nhất thị trường. Theo bà Thu, trong những năm gần đây có sự phân hóa rõ rệt về mặt định giá giữa nhóm cổ phiếu vốn hóa lớn và nhóm cổ phiếu vốn hóa nhỏ. 5 năm trước đây mức chênh lệch này chỉ ở mức 30% nhưng hiện nay lên đến 75%. Các công ty vốn hóa lớn đã trở nên đắt đỏ hơn. Mức định giá các công ty lớn đã đắt đỏ hơn 50% trong khi PE của các công ty vốn hóa nhỏ vẫn giữ nguyên ở mức 5 năm trước, đạt trên dưới 10 lần.

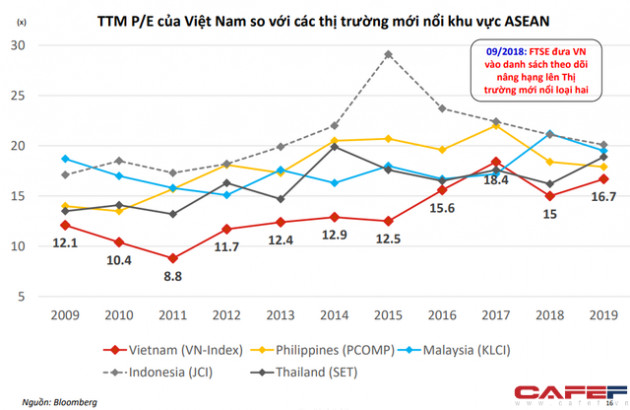

Mức định giá của thị trường Việt Nam đang bị kéo lại gần mức định giá của các thị trường mới nổi khu vực Asean vì chúng ta thu hút nhiều dòng tiền ngoại trong thời gian gần đây và dòng tiền này đổ vào nhóm cổ phiếu vốn hóa lớn, đẩy PE của toàn thị trường lên (các cổ phiếu vốn hóa lớn chiếm 80% vốn hóa toàn thị trường).

Mặt khác, FTSE Russell và MSCI quan tâm đến việc đưa Việt Nam và danh sách xem xét nâng hạng nên một số NĐT ngoại có vị thế tại thị trường VN trước khi điều này xảy ra làm mức định giá của thị trường Việt Nam so với các nước thị trường mới nổi thu hẹp còn dưới 10%, trước đây là trên 20%.

Mặc dù vẫn đang rẻ nhất khu vực song định giá TTCK Việt Nam đã thu hẹp khoảng cách với các thị trường mới nổi khác

Điều này thể hiện TTCK Việt Nam hấp dẫn NĐT nước ngoài nhưng bên cạnh đó chỉ ra một thực tế rằng không có nhiều hàng hóa cho NĐT nước ngoài lựa chọn nên họ phải "tranh nhau" mua các cổ phiếu hết room với giá cao. Trong khi trên thực tế có nhiều cổ phiếu tốt vẫn rẻ, PE chỉ 10-12 lần.

Hai quỹ mở giúp nhà đầu tư ngoại mua cổ phiếu hết room

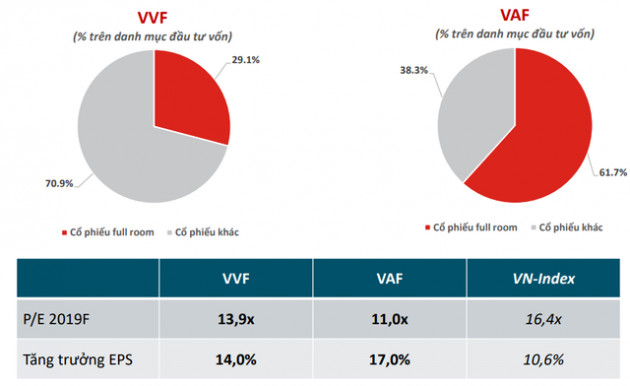

VinaCapital có 2 quỹ cho các cổ phiếu hết room là VVF (Forum one - VCG Parters Vietnam Fund) và VAF (Vietnam Access Fund– tiếp cận thị trường Việt Nam), hai quỹ này đều là quỹ mở và đặt tại Luxembourg và Cayman Islands. Hai quỹ này giúp nhà đầu tư nước ngoài trên toàn thế giới (hiện đa phần là NĐT châu âu) mua được cổ phiếu hết room tại Việt Nam mà không phải trả chênh lệch (premium).

Quỹ VVF có quy mô 200 triệu USD (hiện đã huy động được 50 triệu USD) và VAF có quy mô 50 triệu USD (hiện đã huy động 8 triệu USD). Hai quỹ này ưa chuộng cổ phiếu hết room vì các cty này có nền tảng cơ bản tốt, định giá thấp.

Nguồn: VinaCapital

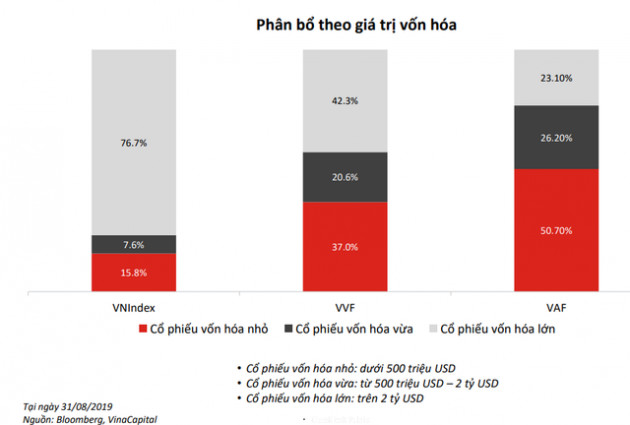

Trong khi VAF tập trung vào các cổ phiếu tăng trưởng tốt có định giá hợp lý thì VAF tập trung vào các cổ phiếu SMEs, các cổ phiếu trong mục tiêu M&A (chiếm 50,7% danh mục).

Các nhóm ngành ưa thích bao gồm công nghệ thông tin (PE 12 lần, tăng trưởng 20%/năm), logistics, ngân hàng, tiêu dùng và bán lẻ, dịch vụ tiện ích. Tăng trưởng các ngành này đều trên 10%, mức chi trả cổ tức cao (trừ ngành ngân hàng đang trong quá trình tăng vốn để đáp ứng Basel II).

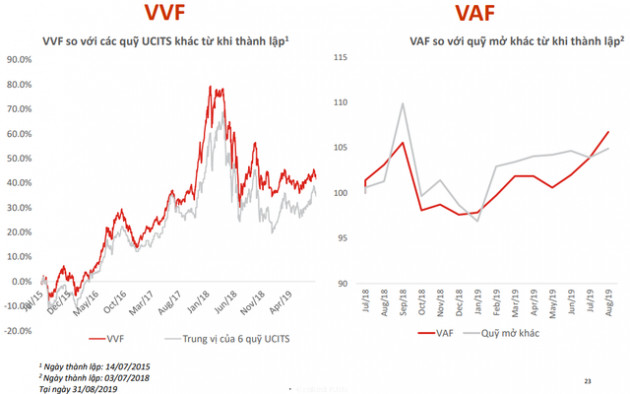

VVF đã ra đời được 4 năm và quỹ ghi nhận mức tăng 45% kể từ khi thành lập, quỹ VAF mới bắt đầu từ tháng 7/2018 và đạt 7,5%, cao hơn so với chỉ số VN-Index.

- Từ khóa:

- Ttck việt nam

- Cổ phiếu vốn hóa lớn

- định giá

- Pe

- Vinacapital

- Room ngoại

- Nhà đầu tư nước ngoài

Xem thêm

- Thu hút trên 23,5 tỷ USD vốn FDI, cơ hội lớn mở ra cho các doanh nghiệp trong lĩnh vực cơ khí và chế biến chế tạo Việt Nam

- Các chuỗi F&B Việt đua nhau xuất ngoại

- Thứ trưởng Nguyễn Đức Chi: Chỉ cần 6 triệu, một nửa là nhà đầu tư tổ chức cũng rất vui lòng!

- Lãnh đạo Ngân hàng Nhà nước nói gì về động thái bán hàng tỷ USD can thiệp thị trường?

- Hơn một nửa thế giới đang chốt đơn mặt hàng này của Việt Nam: Mỗi tháng thu hơn 1 tỷ USD, Trung Quốc mạnh tay săn lùng dù là ‘của nhà trồng được’

- Giám đốc Đầu tư của VinaCapital Andy Ho vừa qua đời vì đột quỵ

- Nhiều nhà đầu tư nước ngoài muốn "rót vốn" vào môi trường đầu tư của Việt Nam

Tin mới

Tin cùng chuyên mục