MBS: "Đà bán ròng của khối ngoại sẽ sớm chấm dứt, VN-Index có thể lên mốc 1.080 điểm trong năm 2018"

CTCP Chứng khoán MBS (MBS: Hnx) mới đây đã tổ chức hội thảo MBS Talk 15 để chia sẻ về triển vọng của TTCK Việt Nam 6 tháng cuối năm 2018.

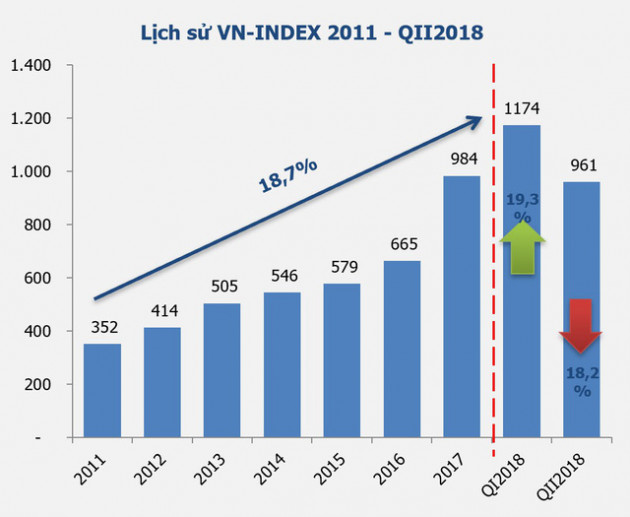

Tổng kết 6 tháng đầu năm, TTCK Việt Nam ghi nhận rất nhiều cái "nhất": Q1/2018 là quý tăng trưởng tốt nhất trong chu kỳ 10 năm trở lại đây. Tuy nhiên, Q2/2018 ttck Việt Nam lại nằm trong top những thị trường giảm giá nhiều nhất châu Á. Tính đến hết Q2, quy mô của thị trường tương đương với gần 78% GPD, tăng mạnh so với mức 35% của năm 2016.

Nguồn: MBS

Theo MBS, sức ép lên thị trường trong giai đoạn Q2 vừa qua đến từ 3 yếu tố chính:

- Điều chỉnh mức định giá: Thị trường tăng quá "nóng" đã đẩy mức P/E trung bình từ mức 16,2 lên tới 21,7 lần chỉ trong vòng 4-5 tháng (cuối năm 2017 đến cuối Q1/2018). Và với mức P/E gần 22 lần, TTCK Việt Nam trở nên kém hấp dẫn so với các thị trường khu vực.

- Ảnh hưởng từ Fed tăng lãi suất, chiến tranh thương mại dẫn tới sự bán ròng của NĐTNN: Với việc chi phí tài chính tăng lên và mối lo ngại về chiến tranh thương mại đã tạo áp lực lên khối ngoại, khối này đã có đợt bán ròng lớn nhất trong nhiều năm qua (loại trừ những deal mới lên sàn như VHM, TCB hay FRT). Nếu chỉ tính giao dịch khớp lệnh thì khối ngoại đã bán ra xấp xỉ 10.000 tỷ đồng trong Q2/2018 với lực bán tập trung chủ yếu ở các mã: VIC, HPG, VJC, VNM và NVL.

- Áp lực hạ margin của NĐT trong nước: Thị trường giảm mạnh đã tạo áp lực rất lớn nên nhà đầu tư sử dụng đòn bẩy, và cách tốt nhất để phòng ngừa rủi ro là hạ margin. Thanh khoản của thị trường sụt giảm rõ rệt khi giá trị giao dịch trung bình/ngày trong Q1 là gần 8.000 tỷ đồng nhưng chỉ còn đạt xấp xỉ 3.000 tỷ đồng ở trong giai đoạn thị trường khó khăn tháng 4-5-6.

Ngoài ra, khi thị trường giảm giá, nhà đầu tư vẫn còn một công cụ khác để sinh lời đó là sản phẩm chứng khoán phái sinh. Với lợi thế T0 và có thể sinh lời khi thị trường lên/xuống, TTCKPS đã có sự tăng trưởng ấn tượng về khối lượng và giá trị giao dịch trong Q2. Q1 tổng KLGD chỉ ở mức 35.000 hợp đồng/ngày thì trong Q2 khối lượng trung bình đã tăng lên mức 120.000 hợp đồng/ ngày.

Đà bán ròng của khối ngoại sẽ sớm chấm dứt, VN-Index có thể lên mốc 1.080 điểm trong năm nay

Ông Trần Hoàng Sơn, Giám đốc chiến lược thị trường của CTCK MBS nhận định thị trường Việt Nam có sự hấp dẫn khi tốc độ tăng trưởng GDP nằm trong tốp cao nhất khu vực Đông Nam Á và châu Á, thu hút tốt dòng vốn FDI, nền tảng vĩ mô (tỷ giá, lãi suất, lạm phát…) ổn định.

Đồng thời, Việt Nam hướng đến câu chuyện nâng hạng thị trường trong thời gian tới khi quy mô thị trường tăng trưởng mạnh, chất lượng hàng hóa được củng cố; lợi nhuận doanh nghiệp tiếp tục duy trì tăng trưởng, mặt bằng giá giảm về mức tương đối hấp dẫn. PE của thị trường sau đợt suy giảm mạnh đã từ mức định giá 21-22 lần về vùng trung bình 2 năm gần nhất 16-17 lần.

MBS dự đoán thị trường sẽ giao động trong biên độ 880-1.080 cho giai đoạn 6 tháng cuối năm

Tuy nhiên, ông Sơn cũng nhìn nhận rằng hiện nay chưa thấy dấu hiệu quay trở lại của dòng tiền lớn từ quỹ đầu tư nước ngoài như đã từng diễn ra vào đầu năm nên thị trường khó quay lại mức cao trước đó. Vậy nên, đà tăng của thị trường sẽ đi lên nhờ mức tăng trưởng lợi nhuận của doanh nghiệp và dòng tiền hiện hữu, VN-Index nửa cuối năm có khả năng dao động quanh vùng 880-1080 điểm và khó có thể tăng mạnh hay giảm mạnh như giai đoạn trước.

Về vấn đề chiến tranh thương mại Mỹ-Trung: Chiến tranh thương mại đã tác động tiêu cực tới tăng trưởng kinh tế Trung Quốc như chỉ số PMI 6 tháng giảm, chỉ số phụ về các đơn hàng xuất khẩu mới giảm, chỉ báo đơn hàng mới và đơn hàng tồn đọng cũng giảm, chỉ số Shanghai Composit giảm mạnh, nhân dân tệ mất giá gần 7%.

Trong khi đó, đồng USD đang mạnh lên, nền kinh tế phục hồi và thị trường chứng khoán Mỹ chỉ dao động mạnh với mức giảm không đáng kể. Vậy nên, ông Sơn nghiêng về kịch bản Trung Quốc nhượng bộ và chiến tranh thương mại sẽ kết thúc vào một trong hai thời điểm là tháng 9 hoặc 11 năm nay. Chiến tranh thương mại kết thúc giúp cởi bỏ tâm lý lo ngại của nhà đầu tư, đà bán ròng của khối ngoại sẽ dừng lại và thậm chí dòng tiền có thể quay lại thị trường.

Về chiến lược đầu tư, ông Sơn cho rằng nhà đầu tư nên chọn lọc cổ phiếu nhiều hơn, hướng đến nắm giữ cổ phiếu có tốc độ tăng trưởng tốt và kết quả kinh doanh 6 tháng cuối năm tăng mạnh. Đồng thời, bối cảnh thị trường khá khó chịu tăng chậm và đi ngang dễ khiến nhà đầu tư mua cổ phiếu và chốt lời ngay khi vừa có lãi. Tuy nhiên chiến lược hiệu quả hơn trong ngắn hạn là mua ở vùng thấp và lên vùng cao hẳn mới bán ra.

Về các nhóm ngành tiềm năng trong giai đoạn cuối năm, MBS dành sự quan tâm đối với ngành ngân hàng (VCB, MBB, ACB, VPB), chứng khoán (SSI,HCM, MBS), bất động sản & xây dựng ( DXG, NLG), tiêu dùng- bán lẻ (MWG, PNJ, DGW), vật liệu xây dựng (VCS, HPG, CVT, AAA).

Xem thêm

- Giá vàng thế giới bất ngờ lao dốc mạnh

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

- Nhà đầu tư hoảng loạn sau phiên "đỏ lửa"

- Thị trường "rực lửa", VN-Index mất mốc 1.200 điểm

- Thị trường chứng khoán sẽ hoàn thiện về "chất", có "bước đi đầu" đến mục tiêu nâng hạng

- Dự thảo 4 Thông tư về thị trường chứng khoán: Thiết lập lộ trình công bố thông tin bằng tiếng Anh

Tin mới

Tin cùng chuyên mục