Một tuần điên rồ của chứng khoán Mỹ: 3 trong số những biến động tồi tệ nhất thập kỷ vừa xảy ra 5 phiên giao dịch vừa qua, lỗi tại FED?

Những phát biểu của Chủ tịch Cục Dự trữ Liên bang Mỹ Jerome Powell về chính sách lãi suất đã khiến các nhà đầu tư bối rối về kế hoạch tăng lãi của FED với biên độ mà người ta có thể đã không còn thấy trong suốt 2 thập kỷ qua. Kết quả là sự biến động của thị trường tăng mạnh.

Tuần qua, thị trường chứng kiến 3 trong số những phiên giao dịch biến động nhất trong suốt thập kỷ. Thậm chí, những biến động này là chưa từng thấy kể từ tháng 3/2020, thời điểm đại dịch Covid-19 bùng lên ở phương Tây, khiến nước Mỹ phải ban hành một loạt các chính sách cực đoan nhằm ngăn chặn virus lây lan trong cộng đồng.

Cboe Volatility Index (VIX) một trong những thước đo phản ánh sự sợ hãi của các nhà đầu tư, thường duy trì trên 30 trong suốt 5 ngày qua, gần gấp đôi so với hồi đầu năm.

Đứng giữa tâm bão là Chủ tịch Fed Powell, người hôm 26/1 công bố FED sẽ bắt đầu tăng lãi suất từ tháng 3 sau cuộc họp thường kỳ của Ủy ban Thị trường mở Liên bang (FOMC). Và tệ hơn, FED có thể không làm việc đó một cách từ từ như nhiều nhà đầu tư dự đoán.

Việc tái định giá nhanh chóng diễn ra. Thị trường trái phiếu phản ứng như thể FED sẽ tăng lãi suất 5 lần trong năm 2022, bao gồm cả việc FED sẽ nâng lãi suất 0,5% ngay trong tháng 3 – điều mà chưa từng diễn ra kể từ năm 2000. Dù việc cho rằng FED tăng 50 điểm phần trăm lãi suất là khá phiến diện nhưng việc tăng 30 điểm phần trăm rõ ràng là điều các nhà đầu tư cần phải xem xét.

Matt Maley, chiến lược gia trưởng tại Miller Tabak + Co, nói rằng: "Ông Powel không chỉ để ngỏ phương án tăng 50 điểm phần trăm lãi suất mà còn cho rằng FED có thể tăng lãi suất trong bất cứ cuộc họp thường kỳ nào của họ. Rất ít người ở phố Wall lúc này còn nhớ thị trường hoạt động ra sao khi lạm phát là một vấn đề".

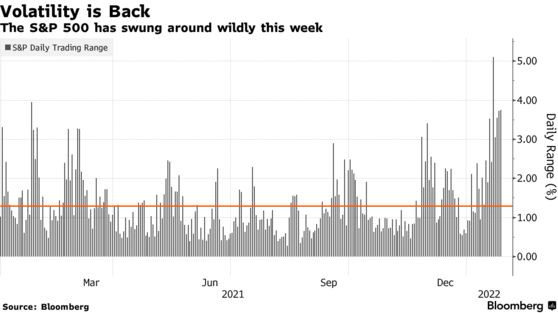

Kết thúc phiên giao dịch ngày 28/1, S&P 500 tăng và tránh tuần giảm điểm thứ 4 liên tiếp. Tuy nhiên, giữa một loạt các báo cáo doanh thu trong lĩnh vực công nghệ và cuộc họp của FED, S&P 500 biến động trung bình 3,4%/ngày trong tuần qua, biến nó trở thành tuần hỗn loạn nhất kể từ tháng 3/2020.

Hỗn loạn quay trở lại. S&P 500 biến động kỷ lục trong 5 phiên giao dịch vừa qua.

Phần lớn nỗi đau dồn vào cổ phiếu công nghệ thị giá cao. Về mặt lý thuyết, chúng là những cổ phiếu dễ bị tổn thương nhất trong chu kỳ tăng lãi suất của FED. Chỉ số Nasdaq kết thúc tuần với mức tăng 0,1% nhưng đằng sau đó là những biến động mạnh nhất kể từ bong bóng dot-com.

Dù các nhà đầu tư từng nhiều lần trải qua việc FED tăng lãi suất nhưng lâu rồi họ mới phải đối mặt với sự "mù mờ" về chính sách của FED như lúc này, ít nhất là tốc độ tăng lãi của Ngân hàng Trung ương Mỹ.

Trong đợt tăng lãi năm 2015, Chủ tịch FED là Janet Yellen đã khẳng định rằng các điều kiện kinh tế dự kiến đủ đảm bảo một tỷ lệ tăng lãi suất từ từ. Trở lại với thời điểm trước khi cuộc khủng hoảng tài chính năm 2008 nổ ra, Chủ tịch FED lúc đó là Alan Greenspan cũng thực hiện các động thái "có thể lường trước".

Ông Powell không đưa ra lời cam kết tăng lãi "từ từ" hoặc "có thể lường trước" như vậy sau cuộc họp chính sách ngày 26/1. Dù nói rằng FED sẽ bắt đầu tăng lãi vào tháng 3 nhưng ông Powell liên tục nhấn mạnh rằng cơ quan này không có kế hoạch cụ thể nào ngoài mốc thời gian đó. Người đứng đầu FED cũng nói rằng các quan chức sẽ "khiêm nhường" và "nhanh nhẹn" trong cách tiếp cận việc điều chỉnh chính sách của họ.

Đối với các nhà phân tích của Bank of America, điều đó đồng nghĩa với việc FED hoàn toàn có khả năng điều chỉnh lãi suất 0,5% ngay trong lần tăng lãi đầu tiên để kiềm chế tốc độ lạm phát nóng nhất trong gần 4 thập kỷ qua.

Chuyên gia phân tích Mark Cabana của Bank of America nói rằng: "Một FED khiêm nhường và nhanh nhẹn có thể nghĩ rằng tăng lãi suất với 50 điểm cơ bản là phù hợp. Nếu các chỉ số cho thấy lần điều chỉnh lãi suất đầu tiên vào tháng 3 cần tăng 0,5%, họ sẽ làm theo".

Tuy nhiên, có một điều an ủi. VIX hiện nay đang cho thấy các nhà đầu tư hiện chỉ chưa chắc chắn về thị trường chứ không nghĩ rằng nó sẽ xuống dốc.

Nicholas Colas, đồng sáng lập của DataTrek Research, nói rằng các nhà đầu tư đang phải đối mặt với nguy cơ FED đột ngột tăng mạnh lãi suất cũng có thể được xoa dịu bởi niềm tin của ông Powell vào nền kinh tế. Dù vậy, nó vẫn khiến các nhà đầu tư không thể dự đoán được mức lãi suất để qua đó định giá cổ phiếu.

"Nhành ô liu duy nhất mà họ cung cấp cho các nhà đầu tư là thực tế rằng nền kinh tế Mỹ đang tăng trưởng mạnh mẽ. Điều đó sẽ chuyển thành lợi nhuận doanh nghiệp tốt hơn vào năm 2022, qua đó hỗ trợ giá cổ phiếu và trái phiếu doanh nghiệp. Tuy nhiên, thị trường nên sử dụng tỷ lệ chiết khấu nào để tận dụng các khoản thu nhập đó? Đây là câu hỏi của lúc này và có lẽ cũng là câu hỏi cho toàn bộ năm 2022", Colas viết trong một bản khuyến nghị ngày 27/1.

Tham khảo: Bloomberg

Xem thêm

- Giá bạc hôm nay 7/4: đi ngang sau khi mất hơn 10% vào tuần trước

- Giá vàng mất mốc 3.100 USD/ounce

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng có 'sập' xuống 90 triệu đồng/lượng?

- Giá vàng ngừng tăng, nên bán cắt lỗ hay mua đón sóng?

- Giá bạc hôm nay 24/3: duy trì ổn định khi FED không giảm lãi suất

Tin mới

Tin cùng chuyên mục