Mỹ: Thị trường liên tục đi xuống, một nhóm nhà đầu tư vẫn bền bỉ 'bắt đáy' - quan điểm 'Hãy tham lam khi người khác sợ hãi' còn đúng?

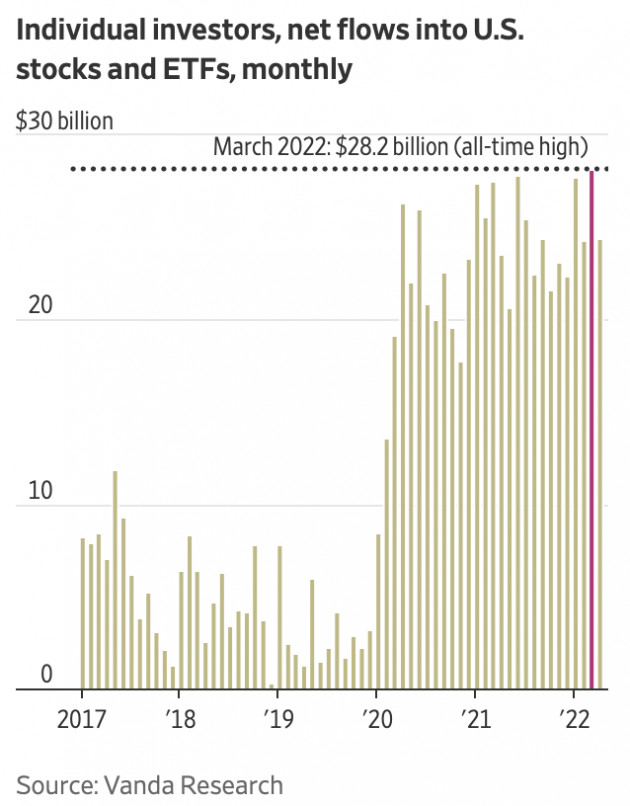

Hôm thứ Năm tuần trước, Phố Wall đã trải qua một trong những ngày tồi tệ nhất năm nay và nhà đầu tư nhỏ lẻ đã đổ xô mua vào, lập kỷ lục về khối lượng mua cổ phiếu trong ngày. Vào tháng 3, nhóm này đã đổ khoản tiền lớn chưa từng có theo tháng và tiếp tục rót thêm vào tháng 4, theo dữ liệu của Vanda Research bắt đầu từ năm 2014.

Nhà đầu tư nhỏ lẻ vẫn bền bỉ với chiến lược bắt đáy

Nhà đầu tư nhỏ lẻ lại tiếp tục nỗ lực bắt đáy trong phiên giao dịch đầy biến động ngày 10/5, chỉ 1 ngày sau khi S&P 500 chạm mức thấp nhất trong năm nay. Chỉ số này đã ghi nhận 3 phiên giảm điểm liên tiếp. Có thể thấy rằng, sự bền bỉ của nhóm day trader trong nỗ lực kiếm tiền bất chấp thị trường bị bán tháo mạnh đã kéo dài hơn các nhà phân tích và chuyên gia dự đoán.

Trong năm nay, S&P 500 đã giảm 16% và ghi nhận sự khởi đầu năm tồi tệ nhất trong gần 1 thế kỷ qua, Nasdaq Composite cũng mất 25% giá trị. Lạm phát ở Mỹ đang ở mức cao nhất trong 40 năm và Fed cũng bắt đầu thực hiện chu kỳ thắt chặt chính sách tiền tệ. Theo đó, nhiều người lo ngại rằng nền kinh tế Mỹ sẽ rơi vào suy thoái, khi TTCK trung bình giảm 29%, theo dữ liệu từ Dow Jones Market Data.

Dòng vốn ròng đổ vào cổ phiếu và các quỹ ETF của nhà đầu tư cá nhân trong các năm qua.

Một số khoản đầu tư được coi là phổ biến trong 2 năm qua đã sụt giảm mạnh. Nhiều nhà đầu tư hiện đã chán nản với nhóm cổ phiếu công nghệ có giá trị cao. Những doanh nghiệp mới niêm yết vào năm ngoái - được nhà đầu tư ưa thích, nay đã "rơi xuống đất". Những ngóc ngách đầu cơ của thị trường, chẳng hạn như quỹ ARK Innovation, cũng giảm mạnh.

Bất chấp việc "gió đã đảo chiều", nhiều nhà đầu tư nhỏ lẻ cho biết họ lại rất thích cơ hội mua cổ phiếu với mức giá thấp như hiện tại. Nhiều người chỉ ra rằng, lịch sử đã cho thấy thị trường cuối cùng vẫn tăng giá.

Theo Goldman Sachs, nhóm nhà đầu tư nhỏ lẻ đã đổ 114 tỷ USD vào các quỹ chứng khoán của Mỹ trong suốt tháng 3, khi S&P 500 rơi vào vùng điều chỉnh. Điều này đánh dấu sự thay đổi mạnh mẽ trong chiến lược của ngân hàng này suốt 2 thập kỷ qua. Thông thường, nhà đầu tư nhỏ lẻ bán khoảng 10 tỷ USD trong 12 tuần sau khi thị trường đạt đỉnh, khi S&P 500 giảm mạnh.

Chỉ trong tháng 3, nhà đầu tư nhỏ lẻ đã mua ròng khoảng 28 tỷ USD cổ phiếu và các quỹ ETF, theo Vanda. Đến tháng 4, họ tiếp tục mua thêm 24,4 tỷ USD trong tháng 4. Vào thứ Năm tuần trước, khi S&P 500 giảm 3,6%, nhà đầu tư nhỏ lẻ đã mua ròng gần 2,6 tỷ USD cổ phiếu và quỹ ETF - ghi nhận mức cao kỷ lục trong 1 ngày.

"Hãy tham lam khi người khác sợ hãi" còn là quan điểm đúng?

John Case - một kỹ sư về hưu 71 tuổi ở Las Vegas, cho biết ông đã nỗ lực làm theo lời khuyên Warren Buffett là "hãy tham lam khi người khác sợ hãi" và nắm giữ cổ phiếu trong dài hạn. Ông chia sẻ, ông thường tham gia thị trường trong thời kỳ biến động và không bán ra ngay cả khi đối diện khủng hoảng tài chính năm 2008. Sau sự sụt giảm này, thị trường đã tăng giá liên tục 11 năm và S&P 500 tăng khoảng 400%. Do đó, ông tự tin vào chiến lược của mình.

John Case.

Hiện tại, khoảng 2/3 danh mục của ông là cổ phiếu. Case gần đây đã mua cổ phiếu của Adobe và Microsoft - cả 2 đều ghi nhận mức giảm 2 con số trong năm nay. Tuy nhiên, kể từ khi ông mua vào, cổ phiếu này còn giảm mạnh hơn nữa, gây áp lực lớn cho danh mục của ông.

Nhiều nhà đầu tư nhỏ lẻ nỗ lực bắt đáy đang phải chịu lỗ. Theo Jason Goepfert đến từ Sundial Capital Research, S&P 500 đã giảm trung bình 0,2% trong suốt các phiên giao dịch 4 tháng qua, khiến 2022 là một trong những năm tồi tệ nhất với chiến lược bắt đáy kể từ năm 1974.

Không như đợt lao dốc hồi đầu năm 2020, chỉ kéo dài 23 phiên giao dịch, nhà đầu tư đang phải cố gắng vượt qua đợt bán tháo kéo dài hơn, có thể trở nên tồi tệ hơn khi rủi ro suy thoái gia tăng. Việc Fed nâng lãi suất và thu hẹp quy mô bảng cân đối kế toán đã gây ra tình trạng bán tháo trên thị trường trái phiếu chính phủ, khiến lợi suất trái phiếu Kho bạc Mỹ 10 năm tăng vọt lên 3% - cao nhất kể từ năm 2018.

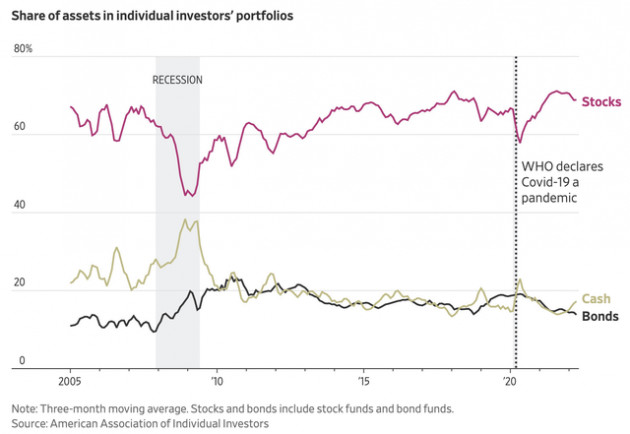

Tỷ trọng của các loại tài sản trong danh mục của nhà đầu tư cá nhân.

Tâm lý của nhà đầu tư nhỏ lẻ khác với các nhà đầu tư chuyên nghiệp - những người bán mạnh trong thời kỳ hỗn loạn. JPMorgan ước tính, nhà đầu tư tổ chức đã rút 199 tỷ USD ra khỏi thị trường trong năm nay. Trong khi đó, thông qua thị trường hợp đồng tương lai, giới chuyên gia vẫn dự đoán các chỉ số chính của TTCK Mỹ sẽ tiếp tục sụt giảm, theo phân tích từ Citi Research.

Song, điều này cũng không thể ngăn cản nhóm nhà đầu tư nhỏ lẻ. Theo cuộc khảo sát của Hiệp hội Nhà đầu tư cá nhân Mỹ, tỷ lệ phân bổ cổ phiếu trong danh mục của họ đã tăng lên gần 70% vào tháng trước, dao động quanh mức cao nhất kể từ đầu năm 2018. Nhiều người đã giảm tỷ trọng trái phiếu, khiến phân bổ với loại tài sản này xuống mức thấp nhất trong 14 năm.

Một số chiến lược gia thị trường cho biết nhu cầu mua vào của các nhà đầu tư nhỏ lẻ đang tiếp tục hỗ trợ thị trường, giảm bớt tác động của những phiên giảm giá quá mạnh. Các nhà phân tích của Goldman dự báo các hộ gia đình Mỹ sẽ mua 150 tỷ USD cổ phiếu vào năm 2022, sau mức kỷ lục 390 tỷ USD vào năm ngoái.

Dẫu vậy, nhu cầu có thể sẽ thay đổi nếu nền kinh tế Mỹ suy thoái. Ngân hàng này cho biết thêm, các hộ gia đình đã rút khoảng 35 tỷ USD từ các quỹ đầu tư cổ phiếu kể từ đầu tháng 4.

Trong khi đó, các cố vấn tài chính nói rằng, giá trị cổ phiếu và bất động sản của họ tăng lên trong 2 năm qua đã khiến một số nhà đầu tư thoải mái với việc chấp nhận rủi ro lớn hơn. Hơn nữa, việc các khoản thanh toán nợ sinh viên được gia hạn cũng giúp người dân Mỹ tích trữ được nhiều tiền mặt hơn. Việc đợt chuyển giao tài sản lớn nhất trong lịch sử hiện đại cũng tạo ra nhiều người giàu có hơn trong những thập kỷ tới.

David Sadkin - chủ tịch Bel Air Investment Advisors, đang quản lý 4,6 tỷ USD cho khách hàng giàu có, nhận định: "Họ đang có nhiều tiền hơn. Chúng tôi chưa thấy ai muốn tháo chạy khỏi thị trường như trước đây." Ông nói rằng khách hàng của mình có vẻ lo ngại về đợt bán tháo gần đây, nhưng lại chưa có "đợt bán tháo hoảng loạn" nào xảy ra.

Một số đợt bán tháo bớt căng thẳng hơn nhờ động lực "nhỏ bé"

Dù thị trường lo ngại về nguy cơ lạm phát, nhưng một số đợt bán tháo đã ghi nhận đà hồi phục ấn tượng nhất trong thập kỷ qua. Ngày 24/2, khi xung đột Nga - Ukraine leo thang, Nasdaq Composite đã giảm 3% trong 1 phiên và các chỉ số chính cũng chạm mức thấp thì một chiến lược quen thuộc lại xuất hiện. Nhà đầu tư đổ tiền vào thị trường, giúp Nasdaq hồi phục và đóng cửa tăng 3,3%.

Theo Vanda, ngày hôm đó nhà đầu tư đã mua ròng gần 1,5 tỷ USD cổ phiếu và quỹ ETF, cao hơn mức trung bình hàng ngày trong năm 2022 là 1,3 tỷ USD. Năm nay, 10 ngày chứng kiến khối lượng mua lớn nhất của nhà đầu tư nhỏ lẻ diễn ra khi S&P 500 giảm chứ không phải tăng giá.

Chiến lược "bắt đáy" đã được thảo luận ngày càng nhiều trên các trang mạng xã hội. Sự quan tâm của nhà đầu tư trên các nền tảng này đã thúc đẩy tâm lý FOMO ngay cả trong những đợt lao dốc mạnh.

Hồi tháng 1, khi thị trường chứng kiến diễn biến tồi tệ nhất kể từ những ngày đầu của đại dịch, nhiều nhà đầu tư đã kéo đến các nền tảng như Twitter và Reddit để nói về chiến lược bắt đáy. Sau đó, chủ đề này đã thu hút hơn 200.000 lượt đề cập và cao hơn gấp 30 lần so với 3 năm trước. Hôm thứ Hai, khi S&P 500 giảm 3 phiên liên tiếp, cụm từ này lại trở thành xu hướng trên Twitter.

Chris Johnson.

Chris Johnson - nhà đầu tư nhỏ lẻ 30 tuổi, đang vận hành cộng đồng giao dịch online có tên The Wealth Squad, là một trong những người khuyến khích các nhà đầu tư cá nhân tiếp tục mua vào. Anh chia sẻ: "Mọi loại tài sản đều có chu kỳ giảm. Những người ‘sống sót’ qua giai đoạn này sẽ trở nên giàu có hơn nhiều."

Johnson từng là một quân nhân, nay đã trở thành một trader toàn thời gian. Anh tận dụng những biến động của thị trường để mua cổ phiếu các doanh nghiệp anh muốn nắm giữ trong thời gian dài, cùng với đó đặt cược thêm vào tiền số. Việc này giúp anh có cổ phần đáng kể trong các công ty như Roblox, Coinbase và Shopify. Ngoài cổ phiếu và tiền số, Johnson còn có một danh mục đầu tư bất động sản.

Nỗ lực của nhóm nhà đầu tư cá nhân

Một số chiến lược gia cho rằng, việc bắt đáy là một cách đầu tư mạo hiểm và rất khó để đánh giá liệu thị trường có tiếp tục giảm hay không. Vanda ước tính, danh mục của các nhà đầu tư cá nhân trung bình đã ghi nhận khoản lỗ trên giấy tờ khoảng 28%.

Trong khi đó, biến động thị trường đã thúc đẩy một số người bán những khoản đầu tư được cho là kém hiệu quả. Sau nhiều năm đầu tư quỹ chỉ số, Do Kim - kế toán 45 tuổi ở Philadelphia, đã tích cực đầu tư vào cổ phiếu và quyền chọn từ mùa xuân năm 2020, rót hàng trăm nghìn USD vào thị trường. Ông đã lãi lớn nhờ giao dịch quyền chọn và cổ phiếu công nghệ.

Nhưng khi các loại tài sản sụt giảm, Kim đã suy nghĩ lại về các khoản đặt cược thua lỗ như công ty fintech SoFi Technologies và công ty bảo hiểm Lemonade. Kim cũng ngừng thực hiện chiến lược bắt đáy vì lo ngại thị trường sẽ giảm sâu hơn nữa và khả năng một cuộc suy thoái sắp xảy ra.

Song, một số trader vẫn tìm cách đặt cược mạnh tay hơn. Tại hãng môi giới Webull Financial, nhà đầu tư đang đổ xô vào một số sản phẩm rủi ro nhất, được thiết kế nhằm kiếm lợi từ biến động. CEO Anthony Denier cho biết, hoạt động giao dịch trong các quỹ ETF cung cấp đòn bẩy, hoặc tiếp xúc vào các cổ phiếu và tài sản khác, chiếm khoảng 1 nửa tổng khối lượng giao dịch quỹ ETF trên nền tảng này.

Matt Wyskiel - quản lý tài sản cho một số cá nhân tại Skill Capital Management, đã tìm cách tăng tỷ trọng cổ phiếu trong danh mục thông qua các công cụ phái sinh và ETF - vốn mang về lợi nhuận nếu biến động giảm. Những khoản đặt cược này có thể lãi đậm nếu cổ phiếu tăng giá và biến động giảm, nhưng cũng có thể là "liều thuốc độc" nếu thị trường hỗn loạn hơn.

Wyskiel nói: "Tôi gọi đó là chiến lược mua thêm cổ phiếu. Cách tốt nhất thường là mua vào và nắm giữ thật lâu, vượt qua thời kỳ khó khăn."

Tham khảo WSJ

Xem thêm

- Không phải vàng hay Bitcoin, tác giả 'Cha giàu, Cha nghèo' bất ngờ chỉ ra đây mới là kênh đầu tư vượt trội trong 2 tháng tới

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng ngừng tăng, nên bán cắt lỗ hay mua đón sóng?

- Người trẻ đi mua vàng ngày càng nhiều

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Nhà đầu tư nên làm gì khi giá vàng liên tục lập đỉnh lịch sử?

- Vàng đắt đỏ, giao dịch kim loại 'anh em' này tăng vọt dịp đầu năm tại Việt Nam