Nếu nâng lô giao dịch lên 1.000 sẽ tác động thế nào tới thị trường và dòng tiền của các nhóm cổ phiếu?

Gần đây, Sở GDCK TP.HCM (HoSE) đã tham khảo ý kiến về việc tiếp tục nâng lô giao dịch chứng khoán tối thiểu từ 100 cổ phiếu (triển khai ngày 4/1/2021) lên 1.000 cổ phiếu với mục đích giảm tải số lệnh nhỏ của hệ thống trong bối cảnh hiện tượng nghẽn liên tiếp xảy. Vậy việc nâng giá trị một lô lên gấp 10 lần hiện nay có tác động như thế nào tới thị trường?

Số tiền để sở hữu một lô cổ phiếu có giá cao nhất lên tới 230 triệu

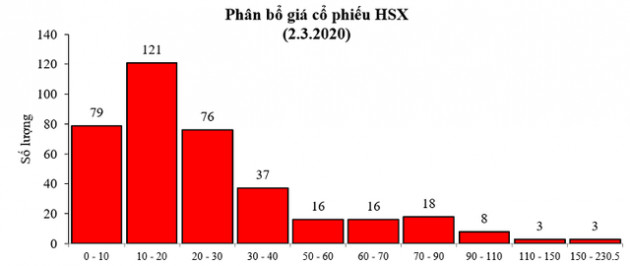

Thị giá cổ phiếu cao nhất sàn HoSE hiện là VCF, RAL (khoảng 230.000 đồng/cp). Với lô 100 hiện đang áp dụng, nhà đầu tư chỉ cần tối đa 23 triệu đồng là có thể sở hữu 1 lô chứng khoán của tất cả 409 cổ phiếu trên sàn HoSE.

Tuy vậy, nếu nâng lô lên 1.000 cổ phiếu thì với 23 triệu đồng, NĐT chỉ có thể lựa chọn cơ hội trong số 56% doanh nghiệp niêm yết HoSE, có nghĩa với mức tiền này NĐT không thể tiếp cận được 34% số doanh nghiệp còn lại, tương đương 139 mã chứng khoán. Để sở hữu cổ phiếu có thị giá cao nhất (khoảng 230.000 đồng/cp), nhà đầu tư cần tới số tiền là 230 triệu đồng cho lô 1.000 cổ phiếu.

Một điểm cần lưu ý, số tiền 230 triệu đồng để sở hữu một lô cổ phiếu tương đương với 2,8 lần thu nhập bình quân đầu người của người dân năm 2020.

Cơ cấu danh mục sẽ khó khăn hơn

Việc cơ cấu danh mục cũng sẽ có phần khó khăn đối với nhà đầu tư có số tiền ít. Ví dụ, với 230 triệu đồng trước đây thì nhà đầu tư hoàn toàn có thể cơ cấu danh mục của mình với đa dạng nhiều mã, ngay cả với mã có mức giá cao nhất.

Tuy vậy, với việc triển khai lô mới, nếu NĐT mua cổ phiếu có thị giá cao nhất thì chỉ vừa đủ lô và có thể coi như "tất tay" vào cổ phiếu đó. Tất nhiên, rủi ro sẽ cao hơn do việc mã đó biến động chiều hướng giảm 7%/phiên thì tài khoản cũng biến động như vậy.

Rủi ro hơn cho nhà đầu tư có số vốn ít

Thêm một điều lưu ý nữa là vốn hóa trung bình của nhóm cổ phiếu có thị giá dưới 30.000 đồng chiếm tới 67% tổng số lượng mã trên sàn.

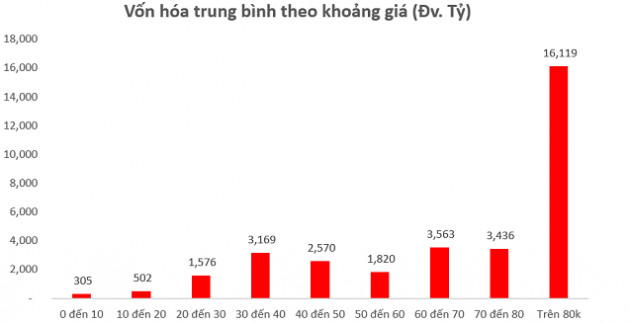

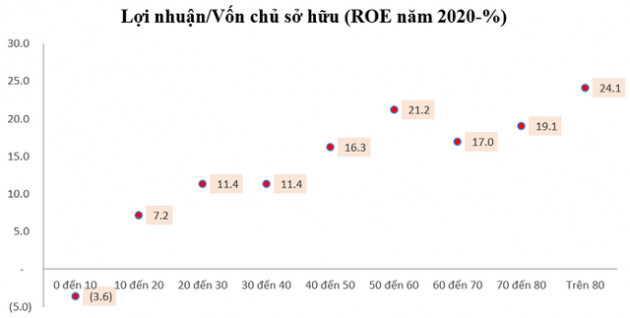

Vốn hóa trung bình cho nhóm cổ phiếu có thị giá dưới 30.000 đồng chỉ ở mức 300 tới 1.500 tỷ đồng, cho thấy chủ yếu midcaps và smallcaps chiếm số lượng lớn. Nhóm cổ phiếu vốn hóa vừa và nhỏ có mức biến động giá cao hơn, cùng với đó thường về xu hướng dài hạn có khả năng sinh lời thấp hơn nhóm vốn hóa lớn.

Ví dụ như ROE của nhóm cổ phiếu có thị giá dưới 30.000 đồng khoảng dưới 11,4% và không cao bằng các nhóm thị giá lớn hơn. Vô hình chung, nhà đầu tư sẽ khó tiếp cận hơn với nhóm cổ phiếu chất lượng.

Dòng tiền có chuyển sang cổ phiếu thị giá nhỏ hơn

Giả sử nhu cầu đầu tư của mỗi cá nhân không thay đổi, rõ ràng cầu của nhóm cổ phiếu vốn hóa nhỏ sẽ lớn hơn do nhà đầu tư ít tiếp cận được với cổ phiếu vốn hóa lớn và dẫn tới việc các cổ phiếu vốn hóa thấp sẽ được chú ý hơn.

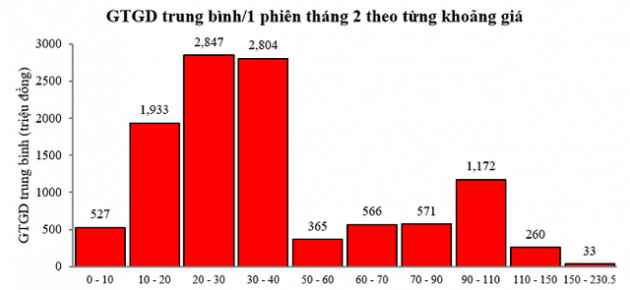

Ví dụ như giá trị trung bình giao dịch của HoSE trong 1 tháng vừa qua (14 phiên giao dịch) đạt khoảng 11.077 tỷ đồng/phiên (không tính thỏa thuận), trong đó có tới 52,1% lượng giao dịch nằm ở vùng giá trên 30.000 đồng/cổ phiếu. Như vậy, nếu như chỉ khoảng 10% giá trị giao dịch của nhà đầu tư thuộc nhóm có số tiền đầu tư nhỏ, chuyển hướng sang các cổ phiếu "penny" thì ước tính cũng có khoảng 577 tỷ đồng đổ vào nhóm cổ phiếu nhỏ này.

Việc này còn chưa tính tới hiện mỗi tháng chúng ta có thêm khoảng 80.000 tài khoản mở mới mà có thể chủ yếu là các nhà đầu tư mới tham gia thị trường và thường có số vốn ít.

Như vậy, giải pháp nâng lô giao dịch với kỳ vọng giảm được số lượng lệnh khoảng 40-50% sẽ chủ yếu tác động tiêu cực tới nhóm nhà đầu tư có số vốn đầu tư ít và nhà đầu tư mới. Tác động tiêu cực về mặt giao dịch cũng có thể xảy ra đối với nhóm cổ phiếu vốn hóa lớn khi lượng cầu có thể sẽ sụt giảm đi trong điều kiện giá trị giao dịch không thay đổi.

Tuy vậy, trong khi các giải pháp mang tính dài hạn như thay đổi hệ thống còn cần thời gian tới cuối năm 2021 mới có thể hoàn thành thì việc nâng lô hay chuyển sàn giao dịch giúp giải tỏa nhu cầu đầu tư, hay đáp ứng yêu cầu về cung cầu hiện tại là một việc cấp bách.

- Từ khóa:

- Chứng khoán

- Ttck

- Cổ phiếu

- Lô giao dịch

- Thanh khoản

- Hose

- Nghẽn lệnh

Xem thêm

- Cổ phiếu ORS chịu áp lực bán mạnh, thanh khoản tăng đột biến

- Vàng tiến sát mốc 3.000 USD nhưng đây là những rào cản mới

- Giá vàng liên tục phá đỉnh nhưng khi các động lực chính vẫn giữ nguyên, chuyên gia gọi tên lựa chọn tốt hơn trong tương lai

- Bán gần 100.000 xe trong năm 2024, VinFast của tỷ phú Phạm Nhật Vượng đứng đâu trên "bản đồ" các ông lớn ô tô điện thế giới?

- Diễn biến cực "nóng" thị trường tài chính sau khi ông Donald Trump nhậm chức

- Gen Z ra đường quên ví vẫn thanh toán ‘full dịch vụ’ và cách MoMo trở thành người tiên phong trong lĩnh vực tài chính số

- Làm nhân viên đế chế 3.000 tỷ USD Nvidia thế nào? Việc ngập đầu 7 ngày/tuần đến 2h sáng, ngày họp 10 cuộc vẫn không ai kêu ca vì một lý do

Tin mới

Tin cùng chuyên mục