Ngân hàng dồn dập phát hành trái phiếu, nhất cử lưỡng tiện

Tần suất, quy mô đang dày lên

Từ đầu năm tới nay, thị trường liên tục chứng kiến các ngân hàng thương mại thực hiện phát hành trái phiếu huy động vốn.

Ngân hàng TMCP Bưu điện Liên Việt – LienVietPostBank vừa cho biết, đã phát hành thành công 3.100 tỷ VND trái phiếu dài hạn kỳ hạn 10 năm theo hình thức phát hành riêng lẻ, lãi suất cố định 7,35%/năm.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản bảo đảm.

Một ngân hàng khác là VietinBank hồi cuối tháng 5 vừa qua cũng đã được Ngân hàng Nhà nước chấp thuận phương án phát hành trái phiếu ra công chúng năm 2019 với tổng mệnh giá phát hành 10.000 tỷ đồng. Lãi suất trái phiếu do VietinBank quyết định nhưng phải phù hợp với các quy định của pháp luật, đảm bảo hiệu quả kinh doanh và an toàn hoạt động ngân hàng.

Trong tháng 7 - 8 này, VietinBank sẽ phát hành riêng lẻ trái phiếu lần đầu trong năm, với khối lượng phát hành là 50 tỷ đồng, kỳ hạn 15 năm, mệnh giá 1 tỷ đồng, lãi suất cố định 8,2%/năm.

Đây là trái phiếu không chuyển đổi, không được đảm bảo bằng tài sản của tổ chức phát hành. Số trái phiếu này thỏa mãn các điều kiện để được tính vào vốn cấp 2 của VietinBank.

Ngân hàng Phát triển TP.HCM (HDBank) cũng vừa thông qua phương án phát hành trái phiếu HDBank lần 3 năm 2019 với tổng mệnh giá phát hành tối đa 3.000 tỷ đồng để huy động vốn.

Trước đó, HDBank đã hoàn tất việc phát hành trái phiếu lần 1 năm 2019 với tổng khối lượng 5.000 tỷ đồng thông qua 5 đợt.

Đến ngày 8/5, ngân hàng chấp thuận thêm phương án phát hành trái phiếu HDBank lần 2 năm 2019 với tổng giá trị 2.000 tỷ đồng.

Như vậy, nếu phát hành thành công toàn bộ lượng trái phiếu dự kiến, HDBank sẽ huy động được lượng vốn khoảng 10.000 tỷ đồng.

Hồi đầu tháng 4 năm nay, Hội đồng Quản trị Ngân hàng Á Châu (ACB) cũng đã phê duyệt phương án phát hành trái phiếu riêng lẻ đợt 1 trong năm 2019 với 2.500 trái phiếu, mệnh giá 1 tỷ đồng/trái phiếu tương ứng tổng giá trị phát hành là 2.500 tỷ.

Đến cuối tháng 5, ngân hàng này tiếp tục đưa ra kế hoạch phát hành trái phiếu riêng lẻ lần 2 với tổng giá trị 5.500 tỷ đồng, kỳ hạn 2-3 năm.

Trước đó, trong năm 2018 cũng đã có rất nhiều các ngân hàng phát hành trái phiếu tăng vốn. Chỉ tính riêng 6 ngân hàng lớn bao gồm Vietcombank , BIDV, VIB, HDBank, VPBank, VietinBank, tổng số phát hành đã lên tới hơn 32 nghìn tỷ đồng với các kỳ hạn đa dạng, từ 2 năm đến 15 năm.

Một mũi tên trúng... nhiều đích

Nhìn lại diễn biến của thị trường tiền tệ trong năm 2018 và đầu năm 2019, có thể thấy, việc các ngân hàng tăng cường phát hành trái phiếu tăng vốn có liên quan mật thiết với các quy định mới của Ngân hàng Nhà nước.

Thông thường, việc cho vay kỳ hạn dài hấp dẫn các nhà băng hơn bởi điều này giúp họ có được lãi biên cao hơn. Mặt khác, hầu hết các ngân hàng thương mại đã và đang đẩy mạnh tín dụng bán lẻ, trong đó cấu phần cho vay cá nhân mua nhà, ô tô (với đặc điểm có kỳ hạn dài) được đẩy cao.

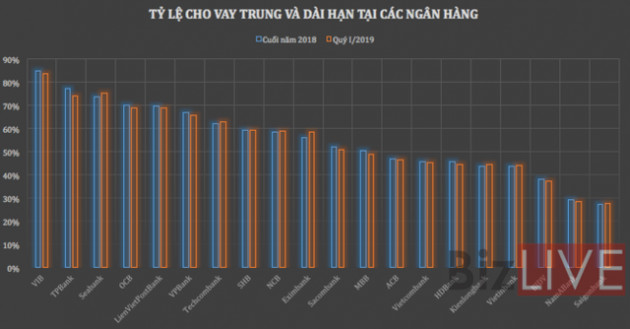

Khảo sát của BizLIVE tại 20 ngân hàng cho thấy, tính đến cuối quý I/2019, tỷ lệ vốn cho vay trung và dài hạn trung bình của nhóm lên tới 54,68%. Cá biệt, tại một số ngân hàng, tỷ lệ này lên tới hơn 80%.

Tuy nhiên, theo dự thảo thông tư thay thế thông tư 36/2014/TT-NHNN mà Ngân hàng Nhà nước mới công bố, thì chậm nhất đến đầu tháng 7/2022, tỷ lệ tối đa sử dụng nguồn vốn ngắn hạn cho vay trung dài hạn sẽ được đưa về mức 30%.

Dù đây mới là dự thảo, quy định hiện hành vẫn ở mức cao với 40%, nhưng thực tế cho thấy các ngân hàng đã phải chủ động chuẩn bị nguồn vốn phục vụ cho hoạt động cho vay kỳ hạn dài thông qua phát hành trái phiếu như đã nói ở trên.

Thứ hai, quan trọng hơn, đối với một số ngân hàng, việc phát hành trái phiếu còn có mục đích bổ sung nguồn vốn tự có cấp 2 để tính hệ số an toàn vốn tối thiểu (CAR) khi thời hạn áp dụng Basel 2 đã cận kề.

Bởi, so với việc tăng vốn cấp 1 (vốn chủ sở hữu của ngân hàng), việc nâng vốn cấp 2 từ việc phát hành trái phiếu được xem là nhanh chóng và dễ thực hiện hơn, dù chi phí lãi suất là một điểm được chú ý.

Ở chiều ngược lại, đối với một số ngân hàng có nguồn vốn dồi dào, thay vì cho vay trên thị trường liên ngân hàng như truyền thống, việc đầu tư vào trái phiếu của ngân hàng khác đang ngày càng trở nên hấp dẫn nhờ lãi biên cao hơn. Và đây đang là một dịch chuyển nổi bật trong hoạt động ngân hàng tại Việt Nam từ cuối 2018 đến nay.

Vietcombank là một ví dụ điển hình. Theo BCTC mới công bố, ngân hàng này đã tăng mạnh đầu tư vào trái phiếu của các tổ chức tín dụng khác trong 6 tháng qua.

Cụ thể, trong khoản mục chứng khoán đầu tư sẵn sàng để bán, ngân hàng đã mua thêm 7.000 tỷ đồng chứng khoán nợ do các tổ chức tín dụng khác phát hành, tương đương tăng 52,8% so với đầu năm.

Tương tự, trong khoản mục chứng khoán đầu tư giữ đến ngày đáo hạn, chứng khoán nợ do các tổ chức tín dụng khác phát hành cũng tăng 66,4%, lên mức hơn 37.600 tỷ.

Hay tại MB, chứng khoán nợ do các tổ chức tín dụng khác phát hành trong khoản mục chứng khoán đầu tư sẵn sàng để bán trong 6 tháng qua cũng tăng tới gần 6,5 nghìn tỷ đồng, tương đương 31%, lên gần 27,4 nghìn tỷ đồng.

MB cho biết, đây là các trái phiếu có kỳ hạn từ 6 tháng đến 5 năm, với lãi suất từ 5,3% đến 9,3%/năm. Rõ ràng, mức lãi suất này hấp dẫn hơn rất nhiều so với mức chỉ 3 - 4% nếu cho vay trên thị trường liên ngân hàng.

Do có nguồn vốn dồi dào, việc đầu tư vào trái phiếu ngân hàng khác càng có ý nghĩa hơn đối với những ngân hàng này, trong bối cảnh tăng trưởng tín dụng bị kiềm chế trong những năm gần đây.

Bởi, khoản đầu tư vào trái phiếu ngân hàng thương mại khác của ngân hàng sẽ không bị tính vào tín dụng. Theo đó, giúp ngân hàng “giải phóng” được nguồn tiền nhàn rỗi trong khi vẫn tuân thủ các giới hạn quy định.

Xem thêm

- Sản lượng Việt Nam đứng thứ 8 thế giới vẫn ồ ạt nhập trăm triệu USD mặt hàng này từ Mỹ - các 'đại bàng' cũng đang đua nhau rót vốn đầu tư

- Page có tick xanh giả mạo Phú Quý lừa người mua bạc thỏi tại VN

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- Chuyên gia quốc tế: Đà tăng kỷ lục của giá vàng chưa dừng lại, có nên mua lúc này?

- Giá vàng thế giới tăng như vũ bão giữa căng thẳng thương mại

- Không phải vàng hay Bitcoin, tác giả 'Cha giàu, Cha nghèo' bất ngờ chỉ ra đây mới là kênh đầu tư vượt trội trong 2 tháng tới

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

Tin mới