Ngân hàng dùng vốn rẻ

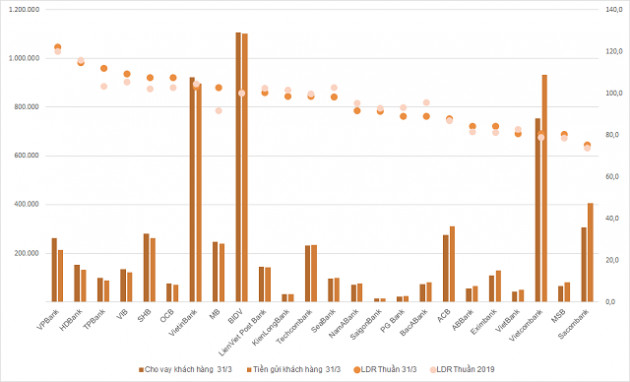

Theo thống kê của Người Đồng Hành với 18 ngân hàng niêm yết, LDR thuần (tính bằng tỷ lệ dư nợ cho vay khách hàng trên tiền gửi khách hàng) tăng 1% so với cuối năm 2019.

MB là ngân hàng có thay đổi lớn nhất khi LDR thuần tăng 11 điểm phần trăm trong quý I, từ 91,8% lên 103%, theo sau là TPBank tăng 8,6 điểm phần trăm so với cuối năm 2019 lên 112%.

Một số ngân hàng khác ghi nhận tăng ở chỉ số trên gồm SHB tăng 5,2%, OCB tăng 4,7%, Eximbank tăng gần 4%... MSB hiện là ngân hàng có LDR thuần cao nhất ở mức 122,3%, tăng 2 điểm phần trăm so với cuối năm 2019.

Ở chiều ngược lại, một số ngân hàng hạ LDR thuần có thể điểm tới là BacABank từ 95,8% xuống 89%, SeABank giảm từ 98,5% xuống 95,8%... Diễn biến này chủ yếu xảy ra tại các ngân hàng quy mô nhỏ trong hệ thống.

LDR thuần của các ngân hàng trong quý I. Đơn vị: tỷ đồng, %.

Từ ngày 1/1/2020, LDR (được tính bằng tỷ lệ tổng dư nợ cho vay trên tổng tiền gửi - bao gồm tiền ký quỹ, huy động trái phiếu, kỳ phiếu…) của các ngân hàng thương mại tối đa là 85%, theo quy định tại Thông tư 22/2019. Tỷ lệ LDR thuần như thống kê bên trên không trùng với LDR tính theo Thông tư 22 (do khó để xác định được hết các thành tố), tuy vậy xu hướng tăng lên của LDR thuần cho thấy mức độ căng thẳng về cân đối vốn tăng lên khi tiền gửi của khách hàng giảm. Theo dữ liệu của FiinPro, LDR thuần của các ngân hàng khảo sát đã liên tục đi lên từ quý I/2019 khi tốc độ tăng trưởng tín dụng các quý đều cao hơn tiền gửi.

Theo FiinPro, tiền gửi khách hàng giảm trong quý I có thể do 3 nguyên nhân. Thứ nhất là tiền được rút ra để đầu tư vào các kênh hấp dẫn hơn như trái phiếu hay chứng khoán. Thứ hai là doanh nghiệp và cá nhân rút tiền để chi tiêu hoặc để bù đắp thiếu hụt thanh khoản trong thời gian dịch bệnh, đặc biệt là tiền gửi không kỳ hạn, dẫn đến tỷ trọng nguồn vốn dưới 3 tháng giảm. Thứ ba là vòng quay tiền giảm do suy giảm các hoạt động kinh tế trong thời gian dịch bệnh vừa qua.

Trong quý đầu tiên, nhiều ngân hàng cũng giảm 30% tổng giá trị khoản tiền gửi tại Ngân hàng Nhà nước (NHNN), tiền gửi tại và cho vay các tổ chức tín dụng (TCTD) khác trong phần tài sản trên báo cáo tài chính.

Các ngân hàng "kiếm tiền" từ thị trường 2

Theo chia sẻ của lãnh đạo một ngân hàng TMCP, bản chất thì mục tiêu của LDR là để đảm bảo thanh khoản cho các nhà băng. Thông tư 36 của NHNN quy định rõ các ngân hàng huy động được 100 đồng thì chỉ được cho vay tối đa 80 đồng, 20 đồng còn lại phải được dùng để dự trữ thanh khoản. Thông thường, các nhà băng dùng 20 đồng này mua trái phiếu Chính phủ và mang ra bán trong trường hợp xấu nhất để lấy tiền hoặc có thể chiết khấu với NHNN trên thị trường OMO để lấy tiền mặt trả nghĩa vụ nợ.

Trong bối cảnh huy động trên thị trường 1 (thị trường dân cư) chậm lại, thanh khoản trên thị trường 2 (thị trường liên ngân hàng) dồi dào nhờ NHNN liên tục bơm ròng. Điều này khiến lãi suất liên ngân hàng duy trì ở mức thấp, tạo cơ hội cho các ngân hàng thương mại (NHTM) có nguồn vốn rẻ.

Từ đầu 2020, trừ thời điểm lên cao đột biến vào đầu tháng 4, lãi suất bình quân liên ngân hàng có xu hướng giảm. Trong tháng 5, lãi suất thị trường 2 đã giảm 170-180 điểm cơ bản, đưa lãi suất về vùng thấp nhất trong 4 năm gần đây. Thanh khoản các ngân hàng được hỗ trợ mạnh từ 100.000 tỷ đồng tín phiếu đáo hạn.

Lượng tín phiếu lưu hành tại cuối tháng 5 đã thu hẹp về 27.000 tỷ đồng và sẽ đáo hạn gần hết (25.000 tỷ) trong tuần này, lãi suất trên liên ngân hàng dự kiến sẽ vẫn duy trì ở mức thấp.

|

Trước diễn biến này, nhiều ngân hàng đã tận dụng dòng vốn trên liên ngân hàng nhằm tối ưu chi phí. Ngay từ quý I, khoản tiền gửi và vay các TCTD khác trong phần nợ phải trả của VIB, VPBank và TPBank tăng 23-27%. Trong đó, TPBank tăng vay từ các tổ chức tài chính và tổ chức tín dụng khác gần 10.700 tỷ đồng, tương đương 27%.

Tại phiên họp cổ đông thường niên 2020, nói về việc tăng huy động trên thị trường liên ngân hàng quý I, trong khi từ dân cư giảm, ông Nguyễn Hưng, Tổng giám đốc TPBank, cho biết dù tận dụng dùng vốn trên thị trường 2, ngân hàng vẫn đảm bảo tỷ lệ theo quy định. Tận dụng tối đa việc lấy vốn trên thị trường 2 để cho vay trên thị trường 1, theo CEO này, là nhằm tối ưu dòng vốn giá rẻ.

Dù vậy, việc sử dụng nguồn vốn trên thị trường 2 cũng là yếu tố giúp hạ lãi suất tiền gửi trên thị trường 1 trong bối cảnh cạnh tranh huy động. Các ngân hàng cũng có thể cho vay với lãi suất thấp hơn, thu hút khách hàng.

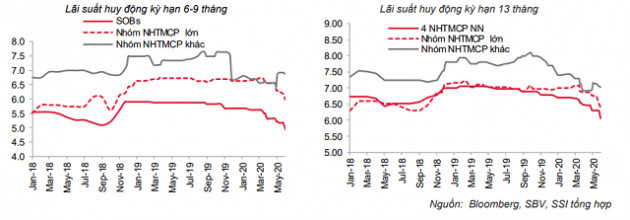

Lãi suất tiền gửi tại một số ngân hàng thương mại cổ phần lớn đã điều chỉnh giảm 30-50 điểm cơ bản ở các kỳ hạn 12, 13 tháng và giảm tiếp 30-50 điểm cơ bản ở các kỳ hạn 6 đến dưới 12 tháng. Từ đầu năm đến nay, lãi suất tiền gửi của các ngân hàng thương mại cổ phần lớn đã giảm 60-75 điểm cơ bản với kỳ hạn dưới 12 tháng (về mức 4-5,5%/năm) và giảm 65-100 điểm cơ bản ở các kỳ hạn 12, 13 tháng (về 5,7-6,2%/năm).

Mức giảm lãi suất tiền gửi ở các ngân hàng thương mại có thị phần nhỏ 20-40 điểm cơ bản, chênh lệch lãi suất huy động với nhóm ngân hàng lớn hiện nới rộng lên 100-180 điểm cơ bản, gia tăng sức hút với dòng tiền gửi. Tuy nhiên, các ngân hàng nhỏ đều bị khống chế mức tăng trưởng tín dụng nên khả năng hấp thụ lượng tiền gửi cũng hạn chế và có thể cũng sẽ điều chỉnh giảm tiếp lãi suất trong thời gian tới.

Đến nay, tăng trưởng huy động tiền gửi có dấu hiệu hồi phục. Cụ thể, đến tháng 20/5, huy động vốn tăng 1,85% trong khi tín dụng chỉ tăng 1,32% so với cuối năm 2019.

Theo giới chuyên gia, thông thường, các ngân hàng sẽ có 2 cách tìm kiếm lợi nhuận từ chênh lệch lãi suất thị trường 1 và 2. Cách đầu tiên là vay vốn thị trường 2 rồi thực hiện nghiệp vụ uỷ thác cho cá nhân, doanh nghiệp để gửi tiền vào các ngân hàng khác. Dù thế, cách này từng khiến nhiều cá nhân, tổ chức bị xử lý hình sự nên nhiều khả năng các ngân hàng sẽ không dám áp dụng.

Cách thứ hai là ngân hàng sẽ vay vốn trên thị trường 2 để cho vay lại trên thị trường 1. Với cách này, ngân hàng có thể tối ưu hoá chi phí huy động vốn và thực tế thời gian vừa qua cũng có một số nhà băng thực hiện phương án này. Dù thế, ngoài ưu thế giúp tối ưu hoá chi phí huy động vốn, việc huy động thị trường 2 rồi cho vay trên thị trường 1 cũng tiềm ẩn những rủi ro nhất định và lớn nhất chính là rủi ro thanh khoản.

Theo chuyên gia tài chính Nguyễn Trí Hiếu, nguồn vốn tại thị trường 2 rất ngắn hạn, do đó tiềm ẩn rủi ro về chênh lệch kỳ hạn nếu cho vay trên thị trường 1. Các ngân hàng cần hạn chế thực hiện hoạt động này, nhất là với những khoản cho vay trung và dài hạn tại thị trường dân cư, doanh nghiệp. Theo ông Hiếu, giả sử ngân hàng dùng vốn từ thị trường 2 và cho vay thị trường 1, nguồn vốn từ thị trường 2 đáo hạn, trong khi khoản cho vay tại thị trường 1 chưa đến hạn, ngân hàng sẽ phải tìm nguồn khác để bù đắp hoặc quay vòng vốn trên thị trường liên ngân hàng với lãi suất cao hơn. Cả hai việc này có rủi ro. Ông Hiếu cho rằng nguồn vốn ở thị trường 2 chỉ nên dùng để đáp ứng nhu cầu thanh khoản với các ngân hàng, không phải mục đích chính là cho vay trên thị trường 1.

- Từ khóa:

- Vốn rẻ

- Hạ lãi suất

- Lãi suất tiền gửi

- Yếu tố quan trọng

- Dư nợ cho vay

- Ngân hàng khác

- Quy mô nhỏ

- Tiền ký quỹ

- Ngân hàng thương mại

Xem thêm

- Thủ tướng yêu cầu ngành ngân hàng giảm mặt bằng lãi suất cho vay

- Ngân hàng Nhà nước chỉ đạo "nóng" về giảm lãi suất thời gian tới

- 6 tháng, Ngân hàng Nhà nước bán ra hơn 13 tấn vàng: Vì sao người Việt vẫn "mê" vàng đến thế?

- Thị trường ngày 28/9: Giá vàng có quý tăng mạnh nhất trong 8 năm, quặng sắt ghi nhận tuần tăng hơn 10%

- Giá USD hôm nay 22/9: Tỷ giá "chợ đen" bất động tại phiên cuối tuần

- Thị trường ngày 21/9: Giá vàng vượt 2.600 USD, dầu, đồng và cà phê giảm

- Giá USD hôm nay 21/9: Ngân hàng tăng giảm không đồng nhất, thị trường tự do "bất động"

Tin mới

Tin cùng chuyên mục