Ngân hàng nào đang kiếm lãi nhiều nhất từ hoạt động dịch vụ?

Tín dụng là hoạt động kinh doanh cốt lõi, đem về nguồn thu chủ yếu cho ngân hàng song tăng trưởng tín dụng quá nhanh sẽ luôn gắn liền với nhiều rủi ro cho chính ngân hàng và cả hệ thống TCTD.

Trong khi dịch vụ là "tiền trao cháo múc", nguồn thu luôn ổn định và an toàn hơn rất nhiều. Thế nên, trong những năm gần đây, các ngân hàng Việt đang từng bước chuyển dịch sang các hoạt động dịch vụ để hạn chế rủi ro.

Theo Ủy ban Giám sát tài chính quốc gia, thu nhập thuần từ hoạt động dịch vụ của hệ thống ngân hàng năm 2017 vừa rồi tăng 34,7% so với năm 2016. Cơ quan này cũng dự đoán, nguồn thu từ hoạt động kinh doanh này sẽ còn tăng lên trong tương lai. Trong đó, yếu tố hỗ trợ đến từ việc tăng phí dịch vụ thanh toán ở một số ngân hàng, đồng thời việc hợp tác độc quyền với công ty bảo hiểm lớn cũng sẽ đem lại nguồn thu phí và hoa hồng lớn trong thời gian tới.

Thu nhập dịch vụ của 15 ngân hàng tăng 48% năm 2017

Theo thống kê của chúng tôi, trong 5 năm từ 2013 đến nay, thu nhập từ hoạt động của 15 ngân hàng gồm BIDV, VietinBank, Vietcombank, Sacombank, Techcombank, VPBank, MBBank, ACB, EximBank, HDBank, SHB, TPBank, VIB, NCB, LienVietPostBank trung bình tăng tưởng 38% mỗi năm.

Trong đó, riêng năm 2017 tổng thu nhập hoạt động dịch vụ của 15 ngân hàng này đạt hơn 34.724 tỷ đồng, tăng 48% so với năm 2016, là mức tăng trưởng cao nhất trong 5 năm trở lại đây. Đã có 9 ngân hàng đạt lãi từ dịch vụ trên 1.000 tỷ đồng, trong khi năm 2016 chỉ có 5 ngân hàng.

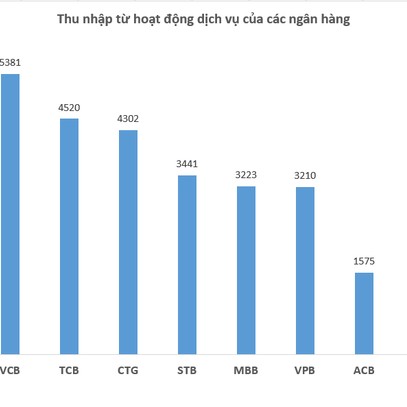

Thu nhập từ hoạt động dịch vụ của các ngân hàng - đơn vị: Tỷ đồng

BIDV là ngân hàng có nguồn thu từ hoạt động dịch vụ lớn nhất trong hệ thống với 5.633 tỷ đồng năm 2017, tăng 19% so với năm 2016. Bám sát theo sau là Vietcombank với 5.381 tỷ đồng, trong đó đóng góp chính là thu từ dịch vụ thanh toán với 3.452 tỷ đồng.

Vị trí tiếp theo có sự thay đổi khi Techcombank soán ngôi VietinBank, vươn lên đứng thứ 3 về thu nhập hoạt động dịch vụ với 4.520 tỷ đồng, tăng 77% so với năm 2016. Trong đó, dịch vụ ủy thác và đại lý của ngân hàng này tăng đột biến, đem về khoản thu "khủng" tới 1.581 tỷ đồng, đây cũng là nguồn thu chính của hoạt động dịch vụ Techcombank năm vừa rồi.

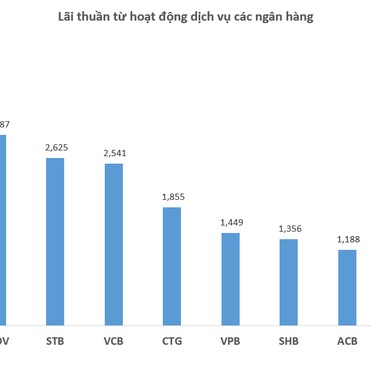

Tuy BIDV và Vietcombank đứng đầu về doanh thu song so về lãi từ dịch vụ thì Techcombank mới là ngân hàng có lãi cao nhất với 3.812 tỷ đồng, bỏ khá xa so với BIDV (2.987 tỷ đồng).

Nguyên nhân là vì chi phí cho dịch vụ của Techcombank thấp hơn rất nhiều so với BIDV, Vietcombank, VietinBank hay Sacombank. Cả năm 2017, ngân hàng này chỉ mất 708 tỷ đồng cho toàn bộ chi phí hoạt động dịch vụ bao gồm dịch vụ thanh toán và tiền mặt, dịch vụ viễn thông, dịch vụ ngân quỹ, tư vấn,…

Trong khi đó, con số chi phí ở BIDV, Vietcombank, VietinBank, Sacombank lần lượt lên tới 2.646 tỷ đồng, 2.840 tỷ đồng, 2.447 tỷ đồng. Dường như mạng lưới rộng lớn của 4 ngân hàng này đã đem lại ưu thế về lượng khách hàng, số thẻ phát hành,...giúp nguồn thu dịch vụ được dồi dào nhưng cũng vì đó mà việc quản lý chi phí trở nên khó khăn hơn.

Lãi từ hoạt động dịch vụ của các ngân hàng - đơn vị: tỷ đồng

Tăng trưởng nhanh nhưng vẫn chưa đột phá?

15 ngân hàng có doanh thu dịch vụ tăng 48% năm 2017, trong đó có những ngân hàng như SHB tăng tới 247% đạt 1.012 tỷ đồng, MBBank tăng 148% đạt 1.925 tỷ đồng, TPBank tăng 92% đạt 1.345 tỷ đồng,...

Thu nhập từ hoạt động dịch vụ tăng mạnh ở nhiều ngân hàng là điểm tích cực đáng ghi nhận, song mức đóng góp vào thu nhập thuần từ hoạt động kinh doanh vẫn chưa cao, lợi nhuận của ngân hàng vẫn phụ thuộc quá nhiều vào tín dụng. Theo NFSC, lãi thuần từ hoạt động tín dụng hiện vẫn chiếm tới 79,1% tổng thu nhập thuần từ hoạt động kinh doanh (năm 2016 chiếm 76,4%).

Như vậy, đẩy mạnh doanh thu từ dịch vụ tuy ngày càng được chú trọng nhưng vẫn chưa thực sự đột phá và còn gặp nhiều cản trở. Trong đó, hai yếu tố gây nhiều khó khăn nhất hiện nay là hạ tầng công nghệ và thói quen sử dụng dịch vụ của khách hàng. Mức thu nhập hiện nay của người Việt Nam còn thấp ( 2.385 USD/người), thói quen thanh toán vẫn chủ yếu bằng tiền mặt và một phần dịch vụ của các ngân hàng chưa được chất lượng, đảm bảo khiến người dân còn e ngại trong việc bỏ tiền trả phí khi sử dụng cho các tiện ích.

Dẫu vậy, không thể phủ nhận rằng dịch vụ phi tín dụng vẫn là mảnh đất màu mỡ cho các ngân hàng khai thác trong thời gian tới. Việc ngân hàng bỏ ra chi phí đầu tư hạ tầng công nghệ có thể sẽ tốn kém thời gian đầu song sẽ có được nhiều lợi thế khi thu hút khách hàng, dần dần đem về nguồn thu lớn trong tương lai

- Từ khóa:

- Hoạt động dịch vụ

- Tăng trưởng tín dụng

- Hệ thống ngân hàng

- Phí dịch vụ

- Dịch vụ thanh toán

- Phi tín dụng

Xem thêm

- Không còn chuộng dầu Nga, Trung Quốc đang sở hữu một loạt các nhà cung cấp dầu thô giá rẻ hấp dẫn, một trong số đó cũng đang bị trừng phạt

- Phó Thống đốc Đào Minh Tú nói về thẩm định giá 3 ngân hàng 0 đồng

- Tiếp tục triển khai nhiều giải pháp thúc đẩy tăng trưởng tín dụng

- Thu phí team building ở bãi biển Tuần Châu đúng hay sai?

- Hà Nội đắt đỏ, người lao động chắt bóp từng đồng vẫn 'thiếu trước, hụt sau'

- Đi ăn nhà hàng mang theo rượu bia rồi "bóc phốt" vì bị tính phí, thanh niên nhận phản ứng bất ngờ từ dân mạng đến nỗi phải xóa bài

- Từ 15/6, xe được miễn đăng kiểm lần đầu phải trả khoản phí nào?

Tin mới