Ngân hàng nào đang "ngủ ngon" hơn với nợ xấu?

Tới thời điểm hiện tại, đa số các ngân hàng đã công bố BCTC năm 2021 với kết quả kinh doanh khả quan được thể hiện ở phần lớn các thành viên. Bên cạnh đó, trái ngược với nhiều lo ngại trước đó, chất lượng tài sản các ngân hàng dường như vẫn đang được kiểm soát khá tốt.

Với cơ chế hiện hành, chất lượng đó chỉ phản ánh tương đối, bởi một phần lớn của toàn hệ thống lẽ ra là nợ xấu nhưng được cơ cấu lại và không gọi là nợ xấu. Nhưng không thể cơ cấu lại mãi, dù có cơ cấu theo hướng đẩy nhiều hơn về kỳ hạn dài để giãn áp lực, nhiều ngân hàng vẫn khó "ngủ ngon". Bởi họ có nợ xấu tiềm ẩn lớn, nhưng lượng trích lập dự phòng đối ứng lại còn mỏng.

Tỷ lệ nợ xấu giảm tại nhiều thành viên

Về số liệu công bố thì vẫn phải theo BCTC. Vậy nên, thống kê của BizLIVE từ số liệu BCTC quý 4/2021 của 24 ngân hàng cho thấy, tính đến cuối năm 2021, tổng nợ xấu nội bảng ở mức gần 96,3 nghìn tỷ đồng, chỉ tăng nhẹ 9,6% so với đầu năm.

Một tín hiệu khả quan, tổng nợ nhóm 5, tức nợ có khả năng mất vốn tính đến cuối tháng 12 lại giảm tới 24,9% so với đầu năm, xuống còn 41 nghìn tỷ đồng, chiếm 42,7% tổng nợ xấu, so với tỷ trọng tới 62,2% hồi đầu năm.

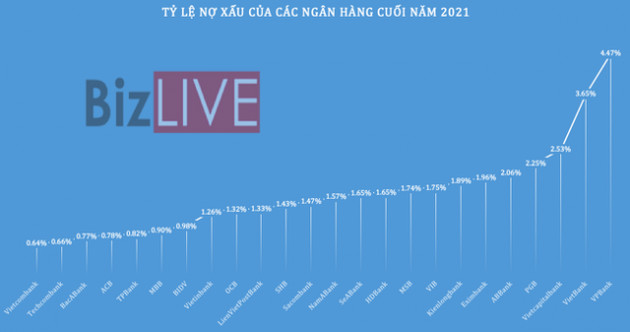

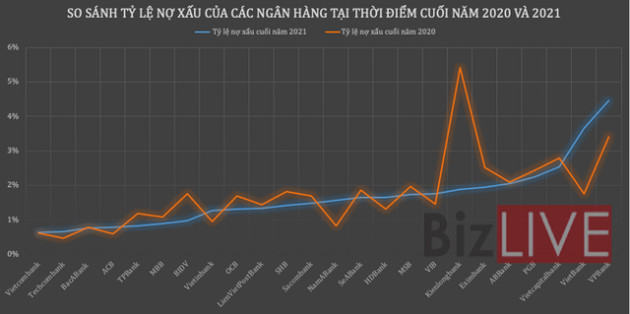

Và nhờ tín dụng của nhóm tăng trưởng tới 15,5% trong năm qua đã kéo tỷ lệ nợ xấu/cho vay khách hàng giảm xuống còn 1,65%, so với mức 1,75% hồi đầu năm. 15/24 thành viên ghi nhận tỷ lệ nợ xấu giảm trong năm qua.

Theo BCTC hợp nhất

Kienlongbank là ngân hàng ghi nhận tỷ lệ nợ xấu giảm mạnh nhất trong năm qua với mức giảm từ 5,42% hồi đầu năm xuống còn 1,89% khi kết thúc năm 2021. Có được điều này là do ngân hàng đã xử lý toàn bộ tài sản bảo đảm liên quan đến dư nợ các khoản vay đối với một nhóm khách hàng với tài sản bảo đảm là cổ phiếu STB của ngân hàng Sacombank. Đồng thời, ngân hàng cũng đã hoàn thành việc thu hồi nợ gốc và lãi dự thu này.

Tuy vậy, Kienlongbank lại là một trong những nhà băng đang khó ngủ ngon nhất, bởi khi xét đến một chỉ số liên quan khác, nếu không nói là đáng quan ngại.

Một bất ngờ khác là ngân hàng BIDV. Số nợ xấu nội bảng của ngân hàng này trong năm qua đã giảm mạnh từ gần 21,4 nghìn tỷ đồng xuống còn hơn 13,2 nghìn tỷ đồng, tương đương giảm tới 38%. Trong khi đó, cho vay khách hàng tăng trưởng 11,6% khiến tỷ lệ nội xấu của BIDV đến cuối tháng 12/2021 chỉ còn 0,98%, so với mức 1,76% hồi đầu năm.

Các nhà băng khác như Eximbank, SHB, OCB cũng là những thành viên có tỷ lệ nợ xấu được cải thiện tốt trong năm qua với mức giảm lần lượt 0,56, 0,41 và 0,37 điểm %.

|

Ở chiều ngược lại, một số ngân hàng vẫn ghi nhận tỷ lệ nợ xấu tăng mạnh trong năm qua. VietBank là một ví dụ. Kết thúc năm 2021, tổng nợ xấu nội bảng của ngân hàng đã lên tới 1.845 tỷ đồng, tăng tới 2,4 lần so với đầu năm. Trong khi đó cho vay khách hàng chỉ tăng 12,8% lên 50,5 nghìn tỷ đồng khiến tỷ lệ nợ xấu trên tổng dư nợ cho vay tăng mạnh từ 1,75% hồi đầu năm lên tới 3,65% khi kết thúc năm 2021.

Như vậy, với riêng VietBank, tỷ lệ nợ xấu đang trở nên đáng ngại, bởi khi tỷ lệ này tăng cao sẽ bị vướng nhiều giới hạn hoạt động theo các quy định của Ngân hàng Nhà nước.

Tại VPBank, theo con số báo cáo, tổng nợ xấu nội bảng tính đến cuối tháng 12/2021 cũng tăng tới 60,1%, lên gần 15,9 nghìn tỷ đồng. Tỷ lệ nợ xấu/cho vay trên báo cáo hợp nhất của ngân hàng theo đó tăng mạnh từ 3,41% lên 4,47%. Kết quả này phản ảnh hệ quả tác động của COVID-19 đối với phân khúc tín dụng tiêu dùng dễ bị tổn thương tại FE Credit. Còn riêng tại ngân hàng mẹ, chất lượng cho vay vẫn đang được kiểm soát khá tốt với tỷ lệ nợ xấu/cho vay ở mức 2%, giảm mạnh so với mức 2,52% hồi đầu năm.

Cũng cần phải nhấn mạnh, những con số trên đây mới chỉ là nợ xấu nội bảng. Số nợ xấu thực tế sẽ mở rộng hơn nhiều khi nhìn vào các khoản nợ được cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ theo cơ chế hỗ trợ khách hàng bị ảnh hưởng bởi COVID-19.

Thống kê đến cuối tháng 12/2021, các tổ chức tín dụng đã cơ cấu lại thời hạn trả nợ cho hơn 775 nghìn khách hàng với dư nợ khoảng 607 nghìn tỷ đồng. Con số này tương đương khoảng 6% tổng dư nợ cho vay khách hàng toàn ngành đã được cơ cấu và không bị chuyển xuống nhóm nợ xấu. Quy mô nợ xấu thực tế, theo đó, sẽ dần lộ diện khi thời hạn áp dụng Thông tư 14 dần kết thúc.

Phân hóa bộ đệm dự phòng

Như trên, dưới tác động của đại dịch, quy mô nợ xấu thực tế cao hơn rất nhiều so với con số đang được thể hiện trên BCTC.

Theo Phó thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Kim Anh, tỷ lệ nợ xấu nội bảng và nợ xấu tiềm ẩn cả hệ thống vào cuối năm 2021 dự kiến ở mức xấp xỉ 8%. Đây là kết quả được dự báo khi các ngân hàng đã thực hiện cơ cấu lại nợ, giãn hoãn theo Thông tư 01, Thông tư 03 và Thông tư 14.

|

Sức ảnh hưởng của đại dịch lên bảng cân đối kế toán của nhà băng được dự báo sẽ còn tiếp tục kéo dài sang các năm sau khi doanh nghiệp chưa thể phục hồi và những khoản nợ sau khi được tạo điều kiện cơ cấu lại nhưng vẫn không thể cải thiện sẽ buộc hệ thống phải chính thức ghi nhận là nợ xấu. Theo đó, việc tăng nguồn lực dự phòng rủi ro của các ngân hàng lại càng trở nên cấp thiết hơn bao giờ hết.

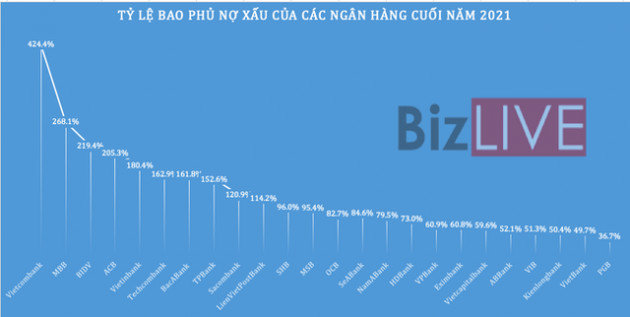

Thống kê của BizLIVE tại 24 ngân hàng cho thấy, có tới 17 thành viên tiếp tục gia tăng tỷ lệ bao phủ nợ xấu (LLC) trong năm qua. Trong đó, Vietcombank đang dẫn đầu hệ thống với LLC lên mức cao kỷ lục 424%. Lãnh đạo ngân hàng cho biết, toàn bộ dư nợ cơ cấu theo Thông tư 03/2021/TT-NHNN đã được ngân hàng trích lập đủ 100%, sớm trước 2 năm so với thời hạn quy định của NHNN.

Tương tự, tại MBB, tỷ lệ bao phủ nợ xấu đến cuối năm 2021 đã được nâng lên 268%, thay vì mức 134% cuối năm 2020. Tại BIDV, LLC năm qua cũng tăng vọt từ 89% lê 219%.

Nói một cách dân dã, những ngân hàng trên có thể kê cao gối "ngủ ngon", nếu xét ở khía cạnh toàn bộ nợ xấu bị xấu hẳn và mất hẳn. Nếu vậy an toàn hoạt động của họ vẫn không bị ảnh hưởng nhiều, khi đó có nguồn trích dự phòng cao hơn nhiều so với phần bị mất đi.

Tỷ lệ bao phủ nợ xấu tiếp tục có xu hướng tăng là một dấu hiệu đáng mừng, tuy nhiên, đây không phải là kết quả chung của toàn hệ thống. Tại PGBank, tỷ lệ LLC đến cuối năm 2021 mới chỉ ở mức 36,7%, tức với mỗi đồng nợ xấu, ngân hàng mới chỉ có gần 0,37 đồng để bù. Tương tự, tại các thành viên như VietBank, Kienlongbank, VIB, ABBank, con số này cũng chỉ ở mức khiêm tốn trên dưới 50%, mức độ mỏng và đáng ngại như đề cập ở trên với Kienlongbank.

Chênh lệch lớn về tỷ lệ bao phủ nợ xấu cho thấy khẩu vị khác nhau trong ứng xử với nợ xấu của các thành viên. Theo đó, một số ngân hàng lựa chọn trích lập luôn toàn bộ nợ xấu, một số khác lại chọn trích lập rải ra trong 3 năm theo cơ chế cho phép. Dù vậy, theo đánh giá mới công bố của Ngân hàng Thế giới, mức độ dự phòng bao phủ nợ xấu của hệ thống NHTM Việt Nam nói chung vẫn còn khá thấp.

Xem thêm

- "Giá iPhone tại Việt Nam sẽ có xu hướng tăng trong thời gian tới"

- Đang là thời điểm cực kỳ rủi ro khi xuống tiền mua vàng

- "Bơm" vốn cho kinh tế tư nhân: Lãnh đạo Ngân hàng Nhà nước nói gì?

- Giá vàng tăng vù vù, nhiều người ngậm ngùi hoãn cưới

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- Giá vàng tăng dữ dội thế nào từ đầu năm 2025?

Tin mới

Tin cùng chuyên mục