Ngân hàng tăng cơ hội gọi vốn vay

Thông tư 12 quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (gọi chung là ngân hàng) mua, bán kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, trái phiếu do tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành trong nước.

Các quy định về hoạt động mua bán giấy tờ có giá giúp tạo thanh khoản và hỗ trợ cho sự phát hành các loại hình giấy tờ có giá hiệu quả hơn trên thị trường sơ cấp

Theo Thông tư mới quy định, các ngân hàng được mua, bán giấy tờ có giá phù hợp với nội dung ghi trong giấy phép do Ngân hàng Nhà nước Việt Nam cấp.

Giấy tờ có giá được mua, bán thuộc quyền sở hữu hợp pháp của bên bán và chưa đến hạn thanh toán hết gốc và lãi. Bên bán có cam kết giấy tờ có giá không có tranh chấp, được phép giao dịch theo quy định của pháp luật, không trong tình trạng đang được chiết khấu, tái chiết khấu.

Các ngân hàng mua, bán trái phiếu phù hợp với quy định tại Luật Các tổ chức tín dụng, Luật Chứng khoán, nghị định của Chính phủ quy định về phát hành trái phiếu doanh nghiệp, các văn bản khác hướng dẫn Luật Chứng khoán, quy định của pháp luật có liên quan và quy định tại thông tư này.

Đáng lưu ý có 2 điểm sửa đổi, bổ sung trong Thông tư 12 so với Thông tư 01/2021/TT-NHNN mà NHNN đã ký ban hành ngày 31/3/2021, có hiệu lực từ 17/5/2021 trước đó. Cụ thể là: Các ngân hàng chỉ được mua kỳ phiếu, tín phiếu, chứng chỉ tiền gửi có thời hạn còn lại dưới 12 tháng. Chi nhánh ngân hàng nước ngoài không được mua trái phiếu chuyển đổi.

Cùng với đó, đối với giấy tờ có giá của công ty tài chính hoặc công ty cho thuê tài chính phát hành, các ngân hàng chỉ được mua, bán với tổ chức (bao gồm cả tổ chức tín dụng, chi nhánh ngân hàng nước ngoài).

Ông Nguyễn Lê Ngọc Hoàn, chuyên gia Tài chính phân tích, như vậy, theo nội dung quy định mới của Thông tư thì các ngân hàng không chỉ được được phát hành, còn có thể mua bán kỳ phiếu, tín phiếu, chứng chỉ tiền gửi; phát hành, trái phiếu trong nước để huy động vốn và tham gia thị trường có thanh khoản tốt, giao dịch linh hoạt, sôi động, luân chuyển dòng tiền theo nhu cầu của các tổ chức thuận tiện hơn. Đây là điều kiện quan trọng để giúp các tổ chức ngân hàng và doanh nghiệp có thể gọi vốn hiệu quả trên thị trường sơ cấp.

Tuy nhiên, việc "mở" hành lang pháp lý để hỗ trợ thanh khoản mặt khác cũng có điều kiện "siết" cụ thể về kỳ hạn, về đối tượng, về loại hình giấy tờ có giá của chủ thể phát hành đặc biệt. Trong đó, việc "siết" theo từng điều kiện theo chuyên gia phân tích, có ý nghĩa phù hợp và thống nhất cùng các quy định khác, đảm bảo an toàn bền vững hơn cho thị trường vốn.

"Chẳng hạn, với tổ chức tín dụng, chi nhánh ngân hàng không được mua trái phiếu chuyển đổi, sẽ đảm bảo không mâu thuẫn với quy định về tỷ lệ sở hữu cổ phần tối đa của nhà đầu tư nước ngoài (FOL, hay còn gọi là "room" ngoại) theo quy định dành cho các doanh nghiệp kinh doanh có điều kiện, đặc biệt là với chính các ngân hàng đang bị điều chỉnh bởi quy định room ngoại không quá 30%. Hay với quy định giấy tờ có giá của công ty tài chính hoặc công ty cho thuê tài chính phát hành, các ngân hàng chỉ được mua, bán với tổ chức, là để thống nhất và đảm bảo thanh, kiểm tra giám sát phù hợp với các quy định đã có, đặc biệt có thể là cả những quy định trong tương lai hiện đang ở dự thảo. Ví dụ như Dự thảo Thông tư thay thế Thông tư số 22/2016/TT-NHNN và Thông tư số 15/2018/TT-NHNN quy định việc tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài mua trái phiếu doanh nghiệp mà NHNN đang triển khai lấy ý kiến", chuyên gia phân tích.

Trên thị trường trái phiếu doanh nghiệp, ngân hàng đang dẫn đầu trong top phát hành lẫn mua (nguồn: VBMA)

Cũng theo ông này thì "nhìn chung, NHNN đã và đang tiếp tục hoàn thiện các quy định về hoạt động mua bán TPDN nói riêng, giấy tờ có giá nói chung giữa các TCTD, hoàn thiện khuôn khổ pháp lý cho hoạt động mua, bán này, qua đó quản lý các hoạt động này thống nhất với các hoạt động cấp tín dụng khác".

Về hoạt động huy động vốn của các ngân hàng trên thị trường vốn, đặc biệt thị trường trái phiếu doanh nghiệp, ngân hàng thực tế vẫn đã và đang là những tổ chức mua bán, đầu tư nắm giữ lẫn phát hành có vai trò lớn.

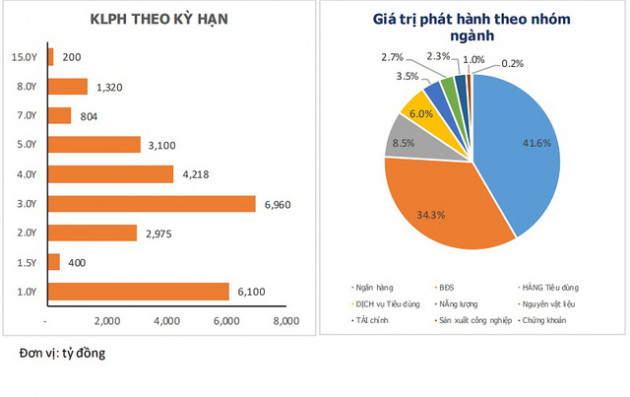

Theo thống kê của Hiệp hội Trái phiếu Việt Nam, 8 tháng đầu năm 2021, nói riêng trên thị trường trái phiếu, đã có tổng cộng 490 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị đạt 308.517 tỷ đồng. Trong đó có 476 đợt phát hành riêng lẻ với tổng giá trị phát hành là 296.933 tỷ đồng, 14 đợt phát hành ra công chúng giá trị 11.584 tỷ đồng (chiếm 3,75%), và 3 đợt phát hành trái phiếu ra thị trường nước ngoài tổng giá trị 1 tỷ USD. Tỷ trọng khối lượng phát hành ra công chúng giảm so với cùng kỳ năm 2020 (5,28%).

Nhóm các ngân hàng thương mại tiếp tục dẫn đầu với tổng giá trị phát hành đạt 116.1 nghìn tỷ đồng. Trong đó có 24.186 tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 20,8%), 78,3% trái phiếu phát hành kỳ hạn ngắn 2-4 năm, lãi suất thấp dao động từ 3-4,2%, cố định trong toàn bộ thời hạn của trái phiếu. phát hành 107.98 nghìn tỷ đồng. Trong đó, có khoảng 21,6% trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Lãi suất phát hành dao động trong khoảng 8-13%/năm. Trong 8 tháng đầu năm, có 3 đợt phát hành trái phiếu ra thị trường quốc tế gồm: Tập đoàn Vingroup (500 triệu USD), trái phiếu xanh của Công Cổ phần Bất động sản BIM (200 triệu USD) và trái phiếu chuyển đổi của Novaland (300 triệu USD).

Riêng trong tháng 8, theo dữ liệu công bố đến ngày 06/09/2021 của HNX và SSC, có tổng cộng 52 đợt phát hành trái phiếu trong tháng 8, trong đó có 51 đợt phát hành riêng lẻ TPDN trong nước với tổng giá trị phát hành là 24.077 tỷ đồng và 1 đợt phát hành trái phiếu ra công chúng giá trị 1.999,98 tỷ đồng của Công ty CP Masan Meatlife. Nhóm Ngân hàng tiếp tục dẫn đầu về khối lượng phát hành trong tháng 8, với tổng giá trị phát hành 10.854 tỷ đồng, chiếm 41,6% tổng giá trị phát hành. Trong đó, có 2.324 tỷ đồng trái phiếu phát hành tăng vốn cấp 2 của BIDV, Vietinbank, VIB, MB và Viet Capital Bank. Lãi suất phát hành các trái phiếu tăng vốn cấp 2 chủ yếu là lãi suất thả nổi tham chiếu bình quân lãi suất tiết kiệm 4 Ngân hàng (Vietcombank, BIDV, Vietinbank, Agribank), dao động từ 6,1% đến 7,6%/năm. Các ngân hàng có khối lượng phát hành lớn gồm: VPBank (2.630 tỷ), OCB (2.000 tỷ), SHB (1.400 tỷ), đều là các trái phiếu kỳ hạn 2-4 năm, lãi suất cố định từ 3,5%-4,2%/năm. Nhóm Bất động sản tiếp tục xếp vị trí thứ hai.

Như vậy, ngân hàng và bất động sản tiếp tục là 2 ngành dẫn đầu của thị trường phát hành trái phiếu doanh nghiệp theo vị trí đã xác lập và bùng nổ từ năm 2020 cho đến nay. Trên thị trường phía mua, ngân hàng cũng là người mua lớn, cùng các nhà đầu tư như Công ty chứng khoán, quỹ đầu tư... Trong đó, có tỷ trọng lớn trái phiếu doanh nghiệp bất động sản phát hành đã được ngân hàng mua và nắm giữ.

- Từ khóa:

- Tổ chức tín dụng

- Chi nhánh ngân hàng

- Ngân hàng nước ngoài

- Thị trường vốn

- Chứng chỉ tiền gửi

- Ngân hàng nhà nước

- Lãi suất

- Cấp bù lãi suất

- Ngân hàng

Xem thêm

- Giá vàng mất mốc 3.100 USD/ounce

- Giá bạc hôm nay 27/3: tiếp đà tăng cùng giá vàng

- Giá vàng có 'sập' xuống 90 triệu đồng/lượng?

- Giá bạc hôm nay 24/3: duy trì ổn định khi FED không giảm lãi suất

- Đang là thời điểm cực kỳ rủi ro khi xuống tiền mua vàng

- "Bơm" vốn cho kinh tế tư nhân: Lãnh đạo Ngân hàng Nhà nước nói gì?

- Giá vàng tăng vù vù, nhiều người ngậm ngùi hoãn cưới

Tin mới

Tin cùng chuyên mục